Hüfner: Die Undercover-Abwertung

| Die Undercover-Abwertung | |

| 02/2015 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

In Anlehnung an einen Satz von Berthold Brecht ist man geneigt zu sagen: Stell Dir vor es gibt einen Crash und keiner merkt es. Zwischen den zwei größten Währungen der Welt vollzieht sich derzeit eine lange nicht dagewesene Wertverschiebung.

25.02.2015 | 11:36 Uhr

Der Euro hat sich in den letzten zwölf Monaten gegenüber dem US-Dollar um 17 % abgeschwächt. Er liegt auf dem niedrigsten Wert seit zehn Jahren. Früher hätte das hektische Betriebsamkeit von Notenbankern und Finanzministern mit Nachtsitzungen und nervösen Börsen ausgelöst. Und jetzt? Kaum jemand nimmt es zur Kenntnis. Die Welt geht weiter fast als ob nichts sei. Was ist da los?

Nach der Theorie haben Auf- und Abwertungen zwei Effekte. Der eine betrifft die Inflation. In der aufwertenden Währung gehen die Importpreise zurück und die Geldentwertung sinkt. In der abwertenden Währung steigen die Einfuhrpreise und die Inflation nimmt zu. Die Entwicklung, die wir derzeit in den USA beobachten, "stimmt". Die Preissteigerung ist in den letzten Monaten auf 0,7 % gefallen. In Europa läuft es dagegen "falsch". Die Preissteigerung geht nicht hoch, sondern runter. Sie liegt jetzt bei minus 0,6 %. Das passt nicht ins Modell.

Es lässt sich freilich leicht erklären. Die Zahlen sind durch die Entwicklung auf den Ölmärkten verzerrt. Wenn der Ölpreis um 50 % fällt, wie das zeitweilig der Fall war, dann schlägt das natürlich sehr viel stärker durch als eine Abwertung um 17 %. Immerhin ist die Ölpreissenkung, die in Euroland ankam, wegen der Wechselkursentwicklung deutlich kleiner als die in den USA. Wenn es keine Abwertung gegeben hätte, wären die Benzinpreise hierzulande noch niedriger. In Europa ist die Deflation daher erheblich kleiner als sie sonst wäre. Das "passt" also.

Die zweite Wirkung betrifft den Außenhandel. Nach der Theorie müssten die Europäer durch die Abwertung ihre Waren im Ausland billiger anbieten können. Der Export müsste steigen. Umgekehrt werden die Importe teurer. Sie müssten zurückgehen. Spiegelbildlich müssten die Amerikaner weniger ausführen und dafür mehr einführen.

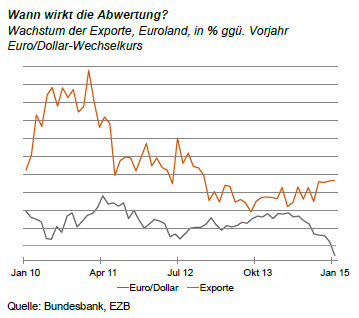

Das was in den Statistiken zu beobachten ist, passt aber gar nicht in die Theorie. Schauen Sie sich die Grafik an. Da zeigt sich, dass der Zusammenhang zwischen dem europäischen Export und der Entwicklung des Euro/Dollar-Kurses kaum bis gar nicht zu sehen ist. Die Ausfuhren von Euroland ziehen schon lange vor dem Beginn der Abwertung an. Ähnlich bei den Importen und ähnlich auch in den USA.

Hier ist die Erklärung nicht so einfach. Es spielen unterschiedliche Faktoren eine Rolle:

- Die Anpassung braucht mehr Zeit, als viele denken. Bevor die Unternehmen auf geänderte Wechselkursverhältnisse reagieren, möchten sie wissen, wie nachhaltig die Entwicklung ist. Sie warten daher erst einmal ab.

- Exporteure nutzen die verbesserte Wettbewerbsfähigkeit zu Beginn häufig nicht dazu, mehr ins Ausland zu liefern. Sie erhöhen zunächst einmal die Gewinne. Das war zum Beispiel auch in Japan zu beobachten, als sich der Yen stark abwertete.

- Wenn man vom Wechselkurs auf den Export schließen will, darf man nicht nur auf den Euro/Dollar schauen. Der europäische Export in die USA macht nur 12 % der gesamten europäischen Ausfuhren aus. Der entsprechende Anteil der Europa-Ausfuhren an den gesamten US-Exporten ist nicht viel größer (17 %). Berücksichtigt man auch die Wechselkurse zu den anderen Handelspartnern – nimmt man also den effektiven Wechselkurs – ist die Abwertung erheblich kleiner (6 %).

- Die Exporte werden nicht nur von Preisen und Wechselkursen bestimmt, sondern auch von den Nachfrageverhältnissen. Wenn die Weltwirtschaft langsamer wächst, dann dämpft das ungeachtet der Abwertung die Ausfuhren. 40 % der deutschen Lieferungen gehen in den Euroraum, wo das Wachstum besonders niedrig ist.

Wir sollten uns also von den aktuellen Zahlen nicht beunruhigen lassen. Das was wir derzeit beobachten, ist erst der Anfang. Da wird sich noch viel tun. Der Prozess, durch den sich eine Wechselkursabwertung auf die Wirtschaft auswirkt, ist schwierig und langwierig. Es gibt aber keine Indizien, dass er am Ende nicht wirken sollte.

Die Euro-Abwertung wird am Ende die Wettbewerbsfähigkeit des Euroraums erhöhen. Das Wachstum steigt. Gleichzeitig nehmen die Preise zu (beziehungsweise gehen weniger zurück). Beides unterstützt die lockere Geldpolitik der EZB. Umgekehrt in den USA. Dort verschlechtert sich die Konjunktur durch die Aufwertung des Dollars. Bisher klagen nur wenige Unternehmen über den starken Dollar. Das wird aber mehr werden. Die Notenbank kommt unter Druck, die für den Sommer geplante Zinserhöhung zeitlich nach hinten zu schieben.

Für den Anleger

Die Euroabwertung führt zu steigenden Gewinnen in Europa. Sie ist daher zunächst ein gutes Signal für hiesige Aktien. Aber Vorsicht: Das gilt nur für die kurze Frist. Auf lange Sicht verringert sie den Druck auf die Unternehmen, ihre Position auf den Weltmärkten durch Produktivitätssteigerungen zu behaupten. In Deutschland hat die "Peitsche" der Aufwertung der D-Mark in der Vergangenheit entscheidend dazu beigetragen, dass die Unternehmen so erfolgreich im Export waren. Bisher ist freilich noch nicht zu befürchten, dass die Unternehmen durch die Abwertung "verweichlicht" würden. Die Wirkung der Euroabwertung auf die Zinsen ist nicht so klar. Ich rechne wegen der Abwertung nicht mit sinkenden Zinsen.

Diesen Beitrag teilen: