Hüfner: Was kommt nach dem Abschwung?

| Was kommt nach dem Abschwung? | |

| 05/2019 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

So richtig weiß niemand, wie es mit der Konjunktur weitergeht. Alle stochern im Nebel. Hier mal ein Blick auf das, was passieren kann.

15.05.2019 | 10:51 Uhr

- Der konjunkturelle Abschwung hat sich zuletzt verlangsamt. Noch ist er aber nicht vorbei.

- Warum sowohl eine Rezession als auch ein neuer Aufschwung aus heutiger Sicht unwahrscheinlich sind.

- Am plausibelsten erscheint derzeit ein konjunkturelles "L" mit einer längeren Phase niedrigen Wachstums.

Wie geht es mit der Konjunktur weiter? Zuletzt gab es rund um den Globus Anzeichen, dass sich der Abschwung verlangsamen würde. Sowohl in China als auch in den USA und in Europa war das Wachstum im ersten Quartal überraschend hoch. Die Talfahrt der Wirtschaft hat offenbar eine Pause eingelegt. Es wäre jedoch zu früh, dem Abschwung endgültig "goodbye" zu sagen. Was kann passieren?

Grundsätzlich gibt es drei Möglichkeiten. Erstens kann der Abschwung wieder Fahrt aufnehmen. In dieser Woche hat der Konjunkturindikator des ZEW wieder nach unten gedreht. Es geht dann in Richtung Rezession. Das reale BIP schrumpft (im Jahr 2009 verringerte es sich am Tiefpunkt um fast 8 %). Die Arbeitslosigkeit steigt. An den Finanzmärkten kommt es zu größeren Verwerfungen. Geld- und Finanzpolitik werden alles tun, um das Schlimmste zu verhindern.

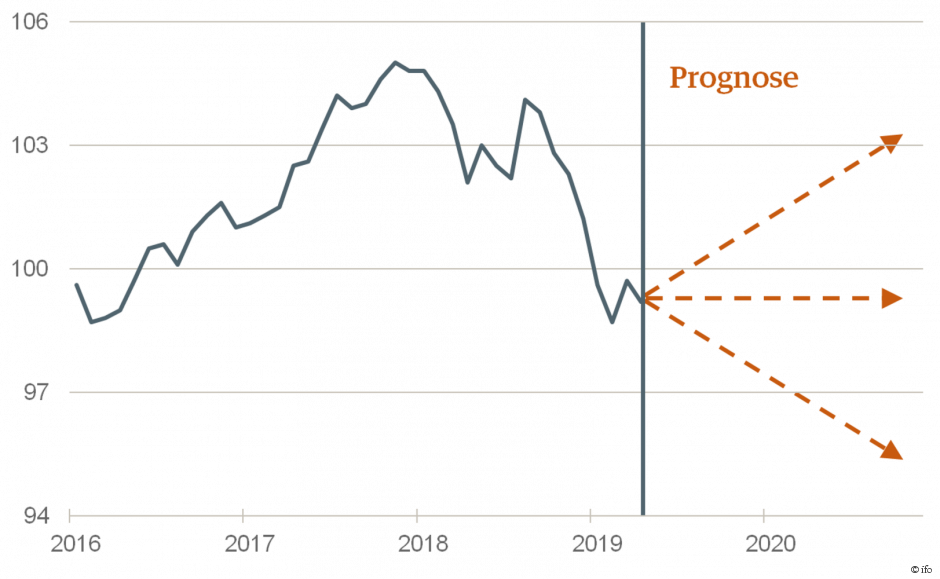

SZENARIEN DER KONJUNKTUR

ifo-Index

Das ist es, was die "ewigen Pessimisten" im Kopf haben. Sie meinen, der Aufschwung habe schon viel zu lange gedauert. Die Bewertungen an den Finanzmärkten seien überzogen. Überall gebe es Blasen. Die Verschuldung der Staaten und der Unternehmen sei auf Dauer nicht mehr tragfähig. Das fordere eine Korrektur. Es gäbe also noch einmal eine große Finanzkrise wie 2008/2009.

Andererseits gibt es außer dem unguten Bauchgefühl einiger Investoren keine konkreten Hinweise, dass ein solches Szenario zwingend oder auch nur wahrscheinlich ist. Das Finanzsystem ist heute risikobewusster und besser mit Kapital ausgestattet. Viele Unternehmen haben Strukturverbesserungen eingeleitet. Der Arbeitsmarkt ist stabil. In der Geschichte hat es noch nie zwei große Finanzkrisen so kurz hintereinander gegeben.

»Japan […] ist kein sterbendes Land geworden.«

Die zweite Möglichkeit ist, dass der Abschwung im Laufe des Jahres in einen Aufschwung dreht. Die wirtschaftliche Dynamik nimmt wieder zu. Das ist es, was die meisten professionellen Prognostiker derzeit annehmen. Der IWF beispielsweise geht davon aus, dass sich das Wachstum des realen BIPs der Welt 2020 von 3,3 % auf 3,6 % beschleunigt. Ähnlich der deutsche Sachverständigenrat, die Gemeinschaftsprognose der wirtschaftswissenschaftlichen Forschungsinstitute, die Bundesregierung, die EZB oder die OECD. Die Sachverständigen rechnen damit, dass sich das Wachstum im Euroraum von 1,2 % auf 1,4 % erhöht, in Deutschland von 0,8 % auf 1,3 %.

Die Gründe, die für eine wieder bessere Wirtschaftsentwicklung im kommenden Jahr sprechen, sind allerdings nicht sehr überzeugend. Da wird auf zyklische Gesetzmäßigkeiten verwiesen, nach denen nach einem Abschwung stets ein Aufschwung folgt. Da wird gesagt, dass die Handelsrestriktionen wieder abgebaut werden könnten. Die Situation in Lateinamerika, Russland und im Nahen Osten wird sich verbessern. Andererseits wird sich die Lage in den USA und in Japan eher verschlechtern.

Als kritischer Beobachter hat man den Eindruck, dass bei vielen dieser Vorhersagen der Wunsch der Vater des Gedankens ist, nicht der ökonomische Verstand.

Bleibt die dritte Möglichkeit: Der Abschwung kommt zum Ende. Es gibt aber keine Rezession. Es folgt auch kein wirklicher Aufschwung. Vielmehr folgt eine Seitwärtsbewegung. Das Ergebnis ist nicht das bekannte "U", sondern ein "L". Das ist ein Fall, der derzeit, wenn ich es recht sehe, eher weniger diskutiert wird. Er ist aus meiner Sicht aber nicht unplausibel.

Tatsächlich fehlt es an Kräften, die die Wirtschaft wieder nach oben ziehen. Die Finanzpolitik ist zwar expansiv, aber eher nur halbherzig. Größere Konjunktur- oder Investitionsprogramme gibt es nicht. Auch die Geldpolitik ist zögerlich. Die EZB stellt etwas mehr Liquidität zur Verfügung und verschiebt die angekündigten Zinserhöhungen nach hinten. Ein Ruck wird dadurch nicht durch die Wirtschaft und die Finanzmärkte gehen. Andererseits werden die Handelsrestriktionen und die politischen Spannungen in der Welt nicht so "mir nichts dir nichts" verschwinden und wir kommen wieder in eine heile Welt.

Das konjunkturelle "L" muss nicht ewig anhalten. Es wird in den einzelnen Ländern auch unterschiedlich ausgeprägt sein. Für Deutschland, Italien und zum Teil Frankreich wird es zu einem Japan-Szenario kommen. Das Wachstum wird niedrig sein, vielleicht um die 1 % p. a. Die Inflation wird sich unterhalb des Stabilitätsziels von 2 % bewegen. In Deutschland wird es wieder öffentliche Defizite geben. In anderen Ländern werden die Fehlbeträge über die Maastricht-Grenze von 3 % des BIPs steigen. Die langfristigen Zinsen bleiben nominal bei Null und real (also abzüglich der Preissteigerung) negativ.

In anderen Ländern der Eurozone wie Österreich, Spanien oder den Niederlanden wird es nicht so schlimm kommen. Vor allem ist das Wachstum dort höher. Im Euroraum gibt es Spannungen, weil diese Länder eigentlich höhere Zinsen vertragen könnten.

Für den Anleger

Ein Japan-Szenario klingt auf den ersten Blick bedrohlich. So etwas will in Europa niemand haben. Andererseits hat das fernöstliche Land seit fast 30 Jahren damit gelebt, und es ist ihm in dieser Zeit nicht schlecht gegangen. Es ist kein sterbendes Land geworden. Bei Bonds kann man unter diesen Verhältnissen mit Trading oder mit Investitionen in schlechter geratete Papiere Geld verdienen. Der japanische Aktienmarkt hat sich lange Zeit mit den neuen Gegebenheiten schwer getan. In den letzten zehn Jahren ist er jedoch stärker gestiegen als etwa der DAX (Kursindex). Anleger brauchen vor einer Japanisierung keine Angst zu haben.

Diesen Beitrag teilen: