AB: Wie man sich auf Volatilität vorbereitet, bevor sie wieder zuschlägt

Anleger, die defensive Aktienportfolios in Erwägung ziehen, denken vielleicht, dass sie auf langfristige Erträge verzichten müssen, um die Volatilität zu verringern. Aber eine Strategie, die auf Aktien abzielt, die in einem Abschwung weniger verlieren, kann den Markt im Laufe der Zeit tatsächlich schlagen.

04.08.2023 | 07:10 Uhr

Die meisten Anleger verstehen das Konzept des Risikos intuitiv. Im Grunde beruht es auf einem einfachen Konzept: Anleger erwarten eine Entschädigung für das Eingehen von mehr Risiko. Wenn sich Risiko nicht lohnen würde, würden wir alle unser Vermögen in bar halten und Feierabend machen.

Relatives gegenüber absolutem Risiko in einem unruhigen Markt

Allzu oft sind Anlageverwalter mit dem relativen Risiko beschäftigt,

also mit der Überwachung ihrer Performance im Vergleich zu einem nach

Marktkapitalisierung gewichteten Index. Das kann im Widerspruch zu dem

stehen, was den Anlegern wirklich wichtig ist – die absolute Performance

und die Frage, wie gut eine Anlage die langfristigen finanziellen Ziele

erreicht.

Besonders heikel wird das Thema in Phasen der Marktvolatilität, wie dem

Abschwung von 2022. Angesichts der hartnäckigen Inflation und der

Konjunkturabschwächung im vergangenen Jahr gab der MSCI World um 16,0 %

in Landeswährung nach. Obwohl sich die Börsen im Jahr 2023 deutlich

erholt haben, besteht angesichts der konjunkturellen Ungewissheit und

der anhaltenden Besorgnis über Inflation und hohe Zinsen die Gefahr

einer weiteren Volatilität.

Wenn die Märkte steigen, bereiten sich die Anleger nicht immer auf

Turbulenzen vor. Wir sind jedoch der Meinung, dass der beste Zeitpunkt

für die Entwicklung eines defensiven Plans für eine Aktienallokation

ist, bevor die Volatilität einsetzt.

Ist es möglich, mit weniger Volatilität höhere Erträge zu erzielen?

Und wenn es eine Möglichkeit gäbe, langfristig wettbewerbsfähige

Erträge zu erzielen, ohne extreme Volatilitätsschwankungen in Kauf

nehmen zu müssen?

Eine wachsende Zahl von Studien deutet darauf hin, dass Anleger mit

einem sorgfältig zusammengestellten Portfolio in der Tat weniger Risiko

eingehen und dennoch den Markt langfristig schlagen können, indem sie in

Aktien mit geringer Volatilität investieren. Auf diese Weise können

Anleger das Vertrauen gewinnen, auch in turbulenten Zeiten in Aktien

investiert zu bleiben.

Low-Volatility-Strategien können in verschiedenen Formen auftreten. Wir

sind der Meinung, dass eine wirksame defensive Strategie auf den

Fundamentaldaten der Unternehmen beruhen und sich auf Unternehmen

konzentrieren sollte, die Qualitätsmerkmale (beständige Cashflows und

Messgrößen für die Profitabilität wie die Rentabilität des investierten

Kapitals), Stabilität (geringe Volatilität der Erträge im Vergleich zum

Markt) und eine attraktive Preisgestaltung aufweisen, die sie weniger

anfällig für starke Marktschwankungen machen. Wir bezeichnen das als das

QSP-Universum. Während Unternehmen in traditionell defensiven Sektoren

wie Basiskonsumgüter und Versorger gute Beispiele sind, umfasst das

QSP-Universum Unternehmen mit herausragenden Geschäftsmodellen in jedem

Wirtschaftssektor, die durch fundamentales Research und eine durchdachte

Aktienauswahl aufgedeckt werden können.

Unternehmen, die wir als „Quality Compounders“ bezeichnen, haben

beispielsweise erfolgreiche Geschäftsmodelle und beständige Gewinne, die

durch gute Kapitalverwaltung und positives ESG-Verhalten unterstützt

werden.

Entscheidend ist die Begrenzung der Schwankungen

Unternehmen wie diese können dazu beitragen, dass

Low-Volatility-Strategien die Abwärtspartizipation – das heißt die

Exposition gegenüber fallenden Märkten – begrenzen, während sie

gleichzeitig an den Marktgewinnen partizipieren, allerdings nicht in

vollem Umfang. Genauso wie es leichter ist, einen Berg zu erklimmen,

wenn man auf halber Höhe beginnt, müssen Aktien, die bei

Marktabschwüngen weniger verlieren, weniger Boden gutmachen, wenn sich

der Markt erholt.

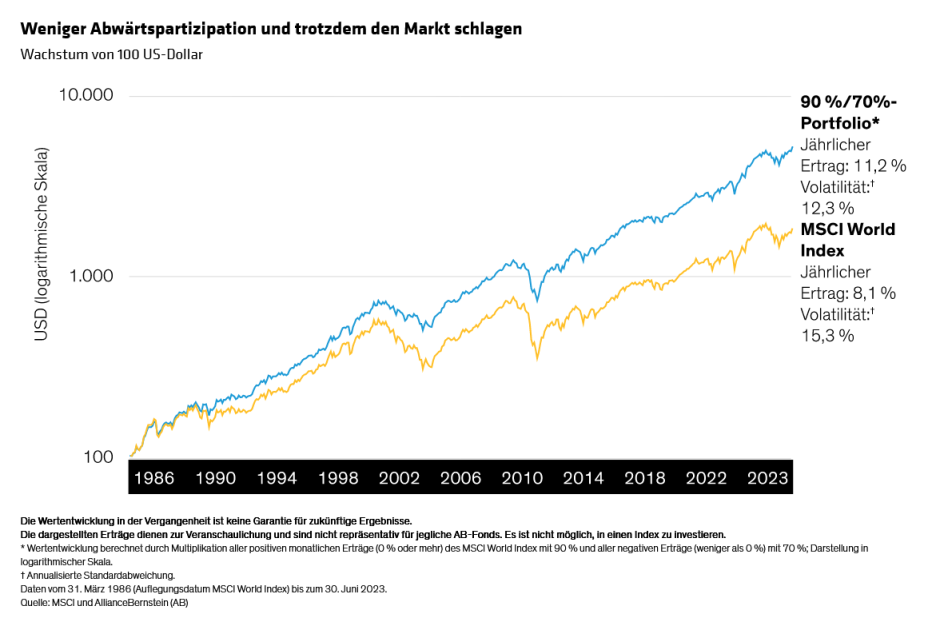

Dieses Konzept lässt sich veranschaulichen, indem man ein sogenanntes

90/70-Portfolio gegen einen globalen Index von Investment-Grade-Aktien

stellt – in diesem Fall den MSCI World Index (Abbildung).

Dieses theoretische 90/70-Portfolio wird so genannt, weil es 90 % der

Marktgewinne in Aufschwungphasen mitnehmen würde, während es in

Abschwungphasen nur 70 % der Marktverluste hinnehmen müsste.

Anhand der Daten vom 31. März 1986 (Indexeinführung) bis zum 30. Juni

2023 haben wir festgestellt, dass unser hypothetisches 90 %/70

%-Portfolio in diesem Zeitraum jährliche Erträge erzielen würde, die um

3,1 % über denen des MSCI World Index liegen – bei geringerer

Volatilität (Abbildung).

Der Haken an der Sache: Um diese langfristigen Mehrerträge zu

erzielen, müssten die Anleger akzeptieren, dass sich ein 90 %/70

%-Portfolio nicht so verhält wie der breite Markt.

Das ist eine leicht zu schluckende Pille, wenn der Markt so stark

schwankt wie in diesem Jahr. Schließlich würde die

Low-Volatility-Strategie die Anleger in Abschwungphasen nur 70 % des

Marktrisikos aussetzen. Die eigentliche Bewährungsprobe kommt in

Aufschwungphasen, wenn die 90 %/70 %-Strategie schlechter abschneiden

würde als der Markt. Das ist der Preis, den man für langfristige Erträge

zahlen muss, die den Markt übertreffen.

Niedrige Volatilität auf dem Prüfstand: Rezessionen

Wie würde sich also eine QSP-Strategie mit geringer Volatilität in Rezessionen schlagen?

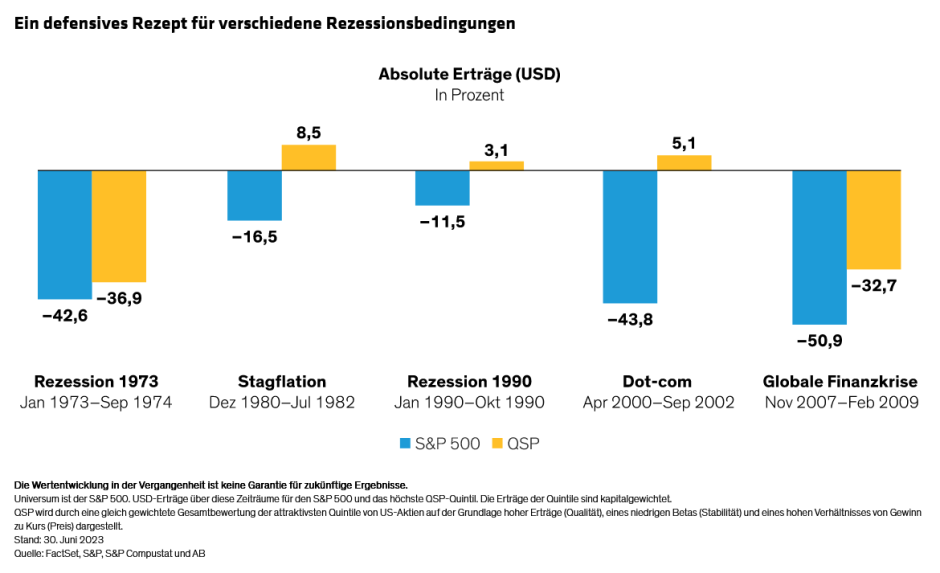

Unsere Recherchen deuten darauf hin, dass S&P-500-Aktien, die in das

oberste Quintil der QSP-Merkmale eingeteilt wurden, in Abschwungphasen

relativ gut abschnitten. So sank beispielsweise das oberste Quintil des

S&P 500 auf der Grundlage von Qualität, Stabilität und Preis während

der durch das OPEC-Ölembargo ausgelösten Rezession von 1973 bis 1974 um

36,9 % – weniger als der Rückgang des S&P 500 um 42,6 % (Abbildung). Und während der Rezession von 1980 bis 1982 legten die QSP-Aktien sogar um 8,5 % zu, während der Markt um 16,5 % fiel.

Neudefinition von Offensive und Defensive bei Aktien

Andererseits könnten Anleger in defensiven Aktien besorgt sein, bei

steigenden Märkten, wie der diesjährigen technologiegetriebenen Rallye,

ins Hintertreffen zu geraten. Wir glauben jedoch, dass Technologieaktien

eine wichtige Rolle in einer Allokation mit geringer Volatilität

spielen können.

Viele der qualitativ hochwertigen, profitablen Technologieunternehmen,

die im Verborgenen agieren, sind nicht mit den gleichen Risiken

konfrontiert wie die allseits bekannten Tech-Titanen. Dazu gehören

weniger sichtbare Technologieanbieter und Zahlungsdienstleister, die

über nachhaltige Geschäftsmodelle und erhebliche, regelmäßig

wiederkehrende Einnahmequellen verfügen. Auch wenn es kontraintuitiv

klingen mag, sind wir der Meinung, dass ausgewählte Technologiewerte mit

diesen Attributen defensive Eigenschaften aufweisen und gleichzeitig

eine stärkere Partizipation am Marktaufschwung bieten. Mit anderen

Worten: Die traditionellen Rollen von Offensive und Defensive in der

Aktienallokation werden unserer Meinung nach neu definiert.

Strategien mit geringer Volatilität können maßgeschneidert werden

In jedem Markt oder makroökonomischen Umfeld kann eine

Low-Volatility-Strategie mit anderen aktiven Strategien kombiniert

werden, um die individuelle Risikotoleranz, den Zeithorizont und die

Anlageziele eines Anlegers zu berücksichtigen. Und obwohl es nicht

einfach ist, ein perfektes 90/70-Portfolio zu konstruieren, besteht die

Hauptidee darin, die Anfälligkeit für Marktschwankungen zu verringern,

die die langfristigen Erträge schmälern können.

Wir sind davon überzeugt, dass es durch fundamentales Research möglich

ist, ein Portfolio aus attraktiv bewerteten Unternehmen mit wichtigen

Qualitäts- und Stabilitätsindikatoren zusammenzustellen, das in

Aufschwüngen gedeihen und gleichzeitig periodischen Volatilitätsschüben

standhalten kann. In Zeiten wie diesen kann ein ruhigeres Fahrwasser

genau das sein, was die Anleger brauchen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

MSCI übernimmt keine ausdrückliche oder stillschweigende Gewährleistung oder Verantwortung und kann für die hierin enthaltenen MSCI-Daten nicht haftbar gemacht werden.

Die MSCI-Daten dürfen nicht weitergegeben oder als Grundlage für andere Indizes, Wertpapiere oder Finanzprodukte genutzt werden. Dieser Bericht wurde von MSCI nicht genehmigt, überprüft oder selbst erstellt.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2023 AllianceBernstein L.P.

Diesen Beitrag teilen: