AB: Lohnt sich das US-Aktienrisiko angesichts höherer Anleihenrenditen?

US-Aktien sollten in einer diversifizierten Allokation eine Rolle spielen, um sich gegen die Inflation und ein wachstumsschwächeres Umfeld zu stemmen.

01.12.2023 | 12:45 Uhr

Höhere Anleihenrenditen stellen Aktienanleger vor schwierige Fragen. Auch wenn das Risiko-Ertrags-Verhältnis bei Aktien weniger günstig ist als in der Vergangenheit, deuten die historischen Erträge darauf hin, dass US-Aktien in diesem Umfeld immer noch gut abschneiden können.

Für Anleger in Aktien ist die Aktienrisikoprämie („Equity Risk Premium“, ERP) eine gängige Methode zur Messung des Risiko-Ertrags-Verhältnisses. Einfach ausgedrückt, ist die ERP der Mehrertrag, den Anleger gegenüber einem risikofreien Zins zu erzielen erwarten. Sie misst die Entschädigung, die Anleger für Investitionen in Aktien erwarten, die im Allgemeinen als risikoreichere Vermögenswerte angesehen werden als Anleihen oder Bargeld. Eine höhere ERP signalisiert, dass Anleger von Aktien eine relativ höhere Entschädigung erwarten können als in einem Umfeld mit einer niedrigeren ERP und umgekehrt.

Ist die niedrigere ERP von heute ein schlechtes Signal für US-Aktien?

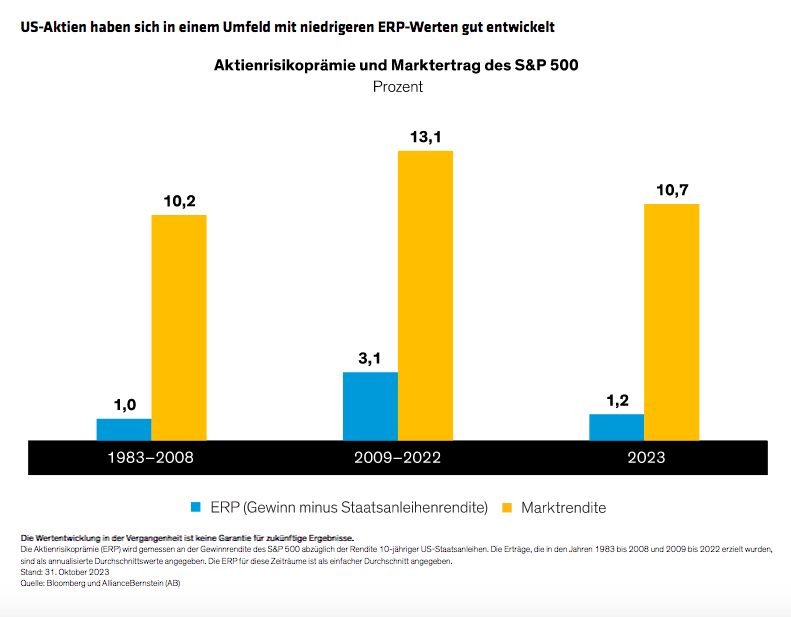

In diesem Jahr ist die ERP für US-Aktien gesunken. Unsere ERP-Kennzahl zeigt die Gewinnrendite des S&P 500 abzüglich der Rendite der 10-jährigen US-Staatsanleihe, die als Ersatz für den risikofreien Zins gilt. Dieser Abstand ging Ende Oktober auf 1,2 Prozentpunkte zurück, gegenüber einem Durchschnitt von 3,1 Prozentpunkten zwischen 2009 und 2022 (Abbildung). Die ERP hat sich verringert, weil steigende Zinsen die Rendite der Staatsanleihen von nahezu null auf 4,9 % Ende Oktober ansteigen ließen.

Für Aktienanleger klingt das besorgniserregend. Schließlich dürfte die ERP in den kommenden Jahren niedriger ausfallen, da die Anleihenrenditen nicht durch die niedrige Inflation, die extrem niedrigen Zinsen und die quantitativen Lockerungsprogramme der Federal Reserve, die von der globalen Finanzkrise bis zur COVID-19-Pandemie vorherrschten, gedrückt werden. Von 2009 bis 2022, als die ERP viel höher war, erzielten US-Aktien im Durchschnitt einen Ertrag von 13,1 % auf Jahresbasis. Bedeutet das also, dass die niedrigere ERP ein Warnzeichen für Aktienanleger ist?

Nicht unbedingt. In der Vergangenheit gab es bereits Phasen mit niedrigeren ERPs, und US-Aktien haben sich dennoch relativ gut entwickelt. Von 1983 bis 2008 beispielsweise war die ERP mit 1,0 % ebenfalls niedrig. Dennoch erzielte der S&P 500 in diesem Zeitraum einen durchschnittlichen Jahresertrag von 10,2 %.

Aktien können Portfolios bei der Bewältigung der Inflation helfen

Natürlich ist uns klar, dass Anleihenrenditen von nahezu 5 % heutzutage für Anleger attraktiv sind und ein Gefühl der Sicherheit in einer instabilen Welt vermitteln. Dennoch sind wir der Meinung, dass sowohl Aktien als auch Anleihen in einem diversifizierten Anlageportfolio eine wichtige Rolle spielen können.

Insbesondere sind wir der Meinung, dass Aktien eine gute Absicherung gegen die Inflation bieten. Unsere Untersuchungen zeigen, dass der S&P 500 in Zeiten moderater jährlicher Inflation zwischen 2 % und 4 % zwischen 1948 und dem dritten Quartal 2023 einen Ertrag von 2,5 % pro Quartal erzielte. Das ist ein solider Realertrag, der dazu beiträgt, die Kaufkraft von Portfolios zu schützen, wenn die Inflation relativ hoch bleibt, wie wir erwarten.

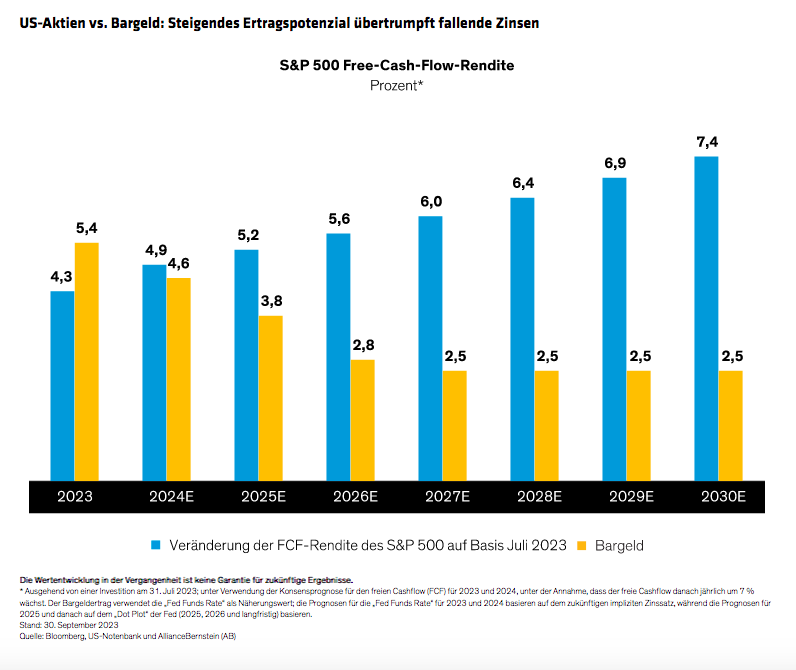

Aktien können auch einen wachsenden Einkommensstrom durch steigende Dividenden bieten. Wir messen den Ertrag von Aktien anhand der Free-Cash-Flow-Rendite (FCF), die den Liquiditätsüberschuss berechnet, den ein Unternehmen nach Abzug aller Betriebskosten erwirtschaftet. Unsere Untersuchungen deuten darauf hin, dass die FCF-Rendite von US-Aktien im Laufe der Zeit steigen dürfte und damit über dem langfristigen Inflationsziel der Fed von 2 % liegt.

Das steht in deutlichem Gegensatz zu einer derzeit beliebten Anlagestrategie: Bargeld. Die Zinsen für Bargeld sind derzeit sehr attraktiv, aber möglicherweise nicht mehr lange, wenn die Fed die Zinsen senkt, wie viele Anleger erwarten (Abbildung). Wenn die Renditen sinken, würden Anleger, die zu lange in Bargeld bleiben, das Potenzial für steigende Dividenden und die Aussicht auf einen Kursanstieg verpassen.

Strenge Auswahl ist entscheidend, wenn die Hürden höher sind

Anleihen und Aktien können und sollten in einer diversifizierten Anlageallokation nebeneinander bestehen. Sollten die Zinsen im Laufe der Zeit weiter sinken, würde die ERP sogar steigen, was den Erträgen aus Aktien einen weiteren Impuls verleihen würde.

Im Moment müssen US-Aktienanleger besonders selektiv vorgehen, um in einem Umfeld mit niedrigen ERP-Werten bestehen zu können. Es ist besonders wichtig, Qualitätsunternehmen mit soliden Bilanzen zu identifizieren, die von Quellen mit beständigem Wachstumspotenzial und Cashflow-Generierung profitieren und deren Aktienkurse zu angemessenen Bewertungen gehandelt werden. Bei sorgfältiger Auswahl in einem aktiven Aktienportfolio können solche Unternehmen Aktienanlegern helfen, in einer Welt höherer makroökonomischer und marktbezogener Hürden sowohl Widerstandsfähigkeit als auch Ertragspotenzial zu erzielen.

Grant Banko, Equities Product Manager, hat zu dieser Analyse beigetragen.

Die in diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Recherchen, Anlageberatungen oder Handelsempfehlungen dar und spiegeln nicht notwendigerweise die Ansichten aller Portfoliomanagementteams bei AB wider. Die Einschätzungen können sich im Laufe der Zeit ändern.

Dies ist eine

Marketing-Anzeige. Diese Informationen werden von AllianceBernstein

(Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und

Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit

beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert,

L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht

durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu

Informationszwecken angegeben und ist nicht als Anlageberatung oder

Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu

verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf

unseren internen Prognosen und geben keine zuverlässigen Hinweise auf

die zukünftige Marktperformance. Die Fondsanlagen können an Wert

gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht

den vollen angelegten Betrag zurückerhalten. Die Performances der

Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2023 AllianceBernstein L.P.

Diesen Beitrag teilen: