abrdn: Warum jetzt in US-Credits investieren?

Warum Anleger US-Unternehmensanleihen als wesentlichen Bestandteil ihrer Anlagestrategie in der aktuellen Finanzlandschaft betrachten sollten.

01.11.2023 | 07:20 Uhr

Wir befinden uns in einer Zeit der globalen wirtschaftlichen Unsicherheit.

Für Anleger bietet der US-Credit-Markt eine einzigartige Gelegenheit, ihre Portfolios zu diversifizieren, ein breites Spektrum von Anleihen zu nutzen und von der Stabilität und Glaubwürdigkeit der USA zu profitieren. Im Folgenden gehen wir der Frage nach, warum Anleger in der aktuellen Finanzlandschaft US-Unternehmensanleihen als wesentlichen Bestandteil ihrer Anlagestrategie betrachten sollten.

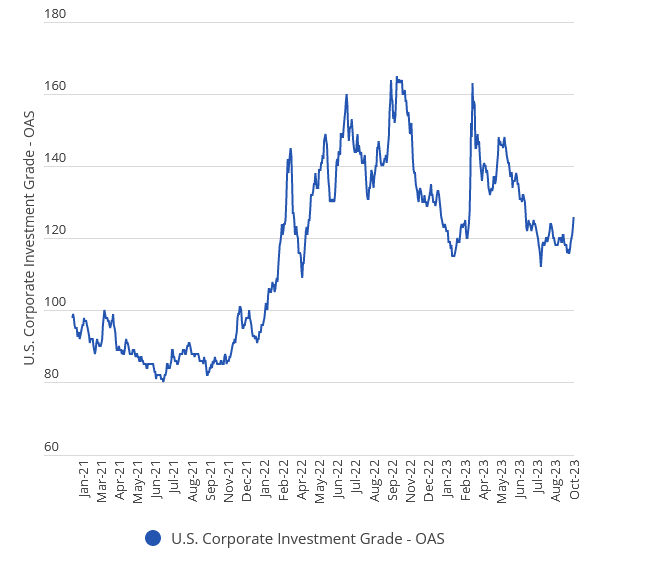

Absolute Renditen sind attraktiv

Die absoluten Renditen von US-Investment-Grade (IG)-Unternehmensanleihen liegen bei 5,5 % (Yield to worst) und damit auf einem Zehnjahreshoch. Zwar haben sich die Absicherungskosten für europäische Anleger von den jüngsten Tiefstständen entfernt, es bieten sich jedoch nach wie vor attraktive Möglichkeiten, in US-Anlagen zu investieren oder sie in bestehende Kreditportfolios zu integrieren. Dies wird durch eine sorgfältige Aktienauswahl, die den relativen Wert und die Auswirkungen der Absicherung berücksichtigt, noch verbessert.

Abbildung 1: US-Unternehmensanleihen mit Investment-Grade-Rating: Yield to worst

Quelle: Bloomberg, Oktober 2023.

Die US-Notenbank nähert sich dem Ende ihres Zinserhöhungszyklus. Mit möglichen Zinssenkungen im vierten Quartal 2023 und im ersten Quartal des nächsten Jahres sind die Aussichten für risikobereinigte Renditen gut. Die Anlageklasse bietet eine einzigartige Gelegenheit, außergewöhnliche Renditen zu erzielen und von den positiven Durationseffekten von Zinssenkungen zu profitieren.

Leichte US-Rezession mildert Abwärtsrisiken

Die US-Wirtschaftsdaten haben sich dank stabiler Arbeitslosenzahlen, starker Einzelhandelsumsätze und stabiler Unternehmensbilanzen als widerstandsfähig erwiesen. Dennoch prognostizieren wir für die Spätphase des Jahres 2023 eine leichte Rezession. Die Inflationszahlen zeigen erste Anzeichen einer Trendwende, bleiben aber eine potenzielle Quelle der Volatilität.

Wir erwarten zwar, dass die Volatilität in den kommenden Monaten zunehmen wird, aber die US-Credit-Spreads haben sich bereits von den Tiefstständen von 2023 erholt. Vor diesem Hintergrund sollten eine aktive Titelauswahl und attraktive absolute Ausgangsrenditeniveaus Schutz und gute risikobereinigte Gesamtrenditen bieten.

Schaubild: US-Unternehmensanleihen mit Investment-Grade-Rating: Optionsbereinigter Spread

Quelle: Bloomberg, Oktober 2023.

Starke technische Daten bei US Investment-Grade

Die US IG-Emissionen haben bislang rund 80 % des für dieses Jahr erwarteten Emissionsvolumens erreicht und wurden vom Markt vollständig absorbiert. Ein geringeres Emissionsvolumen für den Rest des Jahres 2023 dürfte die Credit-Bewertungen weiterhin stützen. Auch die Mittelzuflüsse waren in diesem Jahr hoch. Wie J.P. Morgan feststellte, verzeichneten die Anleger im September die 19. Woche in Folge Zuflüsse in Investment-Grade-Anleihen, wodurch sich die Gesamtsumme seit Jahresbeginn auf 146 Mrd. USD erhöht hat.1 Die Anlegerströme folgen häufig den Gesamtrenditen und die jüngsten Zinsänderungen haben die Gesamtrenditen auf unter 1 % sinken lassen, nachdem sie im Juli noch bei über 4 % lagen. Trotz dieser Veränderungen beweist der Markt eine bemerkenswerte Widerstandsfähigkeit. Und schließlich zeigen Schätzungen, dass die US-Pensionspläne mit Leistungszusagen im Mai 2023 zu etwa 103 % finanziert waren. Wir erwarten eine anhaltende Rotation in festverzinsliche Wertpapiere, insbesondere in Unternehmensanleihen mit langen Laufzeiten.2

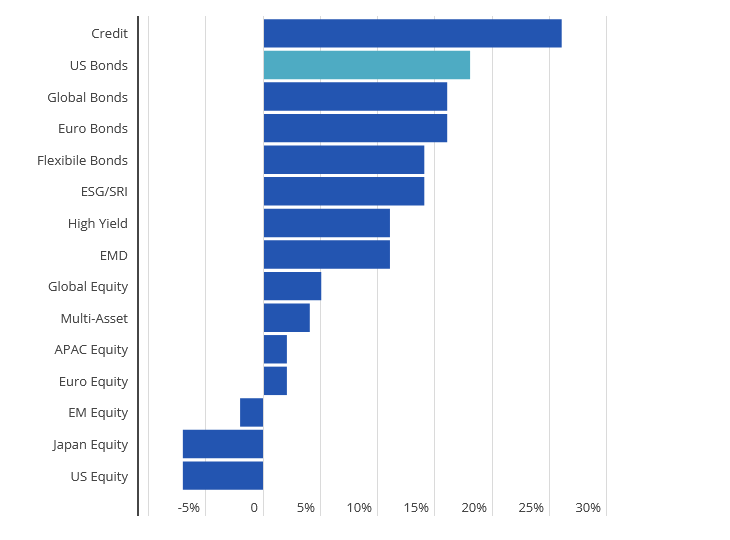

US-Allokation hat in ganz Europa Priorität

Wir beobachten eine starke Nachfrage von US-amerikanischen und nicht-amerikanischen Anlegern. Dies dürfte dazu beitragen, die Ausweitung der Spreads im Falle einer Rezession abzuschwächen. Barclays wies zudem kürzlich auf neues Interesse aus dem Nahen Osten und China hin, zusätzlich zu den traditionellen Regionen EMEA und des asiatisch-pazifischen Raums.3 Ungeachtet dessen bleibt die US-Allokation eine Priorität bei den wichtigsten Fondsselektoren in Europa (Abbildung 3)..

Schaubild 3: Nettoinvestitionsabsichten europäischer Fondsselektoren

Quelle: Bloomberg, Oktober 2023.

Abschließende Überlegungen

Mit einer langen Geschichte der fiskalischen Verantwortung, einer breiten Palette von Anlagemöglichkeiten und der Unterstützung einer robusten Wirtschaft bieten US-Credits Anlegern einen sicheren Hafen inmitten globaler Unsicherheiten. Selbst in der heutigen, sich ständig verändernden Anlagelandschaft hat der US-Credit-Markt bislang einen stetigen Einkommensstrom und eine Absicherung gegen die Marktvolatilität geboten. Wir sehen keinen Grund, warum sich dies in den kommenden Monaten ändern sollte.

1 J.P. Morgan "JPM Daily Credit Strategy & CDS/CDX am update". September 2023.

2 J.P. Morgan "Kapitalflüsse und Liquidität: US defined benefit pension fund de-risking flows likely to continue". Juni 2023.

3 Barclays "US IG Credit Outlook". Oktober 2023.

Risikohinweis

Investitionen beinhalten Risiken. Der Wert von Anlagen und die daraus entstehenden Erträge können sowohl fallen als auch steigen, und es ist möglich, dass ein Investor weniger als den investierten Betrag zurückerhält. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Ergebnisse zu.

Copyright © abrdn plc 2023. All rights reserved

Diesen Beitrag teilen: