Capital Group: Eine neue Realität für Investoren – 5 große Trends, die die Märkte verändern

Auf den globalen Märkten zeichnet sich eine neue Realität ab. Die Kommentatoren haben sich in den letzten Monaten vor allem auf eine Verlagerung von Wachstums- zu Substanzwerten konzentriert.

11.11.2022 | 07:06 Uhr

Diese Sichtweise halte ich jedoch für zu stark vereinfacht. Ich sehe derzeit viele Veränderungen, die sich gleichzeitig ereignen und das nächste Jahrzehnt auf den Märkten weltweit bestimmen könnten.

Viele Anleger erwarten eine Rückkehr zur Normalität, wenn die Inflation nachlässt und die Zentralbanken die Zinssätze nicht mehr erhöhen. Ich glaube jedoch, dass sich die Welt gerade drastisch verändert und die Anleger ihre Erwartungen an ein typisches Investitionsumfeld überdenken müssen. Im Folgenden sind fünf seismische Verschiebungen genannt, die sich derzeit in den Volkswirtschaften und Märkten vollziehen, sowie Ihre langfristigen Anlageauswirkungen:

1. Von sinkenden zu steigenden Zinssätzen und höherer Inflation

Der Markt hat mit einem makroökonomischen Umfeld zu kämpfen, das es schon lange nicht mehr gegeben hat. Die Inflation ist die höchste seit den frühen 1980er Jahren. Bis vor kurzer Zeit befanden wir uns noch in einer Periode sinkender Zinssätze, die 40 Jahre andauerte. Das ist länger als die berufliche Laufbahn, wenn nicht sogar das Leben, der meisten Investmentmanager. Dies ist einer der Gründe dafür, dass sich der Markt nur schwer auf die neue Realität einstellen kann.

Ist dies das Ende eines 40-jährigen Disinflationszyklus?

Man könnte annehmen, dass es sich hier um Marktverwerfungen handelt, die sich schnell wieder umkehren werden – so preisen die Anleihemärkte aktuell eine Rückkehr zu einer Inflation von 2 % innerhalb von zwei Jahren ein. Solche Zyklen dauern jedoch oft viel länger als erwartet, und es gibt Grund zu der Annahme, dass die höhere Inflation strukturell bedingt ist und wahrscheinlich anhalten wird.

In diesem neuen Umfeld bin ich besonders vorsichtig bei Unternehmen mit hohem Fremdkapitalanteil oder bei Unternehmen, die neue Schulden aufnehmen. Geld ist nicht mehr „kostenlos“, sodass ein größerer Teil der Einnahmen in den Schuldendienst fließen wird. Unternehmen, die in der Lage sind, ihr eigenes Wachstum zu finanzieren, sowie Unternehmen mit einer starken Preissetzungsmacht und verlässlichen Cashflows werden auch in einer Welt mit hoher Inflation und höheren Kapitalkosten attraktiv bleiben.

2. Von einer engen zu einer breiteren Marktführerschaft

Ich denke, wir werden uns in Zukunft in einem sehr viel weniger konzentrierten Markt bewegen. Das letzte Jahrzehnt wurde von einer Handvoll von Technologiewerten dominiert, die man unbedingt halten musste, um mit dem Markt Schritt zu halten. Ich glaube nicht, dass das weiterhin der Fall sein wird.

Ich rechne vielmehr damit, dass sich Gelegenheiten in einer Vielzahl von Unternehmen, Branchen und Regionen ergeben werden. Gut geführte Unternehmen jenseits des Technologiesektors könnten ihre Chance bekommen, wieder zu glänzen.

So haben die E-Commerce-Unternehmen erst den Markt umgekrempelt und werden nun selbst herausgefordert. Die Gewinnspanne ist oft sehr gering, die Skalierung teuer und die Lieferlogistik schwierig zu handhaben. Nur sehr wenige haben dies erfolgreich bewältigt. Einige traditionelle Einzelhändler, die die Vorteile von Ladengeschäften mit einem überzeugenden Online-Einkaufserlebnis kombiniert haben, jagen neuerdings reinen E-Commerce-Unternehmen ihre Marktanteile wieder ab.

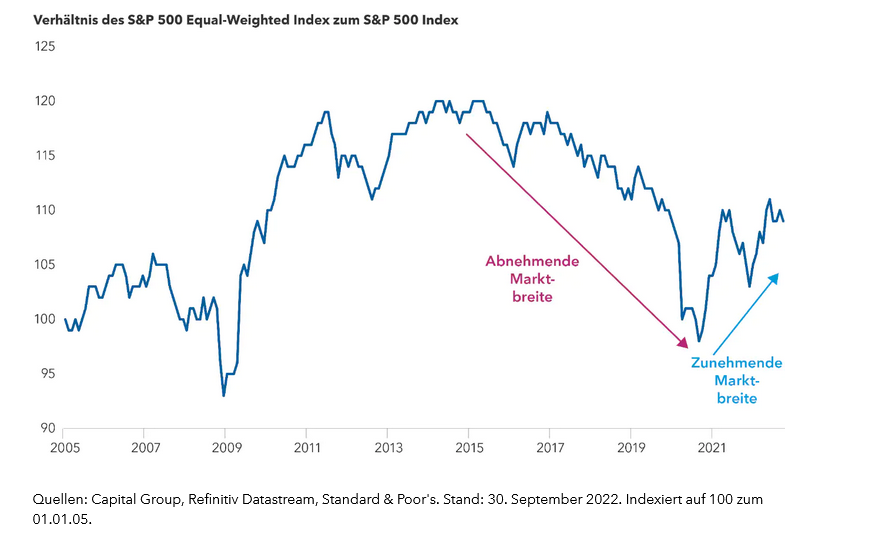

Die Konzentration der Marktführer nimmt ab

Nach dem Einbruch des Marktes im Jahr 2020 habe ich damit gerechnet, dass sich die Führungsriege ausweiten würde, und so war es dann auch. Meiner Meinung nach ist das eine gesunde Entwicklung und unterstützt meine Bemühungen, die Konzentration meiner eigenen Portfolios zu reduzieren. Theoretisch sollte dies ein positiver Hintergrund für die Titelauswahl im Vergleich zu einer Indexnachbildung sein.

3. Von digitalen zu physischen Vermögenswerten

Der letzte Bullenmarkt wurde von Technologieunternehmen dominiert, die ihr Vermögen mit digitalen Assets wie Online-Marktplätzen, Streaming-Plattformen, Suchmaschinen und sozialen Medien gemacht haben. Dadurch wurde die Tatsache in den Hintergrund gedrängt, dass man ohne ältere Industrien keine neue Wirtschaft aufbauen kann. Das soll nicht heißen, dass Unternehmen, die sich auf Digitalisierung konzentrieren, wieder von der Bildfläche verschwinden. Ich denke aber, dass die Investoren wieder mehr Wert auf Rohstoffe und Produzenten von physischen Vermögenswerten legen werden.

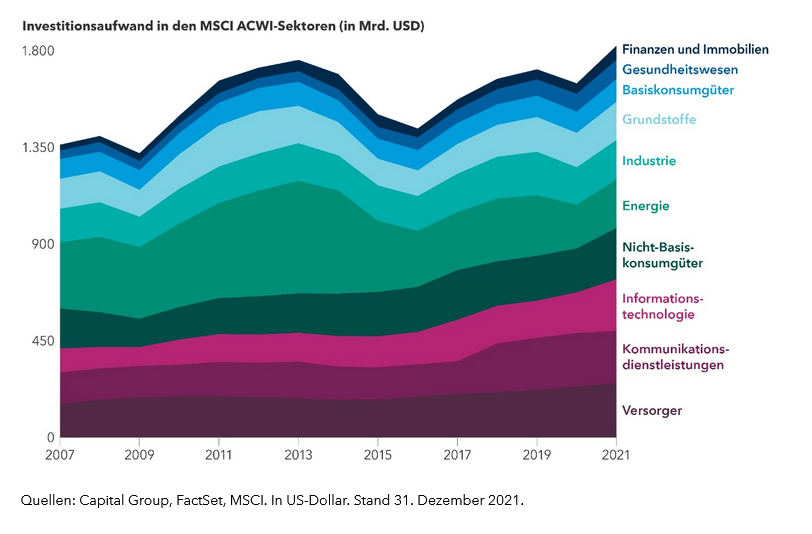

Ein Superzyklus bei den Investitionsausgaben könnte eine neue industrielle Renaissance einleiten

Manche mögen annehmen, dass Trends wie die Umstellung auf erneuerbare Energien die etablierten Unternehmen in traditionellen Sektoren wie Industrie, Grundstoffindustrie oder Energie verdrängen werden. Im Gegensatz dazu könnte es Gewinner unter den Unternehmen geben, die anderen dabei helfen, energieeffizienter zu werden – sei es durch intelligente Gebäude, Energiemanagement oder HVAC-Systeme, die Gasemissionen reduzieren. Andere globale Trends wie Netzmodernisierung, Reshoring und Energiesicherheit könnten einen Boom bei den Investitionen in verschiedenen Branchen auslösen. Dies sind Bereiche, in denen klug geführte Industrieunternehmen eine echte Renaissance erleben könnten.

4. Vom Anstieg der Kennzahlen zum Gewinnwachstum

Viele jüngere Anleger haben sich daran gewöhnt, dass Aktien in den letzten fünf bis zehn Jahren sehr teuer waren, und gehen nun davon aus, dass sie während des nächsten Bullenmarktes wieder auf dieses Niveau zurückkehren werden. Als die Zinssätze nahe Null waren, konnte der Markt höhere Bewertungskennzahlen verkraften, aber ich glaube diese Zeiten sind vorbei.

Eine Methode, die ich bei der Bewertung meines Portfolios anzuwenden versuche, ist die Frage: „Was ist, wenn die Aktienkurse bis 2027 nicht zum 25-Fachen der Gewinne zurückkehren? Was ist, wenn sie nur zum 15-Fachen des Gewinns gehandelt werden?“ Wenn ich eine Aktie auf diesem Niveau erfolgreich einsetzen kann, dann kann ich mein Verlustpotenzial wahrscheinlich begrenzen. Unter diesem Blickwinkel versuche ich, aufstrebende und wachstumsorientierte Unternehmen zu finden, die nicht entsprechend bewertet sind. Dabei bevorzuge ich solche, die zwar ein Aufwärtspotenzial bei der Bewertung bieten, bei denen die Anlagethese jedoch nicht davon abhängt.

Wenn der Anstieg der Bewertungskennzahlen im nächsten Bullenmarkt begrenzt ist, müssen die Aktienrenditen vom Gewinnwachstum getragen werden. Das bedeutet, dass die Märkte mit unrentablen Unternehmen wahrscheinlich nicht so viel Geduld haben werden. Aktien, deren Geschäftsmodelle von billigem Geld abhängen, verschwinden. Unternehmen, die Verluste finanzierten, während sie versuchten, schnell zu skalieren, selbst wenn die Wirtschaftlichkeit nicht gegeben war, verschwinden. Früher haben die Märkte viel Geld für künftiges Wachstum bezahlt, doch angesichts der höheren Zinssätze sind sie dazu nun weniger bereit. Wenn Geld nicht mehr kostenlos ist, gibt der Markt Geschäftsmodellen den Laufpass, die nicht funktionieren.

5. Von globalen zu regionalen Lieferketten

Die Globalisierung der Lieferketten ist ein weiterer jahrzehntelanger Trend, der sich derzeit verschiebt. Seit einer Generation verlagern Unternehmen ihre Produktion ins Ausland, um Kosten zu senken und ihre Gewinnspannen zu erhöhen. Die Grenzen der Bevorzugung von Effizienz gegenüber Resilienz sind inzwischen jedoch klar. Zunehmende geopolitische Spannungen und pandemiebedingte Störungen veranlassen die Unternehmen dazu, ihre Lieferketten wieder in die Nähe ihres Heimatlandes zu bringen.

Obwohl sich die Engpässe durch COVID-bedingte Betriebsschließungen verbessert haben, sind viele Unternehmen immer noch davon betroffen. Ein hervorragendes Beispiel dafür ist die Automobilindustrie. Zehntausende unfertiger Autos warten bei den großen Automobiliherstellern auf ihre letzten Komponenten. Das fehlende Bauteil ist oft nur ein billiger Halbleiterchip. Die Unternehmen sichern ihre Lieferketten durch Redundanzen jetzt doppelt ab, damit eine einzige Störung nicht den gesamten Betrieb zum Erliegen bringt.

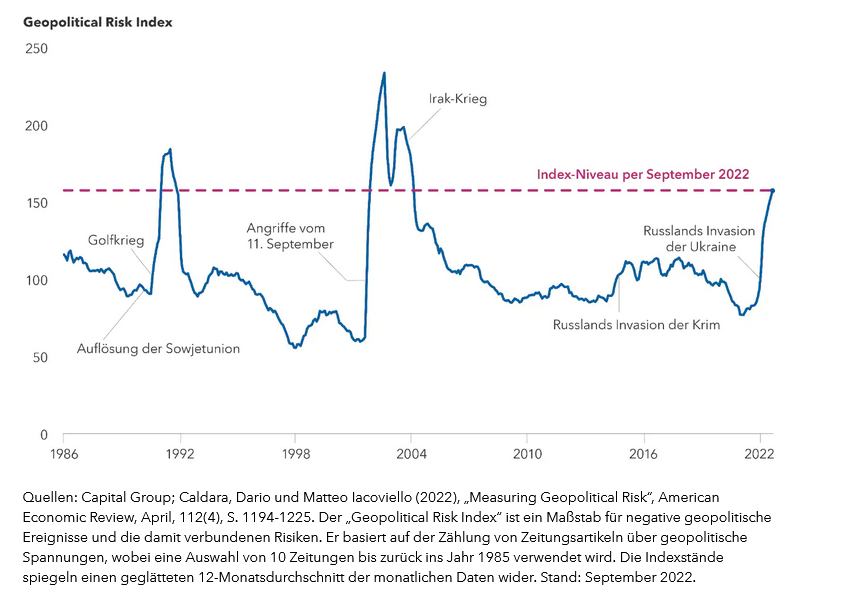

Obwohl die Probleme im Zusammenhang mit der Pandemie nachlassen, glaube ich, dass die verstärkten geopolitischen Konflikte bestehen bleiben und diesen Wandel weiter vorantreiben werden. Das derzeitige Umfeld erinnert mich an die 1970er Jahre mit ihren Spannungen zwischen Russland und dem Westen, aggressiveren Konfrontationen mit China, dem Aufstieg autoritärer Führer in der ganzen Welt und weniger globaler Zusammenarbeit. Seit dem Fall der Berliner Mauer haben wir über 30 überwiegend friedliche und wohlhabende Jahre erlebt. Die Risiken haben jetzt jedoch zugenommen. Vor diesem Hintergrund sind niedrigere Bewertungen gerechtfertigt und „Überraschungen“ sollten weniger überraschend sein.

Vermehrte globale Spannungen gefährden das Vertrauen in internationale Lieferketten

Nehmen wir die Taiwan Semiconductor Manufacturing Company (TSMC), den weltweit führenden Hersteller von Spitzen-Halbleitern. Nachdem das Unternehmen den Großteil seiner Kapazitäten in Taiwan – einem geopolitischen Brennpunkt – konzentriert hatte, errichtet es jetzt sein erstes Produktionszentrum in den Vereinigten Staaten. Außerdem baut das Unternehmen ein neues Werk in Japan. Diese Regionalisierung soll eine effizientere Lieferkette für einige der wichtigsten Kunden in den USA schaffen, darunter Automobilhersteller und Technologieunternehmen wie Apple, Qualcomm und Broadcom.

Ein flexibler Anlageansatz kann helfen, den Sturm zu überstehen

Aufgrund der Kombination aus niedrigen Zinssätzen und steigenden Märkten fühlten sich die letzten 10 Jahre wie ein langer sonniger Tag am Strand an. Obwohl einige Regenschauer die Strandbesucher inzwischen zurück ins Haus getrieben haben, schauen sie immer noch aus dem Fenster und warten darauf, dass der Sturm vorüberzieht. Sie wissen noch nicht, dass ein neues Wettersystem mit mehr Wolken, kälteren Temperaturen und viel stärkerem Wind auf uns zukommt. Die Welt wird zwar nicht untergehen, aber sie wird womöglich nasser, bewölkter und kälter – und das Leben wird kein Strandausflug sein.

Das mag wie ein düsterer Ausblick klingen, aber ich finde, dass jetzt eigentlich eine sehr spannende Zeit für Investoren ist. Neue Marktumgebungen bieten neue Möglichkeiten, und genau hier können Erfahrung und Flexibilität von entscheidender Bedeutung sein.

Jody Jonsson verfügt über 31 Jahre Investmenterfahrung, davon 29 Jahre bei Capital. Sie ist außerdem Mitglied des Capital Group Management Committee und des Portfolio Oversight Committee. Zu Beginn ihrer Karriere bei Capital deckte Jody Versicherungen, US-Haushalts- und Körperpflegeprodukte, Restaurants, Unterkünfte und Kreuzfahrtgesellschaften als Investment Analyst. Sie hat einen MBA in Stanford und einen Bachelor in Princeton. Jody ist CFA-Charterholder und Mitglied des CFA Institute.

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Wert und Ertrag von Investments können schwanken, sodass Anleger ihr investiertes Kapital möglicherweise nicht oder nicht vollständig zurückerhalten. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Alle Angaben beziehen sich nur auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Werbematerial

Vergangene Ergebnisse sind keine Garantie für zukünftige Ergebnisse. Die auf dieser Website enthaltenen Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder zur Erbringung von Wertpapierdienstleistungen dar. Aussagen, die einer Person zugeschrieben werden, stellen die Meinungen dieser Person zum Zeitpunkt der Veröffentlichung dar und spiegeln nicht unbedingt die Meinungen der Capital Group oder ihrer verbundenen Unternehmen wider. Die American Funds sind nicht zum Verkauf außerhalb der Vereinigten Staaten zugelassen.

Obwohl die Capital Group angemessene Anstrengungen unternimmt, um Informationen aus Quellen zu erhalten, die sie für zuverlässig hält, übernimmt die Capital Group keine Zusicherung oder Gewährleistung hinsichtlich der Genauigkeit, Zuverlässigkeit oder Vollständigkeit der Informationen.

Die auf dieser Website enthaltenen Informationen sind allgemeiner Natur und berücksichtigen nicht Ihre Ziele, finanzielle Situation oder Bedürfnisse. Bevor Sie auf eine der Informationen eingehen, sollten Sie deren Angemessenheit unter Berücksichtigung Ihrer eigenen Ziele, Ihrer finanziellen Situation und Ihrer Bedürfnisse prüfen.

Die auf dieser Website enthaltenen Informationen wurden von der Capital International Management Company Sàrl ("CIMC") erstellt, die von der Commission de Surveillance du Secteur Financier ("CSSF" - Regulierungsbehörde der luxemburgischen Finanzindustrie) und ihren Tochtergesellschaften ("Capital Group") reguliert wird.

© 2022 The Capital Group Companies, Inc. Alle Rechte vorbehalten.

Diesen Beitrag teilen: