Capital Group: Big-Tech-Aktien - Einschätzung des aufsichtsrechtlichen Risikos

Wenn wir Amerikas größte Technologieunternehmen betrachten, scheint es, als wäre das aufsichtsrechtliche Risiko so hoch wie nie zuvor.

14.07.2021 | 10:31 Uhr

Die meisten großen Technologieplattformen stehen seitens der US-amerikanischen und europäischen Behörden unter Druck, während die Gesetzgeber im Kapitol eher geneigt scheinen, etwas zu unternehmen, als untätig zu bleiben.

Als Internet- und Bankanalystin bin ich in der vielleicht ungewöhnlichen Lage, einen weiteren intensiven Regulierungszyklus miterlebt zu haben: das Dodd-Frank-Gesetzgebungsverfahren im Zuge der globalen Finanzkrise. Während dieser Zeit verbrachte ich viele Wochen auf dem Capitol Hill und traf mich im Rahmen meiner Due Diligence-Prüfung der großen US-Banken mit wichtigen Lobbyisten und Kongressmitarbeitern.

Diese Erfahrung hat mir geholfen, mein Denken rund um drei

Hauptrisiken für Big-Tech-Unternehmen zu fokussieren. Diese fallen

vorwiegend unter die Kategorien Datenschutz, Inhalte und Kartellrecht.

Bevor ich auf diese Themen eingehe, möchte ich Ihnen mitteilen, wie

meine Erfahrungen als Bankanalystin meine Ansichten beeinflusst haben.

Anwendung der Lehren aus dem Dodd-Frank Act auf diesen Big-Tech-Regulierungszyklus

1. Der Versuch, die Art aufsichtsrechtlicher Maßnahmen genau vorherzusagen, kann nur zu ungenauen Ergebnissen führen. Nach meiner Erfahrung kann es sehr problematisch sein, anhand der Vorhersage aufsichtsrechtlicher Maßnahmen einen Researchvorteil zu entwickeln. Meiner Meinung nach neigen Anleger dazu, dafür zuviel Zeit aufzuwenden. Ich denke, man sollte sich mehr Zeit nehmen, um zu beurteilen, inwieweit Unternehmen bereit und fähig sind, sich an aufsichtsrechtliche Veränderungen anzupassen.

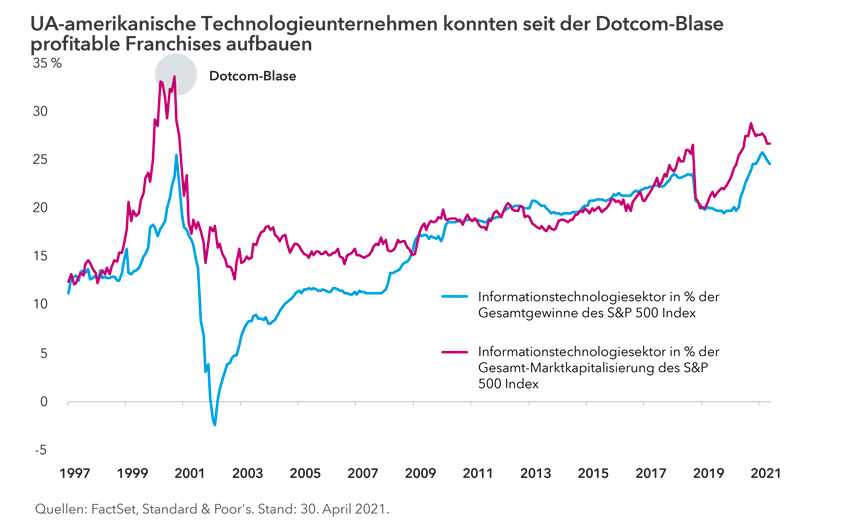

2. Unternehmen können intensive Regulierungszyklen überleben und danach sogar florieren. Der Dodd-Frank Act enthielt fast 28.000 neue Regeln und Einschränkungen für die Banken! Die Einnahmequellen wurden beschnitten, die Kapitalanforderungen verdoppelten sich und die Compliance-Kosten schossen in die Höhe. Zu dieser Zeit hielten manche die großen Banken für nicht anlagefähig. Doch seit 2013 haben einige große Bankaktien den breiteren Markt bis zum Ende des Jahrzehnts deutlich übertroffen.

3. Die Anpassung an aufsichtsrechtliche Vorschriften ist eine mächtige und oft unterschätzte Kraft, die Gewinner und Verlierer trennt. In den Jahren nach der Verabschiedung des Dodd-Frank Act haben sich die Banken an die Regulierungsvorschriften angepasst. Sie führten Umstrukturierungen durch, änderten ihren Geschäftsmix, wurden effizienter, lernten, ihr Kapital zu optimieren, und entwickelten neue Wettbewerbsvorteile in den Bereichen Technologie und Marketing.

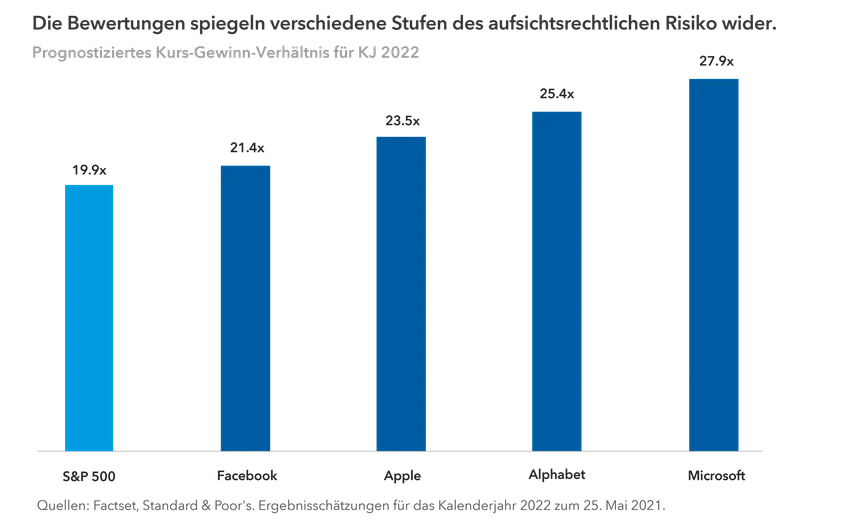

4. Die Ausgangsbewertungen spielen eine große Rolle. Ein wichtiger Grund für den starken Anstieg der Aktien von Großbanken nach der Verabschiedung des Dodd-Frank Act lag in den niedrigen Ausgangsbewertungen. Meiner Meinung nach sind unter den großen US-Tech-Unternehmen Alphabet und Facebook bereits dabei, einen typischen aufsichtsrechtlichen Schock einzupreisen, basierend auf früheren Studien in anderen Branchen, die mit diesem Druck konfrontiert waren. Auch werden diese Technologieriesen zu günstigeren Bewertungen gehandelt als Visa und Mastercard, die ich für qualitativ hochwertige Unternehmen mit großem Wettbewerbsvorsprung und hoher Preissetzungsmacht halte.

5. Politische Erwägungen setzen sich in der Politik häufig eher durch als wirtschaftliche Logik. Ich glaube, dass es in der Bankenregulierung viele Beispiele für irrationale Maßnahmen und unbeabsichtigte Konsequenzen gibt. So erkannten die Aufsichtsbehörden beispielsweise, dass die SLR-Regel (Supplementary Leverage Ratio) für Großbanken nicht ganz so funktionierte wie beabsichtigt, aber es brauchte mehr als ein Jahrzehnt und das Risiko einer tiefen Rezession, um sie neu zu kalibrieren. (Die Regel legte die Höhe des Stammkapitals fest, das Banken im Verhältnis zu ihrer Gesamtverschuldung halten müssen.)

Die Big-Tech-Unternehmen sind drei aufsichtsrechtlichen Risiken ausgesetzt: Datenschutz, Inhalte und Kartellrecht

Wenn ich mir die wichtigsten aufsichtsrechtlichen Risiken ansehe, mit denen Technologieunternehmen heute konfrontiert sind, fallen diese in drei große Kategorien: Schutz der Privatsphäre und Datenschutz, Content Monitoring sowie Moderation und kartellrechtliche Maßnahmen.

Ich glaube, dass Bedenken in Bezug auf Datenschutz oder Inhalte den Wettbewerbsvorsprung der größten Plattformen eher stärken als schwächen. Diese Unternehmen verfügen oft über gut eingeführte Protokolle und haben mehr Ressourcen, um Datenschutz- und Rechtsfragen anzugehen. Ich werde die einzelnen Fragen hier kurz ansprechen.

Datenschutz: Dies ist ein vielschichtiges Thema mit zahlreichen Zielkonflikten, so dass die Gesetzgebung nur langsam vorankommen wird. Die Unternehmen werden mehr tun, um ihre Mitbewerber und sich selbst zu regulieren, während die Aufsichtsbehörden hinterherhinken.

Was in den Schlagzeilen oft übersehen wird, ist die Tatsache, dass die von den Unternehmen erlassenen Einschränkungen bezüglich Datenschutz und Datentransparenz das Potenzial haben, die Branche stärker zu beeinträchtigen als die staatliche Regulierung. Ein neueres Beispiel ist IDFA (Identifier for Advertisers). Hier hat Apple sein Betriebssystem verändert. Die Werbetechnikbranche stützt sich stark auf individuelle Daten in Form von IDFA-Benutzerdaten von Apple und Cookies von Drittanbietern, um gezielte Werbung zu schalten. Auch Google plant, Cookies von Drittanbietern in seinem Internet-Browser Chrome auslaufen zu lassen.

Letztendlich werden Wettbewerbsvorteile wahrscheinlich den Unternehmen zukommen, die Zugriff auf First Party Data oder auf von ihren eigenen Plattformen oder Ökosystemen erhobene Daten haben. Unternehmen, die über Kompetenzen in den Bereichen künstliche Intelligenz und maschinelles Lernen verfügen, wie Google und Facebook, könnten ebenfalls im Vorteil sein.

Darüber hinaus wird das aufsichtsrechtliche Umfeld wahrscheinlich zunehmend komplexer werden, da immer mehr Regierungen Datenschutzbestimmungen einführen. Daher denke ich, dass die jüngsten Gesetze in Europa und den USA die unbeabsichtigte Folge haben könnten, die größten Unternehmen der Branche zum Nachteil ihrer kleineren Konkurrenten zu unterstützen.

Inhalte: Zum Beispiel wurde in Washington viel über Section 230 diskutiert, und ich denke, dass dieser Paragraph wahrscheinlich nicht aufgehoben, sondern reformiert werden wird.

Section 230 wurde in den USA im Rahmen des Communications Decency Act von 1996 verabschiedet. Der Paragraph bietet Anbietern und Nutzern von interaktiven Computerdiensten begrenzte bundesstaatliche Immunität. Bislang waren Internetunternehmen weitgehend von der Haftung für die auf ihren Plattformen veröffentlichten Inhalte befreit.

Ich gehe davon aus, dass ein parteiübergreifender Konsens entstehen wird, wonach Internetplattformen zu mehr Transparenz und Berichterstattung über die Verwaltung von Inhalten verpflichtet werden - und dass sie Inhalte innerhalb von 24 Stunden löschen müssen, wenn dies von einem Gericht angeordnet wird. Das bedeutet, dass die Compliance-Kosten steigen könnten und möglicherweise häufiger Geldstrafen verhängt werden, jedoch wird dieser Kostenanstieg auch den Wettbewerbsvorsprung für die größten Unternehmen vergrößern.

Kartellrecht: Um auf meine Analogie zu den Großbanken zurückzukommen: Ein großer Unterschied zwischen den beiden Regulierungszyklen besteht darin, dass das Kartellrecht für die Internetunternehmen ein deutlich wichtigeres Thema ist. Vielleicht sind die wettbewerbsrechtlichen Vorschriften für die großen Internetplattformen heute das, was „Sicherheit und Solidität“ für die großen Banken war - das wichtigste systemische Problem in den Augen der Regulierungsbehörden.

Ähnlich wie beim Prinzip der Systemrelevanz („too big to fail“) für Banken könnte daher auch für Internetplattformen ein Rahmenwerk implementiert werden, in dem differenzierte Wettbewerbsregeln auf der Basis von Größe angewendet werden.

Ich erwarte keine bedeutenden Aufspaltungen von Unternehmen, aber ich denke, dass es in Zukunft sehr viel schwieriger werden wird, Fusionen und Übernahmen in sinnvollem Umfang durchzuführen. Die Untersuchungen des Repräsentantenhauses zur „Monopolmacht“ von Apple, Amazon, Google und Facebook sind ein Beispiel dafür, dass zukünftige Transaktionen genauer unter die Lupe genommen werden.

Ein Beispiel dafür, wie schwierig die Verfolgung von Kartellfällen sein kann, ist die Abweisung der Kartellklagen, die von der Federal Trade Commission und Dutzenden von Generalstaatsanwälten der Bundesstaaten gegen Facebook eingereicht worden waren, durch einen Bundesrichter am 28. Juni. Der Richter erklärte, die Behauptung, dass Facebook eine Monopolstellung in der Social-Media-Branche erlangt habe, werde durch die Klage der FTC nicht gestützt. Es bleibt abzuwarten, ob die FTC ihre Klage ändern und neu einreichen wird.

Wie bei den meisten staatlichen oder aufsichtsrechtlichen Maßnahmen ist es wichtig, zu bedenken, dass der erste Bericht oder die erste Version eines Gesetzentwurfs fast nie dem genauen Wortlaut der endgültigen Verordnung oder des endgültigen Gesetzes entspricht. Es ist sehr wahrscheinlich, dass sich Änderungen des Kartellrechts deutlich von den vorgeschlagenen Gesetzesentwürfen unterscheiden werden.

Ebenso enden Kartellverfahren häufiger mit Vergleichen oder Geldstrafen als mit der Zerschlagung eines Unternehmens. Die großen Unternehmen können in der Zwischenzeit daran arbeiten, mögliche Auswirkungen abzumildern und sich selbst zu regulieren.

Erwähnenswert ist, dass Fusionen und Übernahmen in der Vergangenheit vielen kleineren Unternehmen die Möglichkeit gegeben haben, unter dem Dach der großen Muttergesellschaften zu wachsen und zu reifen.

Beispielsweise hat der Messaging-Dienst WhatsApp von

Facebook im Durchschnitt mehr als zwei Milliarden monatliche Nutzer in

180 Ländern, macht aber nur einen Bruchteil des Umsatzes des

Unternehmens aus. Alphabet erwirtschaftet den größten Teil seiner

Umsätze und Erträge aus Werbung; die im Bereich autonomes Fahren tätige

Tochtergesellschaft Waymo und die Gesundheitssparte Verily generieren

dagegen im Wesentlichen keine Erträge. Diese Zukunftstechnologien

könnten jedoch als eigenständige Unternehmen für Investoren Milliarden

Dollar wert sein. Dies kann die Unternehmen aufgrund des langfristigen

Wachstums der Branchen, in denen sie tätig sind, zu attraktiven

Investitionen machen, unabhängig von zukünftigen aufsichtsrechtlichen

Maßnahmen.

Fazit

Die großen Technologie- und Internetplattformen sehen sich mit einer Reihe von Problemen konfrontiert, die von Fragen des Datenschutzes und der Moderation der Inhalte bis hin zu kartellrechtlichen und aufsichtsrechtlichen Zwängen reichen. Ich glaube jedoch, dass Bedenken in Bezug auf Datenschutz oder Inhalte den Wettbewerbsvorsprung der größten Plattformen eher stärken als schwächen können, da diese Unternehmen oft über gut eingeführte Protokolle verfügen und mehr Ressourcen haben, um Datenschutz- und Rechtsfragen anzugehen.

Darüber hinaus sind aufsichtsrechtliche Maßnahmen schwer genau vorherzusagen und oft weniger wichtig für den Unternehmenserfolg als Faktoren, die mit dem Geschäft selbst zusammenhängen, insbesondere die Anpassungsfähigkeit des Managements, die Fähigkeit, neue innovative Produkte und Dienstleistungen zu entwickeln, und die aktuellen Bewertungen. Wenn man sich auf diese Kennzahlen konzentriert und die rechtlichen und aufsichtsrechtlichen Entwicklungen genau beobachtet, ist es möglich, bei den Unternehmen, die diesem Druck ausgesetzt sind, attraktive Anlagemöglichkeiten zu finden.

Diesen Beitrag teilen: