Das Green Budget des IFS

| Unsere Beurteilung des Green Budget des IFS | |

| 02/2017 | |

| Matthew Russell | |

| M&G Bond Vigilantes (Website) |

Download Kommentar @ Feedback an Redaktion

Der IFS zeichnet ein düsteres Bild zum BIP-Wachstum in Großbritannien.

20.02.2017 | 10:40 Uhr

Das Green Budget des IFS (Institute for Fiscal Studies) schaffte es letzte Woche mit seiner Vorausberechnung in die Schlagzeilen, dass die Steuerlast in Großbritannien für die Amtszeit des aktuellen Parlaments auf den höchsten Stand seit 30 Jahren ansteigen wird. Nach Berechnungen des IFS wird der Anteil des Nettonationaleinkommens, der über Steuern eingenommen wird, bis zum Jahr 2020 auf 37% ansteigen.

Ich war bei der Präsentation vor Ort und was mich eher beunruhigte, war das düstere Bild, dass das IFS zum BIP-Wachstum in Großbritannien in den kommenden Jahren zeichnete. Letztes Jahr wuchs die britische Wirtschaft um 2%, für dieses Jahr erwartet das IFS eine Abschwächung auf 1,6% und auf 1,3% in 2018. Andrew Goodwin von Oxford Economics führte die voll besetzte Guildhall durch die Bestandteile des BIP und erklärte, wo sich deren Ansicht nach zukünftige Schwachpunkte befinden.

Konsumausgaben

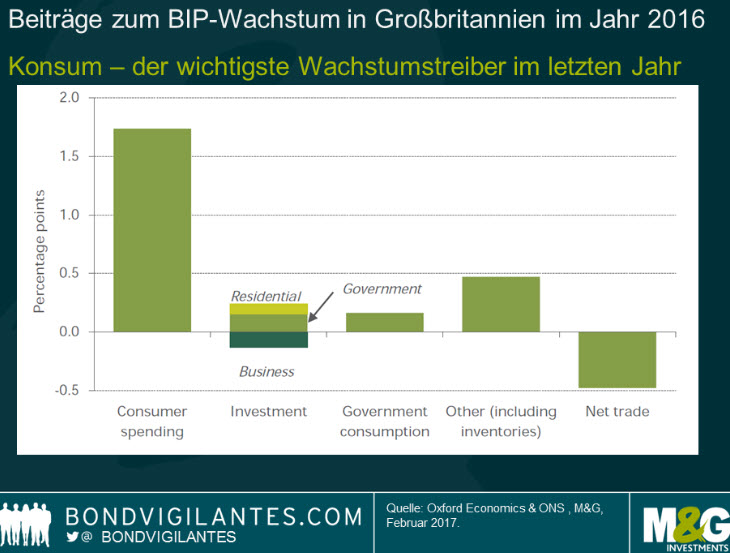

Die unten aufgeführte Grafik – Beiträge zum BIP-Wachstum in Großbritannien im Jahr 2016 – zeigt deutlich, dass die Konsumausgaben letztes Jahr den größten Beitrag zum Wachstum leisteten.

Entsprechend der Behauptung des IFS dürfte das konsumgetriebene Wachstum kaum weiter fortbestehen, da Verbraucher erhebliche Einbußen beim Realeinkommen verzeichnen werden (aufgrund von stagnierenden Löhnen und einer höheren Inflation) und dann nicht mehr in der Lage oder gewillt sind, Kredit für weitere Konsumausgaben aufzunehmen.

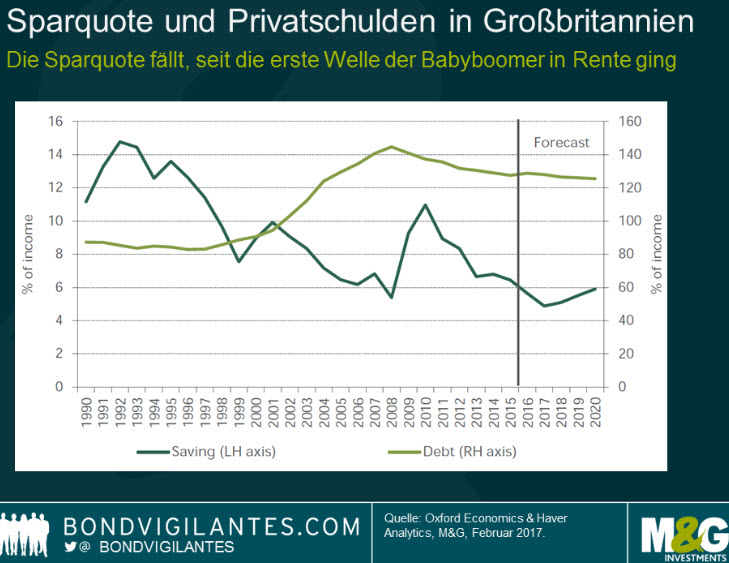

An diesem Argument ist meines Erachtens definitiv etwas dran, vor allem für jene im Erwerbsalter, die bereits jetzt historisch hohe Privatschulden tragen müssen. Wie das IFS selbst in einer folgenden Präsentation (darüber, dass der NHS unter Druck geraten dürfte) hervorhob, wird der Einfluss des demografischen Wandels von entscheidender Bedeutung sein. Ich gehe davon aus, dass diese demografischen Veränderungen in den nächsten Jahren einen erheblichen Beitrag zum Konsumwachstum in Großbritannien leisten werden. Vermutlich ist es kein Zufall, dass die Sparquote rückläufig ist, ungefähr zeitgleich, seitdem der erste Jahrgang der Babyboomer das Renteneintrittsalter erreicht hat.

Die Volkszählung 2011 legte offen, dass allein in dem Jahr die Anzahl der Menschen, die das Alter von 65 Jahren erreichten, um 30% nach oben sprang. Dieser Trend, dass die Nachkriegsgeneration das Berufsleben beendet (wo für die Rente gespart wurde) und die Rente bezieht (diese Ersparnisse ausgibt) hat noch einen langen Weg vor sich. Es ist einleuchtend, dass das „graue Pfund“ dazu beiträgt, dass die Konsumausgaben in Großbritannien noch für eine Weile Auftrieb haben.

Man sollte sich in Erinnerung rufen, dass 52% der Wähler der Meinung sind, dass es sich außerhalb der EU besser leben lässt. Ob sich nun herausstellt, dass sie Recht haben oder auch nicht, warum sollte man davon ausgehen, dass diese Menschen kurzfristig ihren Konsum einschränken? Sie werden ihren Konsum wahrscheinlich nur dann reduzieren, wenn (und falls) die wirtschaftlichen Folgen des Brexit allmählich bei ihnen selbst ankommen.

Investitionen

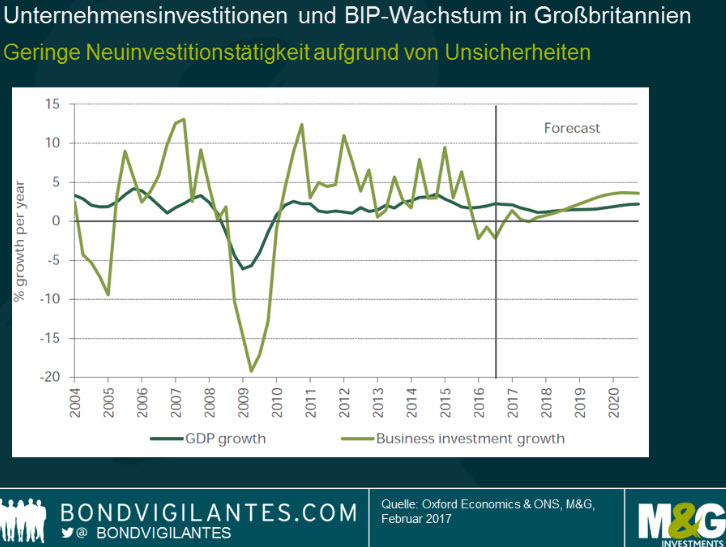

Den Erwartungen des IFS nach zu urteilen dürften die Unternehmensinvestitionen aufgrund der „Brexit-Risiken“ weiterhin gedämpft ausfallen. Gegen diese Einschätzung ist nichts einzuwenden. Die inhärente Unsicherheit durch das Durchlaufen einer Phase, in der Großbritannien neu über die globalen Handelsabkommen verhandelt, dürfte zu einer Unterbrechung der Investitionstätigkeiten führen, bis die Situation etwas klarer ist.

Staatsausgaben

Kurz gesagt wird die stringente Sparpolitik fortbestehen. Wir können also in naher Zukunft nicht davon ausgehen, dass eine Erhöhung der Staatsausgaben signifikant zum BIP beitragen wird.

Nettohandel

In dem Vortrag wurde deutlich, dass Nicht-Öl-Exporte trotz der Abwertung des Pfund von rund 20% im Vergleich zum Vorjahreszeitraum gesunken sind. Dies lässt vermuten, dass britische Exportunternehmen ihre Preise im Ausland bisher unverändert gelassen haben. Britische Unternehmen bevorzugten eine Erhöhung ihrer Gewinnspannen anstatt zu versuchen, durch Preissenkungen ihren Marktanteil zu erhöhen.

Ich erlaube mir, in diesem Punkt anderer Meinung zu sein. Angenommen, das Pfund schwächt nicht weiter ab (dafür gibt es zugegebenermaßen keine Garantie), dann wäre eine Gewinnsteigerung aufgrund des Währungskurseffekts ein einmaliges Ereignis. Unternehmen, die eine nachhaltige Gewinnsteigerung im Ausland anstreben, werden wahrscheinlich allmählich ihre Preise reduzieren, um einen größeren Marktanteil zu gewinnen. Insofern diese Strategie funktioniert, dürfte sich die gesteigerte Wettbewerbsfähigkeit von britischen Exportunternehmen sukzessive in höheren Exportmengen niederschlagen und nicht nur in höheren Gewinnspannen in den kommenden Jahren.

Die Steuerlast in Großbritannien wird eventuell auch bei einem positiveren Wachstumsergebnis auf ein Rekordniveau steigen, da die Regierung bestrebt ist, das Defizit zu korrigieren. Wenn dem so ist, dann jedoch vor dem Hintergrund eines kräftigeren Wirtschaftswachstums, getrieben von einem stärkeren Konsum und besseren Exportdaten als das IFS derzeit prognostiziert.

Diesen Beitrag teilen: