Europas Small Caps sind so attraktiv wie lange nicht

Europa verfügt über viele hervorragende Nebenwerte, die sich nicht vor den Großen verstecken müssen. Für eine Investition in diese Unternehmen – viele von ihnen Weltmarktführer – dürfte nun ein günstiger Zeitpunkt gekommen sein.

12.12.2023 | 10:00 Uhr von «Peter Kraus»

Nebenwerte haben relativ zu Standardwerten in den letzten zwei Jahren den stärksten Kurseinbruch seit Jahrzehnten erlebt. Vor allem europäische klein- und mittelkapitalisierte Wachstumswerte wurden durch sehr schnell steigende Zinsen und das rezessive Umfeld hart abgestraft. Es war ein extremes Szenario. Nach dem Corona-Lockdown, dessen Auswirkungen durch unterbrochene Lieferketten noch ausgestrahlt haben, dem Inflations- und Zinsschock und dem Ausbruch des Ukraine-Krieges sehen wir nun die niedrigsten Bewertungen seit zehn Jahren.

Aber nun zeichnet sich unseren Analysen zufolge eine Bodenbildung ab. Wir befinden uns weiter in einem rezessiven Umfeld, das ist keine Frage. Aber keine Rezession wurde von Markteilnehmern so lange erwartet und thematisiert wie diese. In dieser Zeit wurde bereits viel Negativität in die Kurse der Small und Mid Caps eingepreist. Weitere böse Überraschungen können zwar nicht ausgeschlossen werden, aber sie erscheinen wenig wahrscheinlich.

Aktuell deuten Frühindikatoren darauf hin, dass sich die Konjunktur auf niedrigem Niveau stabilisiert oder verbessert, nachdem auch das produzierende Gewerbe den Tiefpunkt erreicht haben könnte. Positive Signale aus den USA lassen sogar Hoffnungen auf ein Goldilocks-Szenario aufkeimen.

Das bedeutet, dass sich die Konjunktur zwar abkühlt, es aber keine schwere Rezession gibt. Die Inflationsraten sinken, und die Notenbanken sind im Wesentlichen mit dem Zinserhöhungszyklus durch. Es spricht vieles dafür, dass wir die dunkelsten Stunden gesehen haben, bevor die Sonne wieder aufgeht.

Die Stunde der Nebenwerte

Der konjunkturelle Sonnenaufgang, die Erholung in einem frühen Stadium, ist die Stunde der Nebenwerte. Wir sind überzeugt, dass der langfristige Outperformance-Trend, den wir bei Nebenwerten seit Jahrzehnten gesehen haben, ungebrochen ist. Allerdings gibt es einen Unterschied beim Aufholpotenzial: Angesichts der gestiegenen Zinsen ist die Nettoverschuldung heute ein wichtiges Kriterium.

Hoch verschuldete Unternehmen, die refinanzieren müssen, haben ein Problem. Bei uns stehen jedoch Qualitätsunternehmen mit hohen Kapitalrenditen und starken Bilanzen im Fokus, die von strukturellen Wachstumstrends profitieren. Solchen Unternehmen dürfte es leichter fallen, die Erträge und den Cashflow pro Aktie stärker zu steigern als der Markt, wenn sich die Anzeichen der Erholung verdichteten.

Für den Berenberg European Small Cap Fonds und den Berenberg European Micro Cap Fonds bevorzugen mein Team und ich generell inhabergeführte Unternehmen, die hohe Verschuldung und damit verbundene Abhängigkeiten von Fremdkapitalgebern traditionell vermeiden.

Eine weitere strukturelle Besonderheit der Nebenwerte in Europa besteht darin, dass sie von Analysten oft kaum wahrgenommen werden. Im Vergleich zu den USA gibt es in Europa nur eine Handvoll Large und Mega Caps wie Louis Vuitton oder ASML, die mit zweistelligen Wachstumszahlen beeindrucken und die Aufmerksamkeit von Analysten und Investoren auf sich ziehen. Die Stars aus der zweiten und dritten Reihe erscheinen kaum auf dem Radar.

Viele dieser Unternehmen mit einer Marktkapitalisierung bis zu drei Milliarden Euro haben sich in ihren Nischen als globale Marktführer etabliert. Mit ihrer Innovationskraft profitieren sie von der Digitalisierung, von Veränderungen im Gesundheitswesen oder nachhaltigen Technologien, was nicht selten mit mittelfristigen Wachstumsraten von 20 Prozent oder mehr einhergeht.

Wir haben uns in den zurückliegenden anderthalb Jahren von dem schwierigen Marktumfeld nicht beirren lassen und sind unserem langfristigen Investmentansatz treu geblieben. So finden sich beispielsweise nach wie vor keine Banken, Versicherungen oder Immobilienunternehmen im Portfolio. Dagegen haben wir bei Übertreibungen nach unten selektiv Chancen genutzt, beispielsweise im Halbleiterbereich sowie im Sektor der diskretionären Konsumgüter und in Teilen der Industrie.

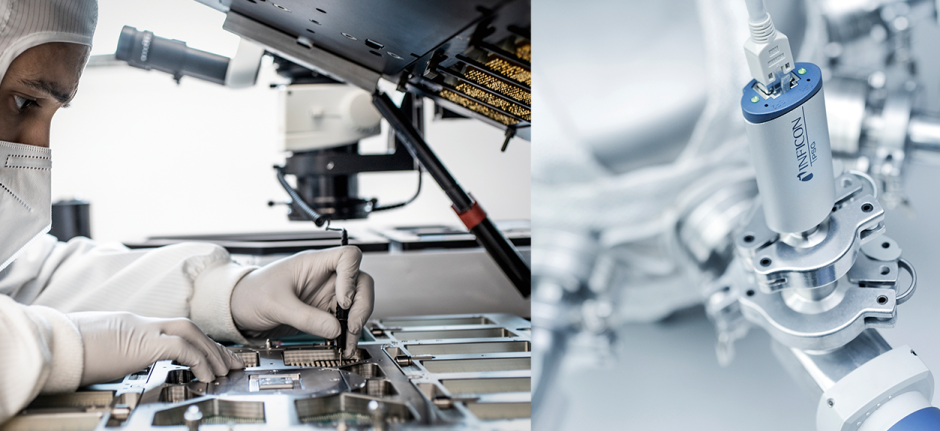

Fokus auf Halbleiterbranche

Aktuell sind europäische Hidden Champions unter anderem in der Halbleiterindustrie zu finden. Unternehmen wie die schweizerische Inficon oder die italienische Technoprobe erfüllen unser Anforderungsprofil mit Blick auf eine internationale Vorreiterrolle und starke Margen, die es ihnen ermöglichen, inflationsgetriebene Preissteigerungen abzufedern und signifikant in Forschung und Entwicklung zu investieren. Solche bestens positionierte Innovatoren sind für uns die Unternehmen der Zukunft.

Doch auch in anderen Branchen werden wir fündig, beispielsweise bei Skan, einem Schweizer Hersteller von Isolatoren für die sterile Abfüllung injizierbarer Medikamente. Die unterliegenden Treiber sind aus unserer Sicht robust: 75 Prozent aller neuen Medikamente werden in Zukunft hochpreisige Biologika/Injektionspräparate sein, die Isolatoren für die aseptische Abfüllung benötigen. Das Unternehmen zeigt ein starkes Wachstum in Verbindung mit steigenden Margen, hohen Renditen sowie eine Netto-Cash-Position.

Positionierung hat sich bewährt

Unsere Portfolios haben ein sehr eindeutiges Active Money von über 90 Prozent. Wir sind also in Unternehmen investiert, die nicht in unserem Vergleichsindex MSCI Europe Small Cap enthalten sind. Das bedeutet viel Arbeit, eine gründliche Analyse, spezielles Know-how und mitunter einen längeren Atem. Aber mit Unternehmen, die ihre Gewinne auf der Grundlage einer soliden Finanzbasis und ihrer innovativen Geschäftsmodelle fortwährend deutlich überdurchschnittlich steigern konnten, fühlen mein Team und ich uns gut positioniert.

Diesen Beitrag teilen: