Capital Group: Können die Zwischenwahlen in den USA den Markt beeinflussen?

Noch mehr als neun Monate sind es bis zu den US-Zwischenwahlen, doch für Politiker und Wähler sind sie bereits jetzt von großer Bedeutung. Das hat auch einen guten Grund. Matt Miller, Volkswirt der Capital Group, ist der Ansicht, dass die Zwischenwahlen 2022 zu den wichtigsten in der Geschichte der USA gehören könnten.

28.01.2022 | 14:14 Uhr

„ Lassen Sie sich nicht täuschen: Jeder Schritt in Washington wird mit Blick auf die Zwischenwahlen im Moment sorgfältig geplant“, sagt Miller.

Zwar steht die Mehrheit im Kongress auf dem Spiel, aber haben die Zwischenwahlen überhaupt einen Einfluss auf die US-Aktienmärkte?

Um dies herauszufinden, haben wir Daten aus mehr als 90 Jahren untersucht und festgestellt, dass die Antwort „Ja“ lautet. In den Zeiten der Zwischenwahlen haben sich die Märkte anders verhalten. Hier sind die fünf wichtigsten Lektionen, die Sie über Investitionen in diesem politischen Zyklus kennen müssen.

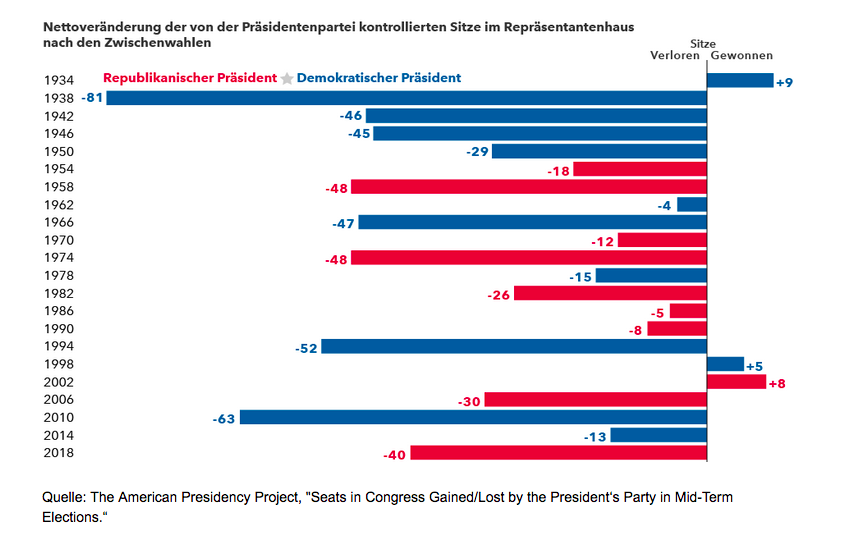

1. Die Partei des Präsidenten verliert in der Regel Sitze im Kongress

Die Zwischenwahlen finden zur Halbzeit einer vierjährigen Amtszeit des Präsidenten statt und führen in der Regel dazu, dass die Partei des Präsidenten im Kongress an Boden verliert. Bei den letzten 22 Zwischenwahlen hat die Partei des Präsidenten durchschnittlich 28 Sitze im Repräsentantenhaus und vier im Senat verloren. Nur zweimal hat die Partei des Präsidenten in beiden Kammern Sitze dazugewonnen.

„Obwohl die Wahlen noch fast ein Jahr entfernt sind – und das ist eine Ewigkeit in der Politik – zeigt die Geschichte, dass wir eine Abwendung von der regierenden Partei beobachten werden, die dazu führen wird, dass sich die Republikaner die Mehrheit im Repräsentantenhaus und möglicherweise auch im Senat zurückholen“, so Miller.

Warum ist dem für gewöhnlich so? Erstens sind die Anhänger der Partei, die nicht an der Macht ist, in der Regel stärker motiviert, die Wahlbeteiligung zu steigern. Außerdem sinken in der Regel die Zustimmungswerte des Präsidenten in den ersten beiden Jahren seiner Amtszeit, was Wechselwähler und frustrierte Wähler dazu bewegen kann, Veränderungen anzustreben.

Da der Verlust von Sitzen so häufig vorkommt, wird er in der Regel schon früh im Jahr von den Märkten eingepreist. Das Ausmaß einer politischen Machtverschiebung – und die daraus resultierenden politischen Auswirkungen – bleiben jedoch bis zum Ende des Jahres ungewiss, was eine Erklärung für die anderen von uns entdeckten Trends liefern könnte.

2. Die Renditen der US-Märkte sind in den Zwischenwahljahren in der Regel erst später im Jahr gedämpft

Unsere Analyse der Renditen des Standard & Poor's 500 Composite Index seit 1931 hat ergeben, dass sich die Entwicklung der Aktien in den Zwischenwahlen deutlich von der aller anderen Jahren unterscheidet.

Da die Märkte in der Regel über lange Zeiträume hinweg steigen, sollte auch die allgemeine Aktienbewegung in einem durchschnittlichen Jahr stetig zunehmen. Wir haben jedoch festgestellt, dass Aktien in den ersten Monaten von Zwischenwahljahren tendenziell niedrigere durchschnittliche Renditen aufweisen und oft bis kurz vor der Wahl kaum an Boden gewinnen.

Märkte mögen keine Unsicherheit – dieses Sprichwort scheint hier zuzutreffen. Zu Beginn des Jahres besteht weniger Gewissheit über den Ausgang und die Auswirkungen der Wahl. Die Märkte tendieren jedoch zu einer Erholung, wenn die Ergebnisse in den Wochen vor der Wahl leichter vorherzusagen sind, und sie steigen nach Wahlschluss weiter an.

Das Wissen, dass die Märkte im Jahr 2022 unruhig sein könnten, kann hilfreich sein, aber Anleger sollten dies nicht als Grund betrachten, sich an die Seitenlinie zu stellen oder zu versuchen, den Markt zu timen. Der Kursverlauf von Aktien ist in jedem Wahlzyklus sehr unterschiedlich, und der langfristige Gesamttrend der Märkte war immer positiv.

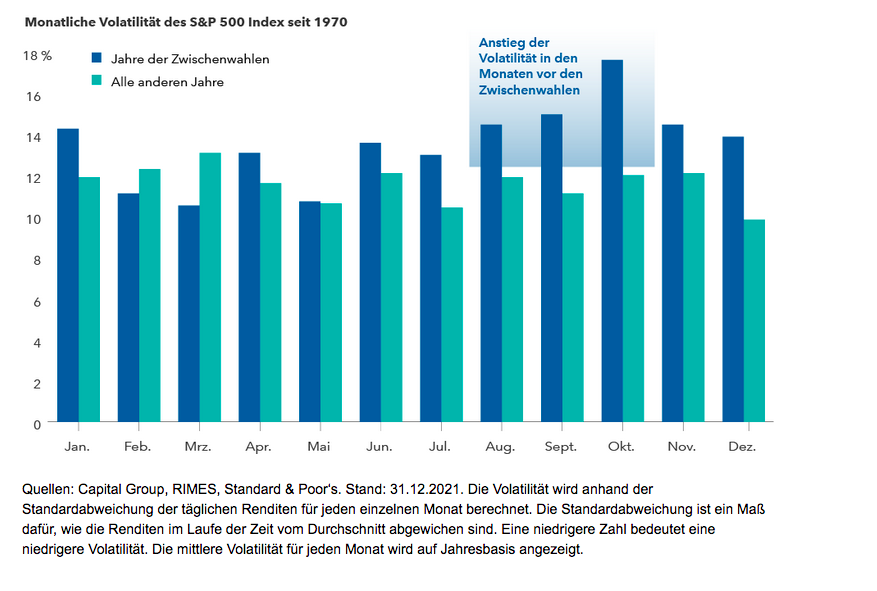

3. In Zwischenwahljahren ist die Volatilität höher

Wahlen können sehr nervenaufreibend sein. Die Kandidaten machen oft auf die Probleme des Landes aufmerksam, und die Kampagnen verstärken regelmäßig negative Botschaften. Politische Vorschläge bleiben vage, zielen aber oft auf bestimmte Branchen oder Unternehmen ab.

Es mag daher nicht überraschen, dass die Volatilität an den US-Märkten in Zwischenwahljahren höher ist, insbesondere in den Monaten vor dem Wahltag. Seit 1970 beträgt die durchschnittliche Standardabweichung der Renditen in Zwischenwahljahren fast 16 %, verglichen mit 13 % in allen anderen Jahren.

„Ich glaube nicht, dass es in diesem Jahr anders sein wird“, so Aktienportfoliomanager Chris Buchbinder. „Es könnte ein paar Turbulenzen geben, und die Anleger sollten sich auf kurzfristige Volatilität einstellen, aber ich erwarte nicht, dass die Wahlergebnisse die Anlageergebnisse in die eine oder andere Richtung stark beeinflussen werden.“

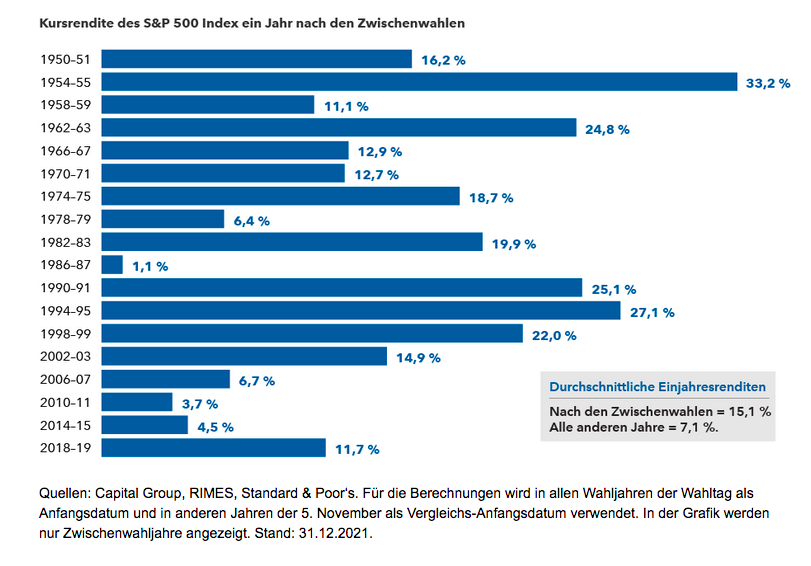

4. Nach den Zwischenwahlen waren die US-Marktrenditen stark

Der Silberstreif am Horizont für Anleger ist, dass sich die Märkte nach solchen Phasen der Volatilität in der Regel in den Folgemonaten stark erholen. Und die Rallye, die oft kurz vor dem Wahltag einsetzt, ist nicht nur eine kurzfristige Erscheinung. Überdurchschnittliche Renditen sind typisch für das gesamte Jahr nach dem Wahlzyklus. Seit 1950 liegt die durchschnittliche einjährige Rendite nach einer Zwischenwahl bei 15 %. Das ist mehr als das Doppelte der Rendite aller anderen Jahre in einem ähnlichen Zeitraum.

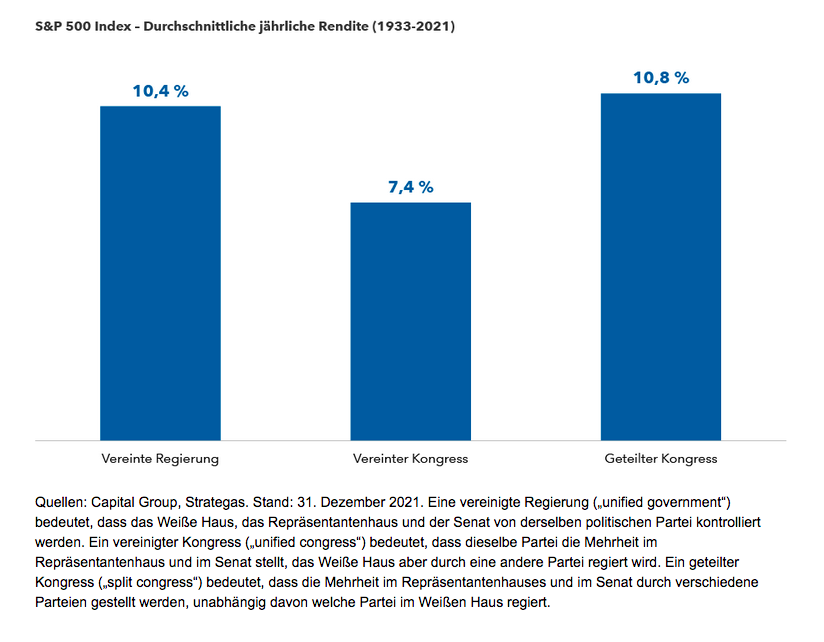

5. US-Aktien haben sich unabhängig von der politischen Konstellation in Washington gut entwickelt

Es ist nichts Falsches daran, sich zu wünschen, dass der bevorzugte Kandidat gewinnt, aber Anleger können in Schwierigkeiten geraten, wenn sie den Wahlergebnissen zu viel Bedeutung beimessen. Das liegt daran, dass Wahlen in der Vergangenheit nur sehr geringe Auswirkungen auf die langfristigen Anlagerenditen hatten.

Im Jahr 2020 fürchteten viele Anleger das Szenario einer "blauen Welle" oder eines Wahlsieges der Demokraten. Trotz dieser Befürchtungen stieg der S&P 500 Index nach den Wahlen 2020 (bis 12. Januar 2022) um fast 35 %.

Seit 1933 haben die Märkte in allen Jahren, in denen eine einzige Partei das Weiße Haus und beide Kammern des Kongresses kontrollierte, im Durchschnitt zweistellige Renditen erzielt. Dies liegt nur knapp unter den durchschnittlichen Zugewinnen in Jahren mit einem geteilten Kongress, ein Szenario, das viele für 2022 für sehr wahrscheinlich halten. Selbst beim „ungünstigsten“ Ergebnis – wenn die Oppositionspartei des Präsidenten die Mehrheit im Kongress stellt – wurde eine solide durchschnittliche Kursrendite von 7,4 % verzeichnet.

Das Fazit für die Anleger?

Die Zwischenwahlen in den USA – und die Politik insgesamt – sorgen für viel Wirbel und Unsicherheit. Auch wenn sich diese fünf Trends insgesamt über lange Zeiträume hinweg in den Zwischenwahljahren gezeigt haben, darf man nicht vergessen, dass jedes Jahr anders ist und seinen ganz eigenen Verlauf nimmt.

Es besteht zwar eine hohe Chance für eine höhere Volatilität im Jahr 2022, aber es gibt keinen Grund, sie zu fürchten. Die Realität ist, dass die langfristigen Aktienrenditen aus dem Wert der einzelnen Unternehmen im Laufe der Zeit entstehen. Kluge Anleger tun gut daran, über die kurzfristigen Hochs und Tiefs hinwegzusehen und sich langfristig zu orientieren.

Matt Miller ist Politikökonom bei der Capital Group und Moderator des Podcasts Capital Ideas. Er war früher Senior Advisor bei McKinsey, Kolumnist und Autor der Washington Post, Moderator des Programms "Links, Rechts & Mitte" des öffentlichen Radios und Berater des Weißen Hauses Clinton. Er hat einen Abschluss in Rechtswissenschaften aus Kolumbien und einen Bachelor in Wirtschaftswissenschaften aus Brown.

Chris Buchbinder ist Aktienportfoliomanager und hat 25 Jahre Investmenterfahrung. Er hat einen Bachelor-Abschluss in Wirtschaftswissenschaften und internationalen Beziehungen der Brown University.

Werbematerial

Vergangene Ergebnisse sind keine Garantie für zukünftige Ergebnisse. Die auf dieser Website enthaltenen Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder zur Erbringung von Wertpapierdienstleistungen dar. Aussagen, die einer Person zugeschrieben werden, stellen die Meinungen dieser Person zum Zeitpunkt der Veröffentlichung dar und spiegeln nicht unbedingt die Meinungen der Capital Group oder ihrer verbundenen Unternehmen wider. Die American Funds sind nicht zum Verkauf außerhalb der Vereinigten Staaten zugelassen.

Obwohl die Capital Group angemessene Anstrengungen unternimmt, um Informationen aus Quellen zu erhalten, die sie für zuverlässig hält, übernimmt die Capital Group keine Zusicherung oder Gewährleistung hinsichtlich der Genauigkeit, Zuverlässigkeit oder Vollständigkeit der Informationen.

Die auf dieser Website enthaltenen Informationen sind allgemeiner Natur und berücksichtigen nicht Ihre Ziele, finanzielle Situation oder Bedürfnisse. Bevor Sie auf eine der Informationen eingehen, sollten Sie deren Angemessenheit unter Berücksichtigung Ihrer eigenen Ziele, Ihrer finanziellen Situation und Ihrer Bedürfnisse prüfen.

Die auf dieser Website enthaltenen Informationen wurden von der Capital International Management Company Sàrl ("CIMC") erstellt, die von der Commission de Surveillance du Secteur Financier ("CSSF" - Regulierungsbehörde der luxemburgischen Finanzindustrie) und ihren Tochtergesellschaften ("Capital Group") reguliert wird.

© 2022 The Capital Group Companies, Inc. Alle Rechte vorbehalten.

Diesen Beitrag teilen: