Capital Group: Halbjahresausblick - US-Wirtschaft bereit für Boom, Zoom und Konsum

COVID bleibt eindeutig eine Bedrohung für das globale Gesundheitswesen und seine Verbreitung setzt sich in vielen Ländern weiter fort. Doch die USA – ebenso wie viele andere Länder rund um den Globus – verzeichnen einen erneuten Anstieg der Verbraucherausgaben, und die amerikanische Wirtschaft erwacht aus ihrem künstlich herbeigeführten Schlaf.

17.06.2021 | 10:44 Uhr

„Wir beobachten eine enorme aufgestaute Nachfrage und unterschätzen wahrscheinlich alle sowohl ihre Größenordnung als auch ihre Dauer“, so Portfoliomanager Chris Buchbinder.

„Israel, China und andere Länder haben gezeigt, dass die Neuinfektionen rasch fallen und die Aktivität sich rapide erhöht, sobald das Virus unter Kontrolle ist. Ich gehe also davon aus, dass die Konjunkturerholung in den USA dramatisch an Fahrt gewinnt.“

Vor allem aufgrund zunehmender Verbraucherausgaben und staatlicher Konjunkturpakete in Billionenhöhe stieg das US-amerikanische Bruttoinlandsprodukt in den ersten drei Monaten des Jahres um 6,4 % (annualisiert). Die gesamte Wirtschaftsleistung könnte in den USA bereits bis Ende 2021 wieder auf das Niveau vor der Pandemie zurückkehren, Jahre früher also als zuvor erwartet.

Der Internationale Währungsfonds (IWF) geht in der Tat davon aus, dass sich das US-amerikanische BIP-Wachstum über das gesamte Jahr 2021 auf 6,4 % belaufen wird – mehr als doppelt so viel wie die Schätzung von 3,1 % im Januar, nachdem die Einkommensentwicklung der US-Haushalte diesen März auf rekordverdächtige 21,1 % hochgeschnellt ist.

„Die Erholung hing immer davon ab, ob die Anreize ausreichen würden, um uns während der Lockdowns über Wasser zu halten“, so US-Ökonom Darrell Spence von Capital Group. „Und jetzt, wo die Impfkampagne die Zeitspanne zwischen Finanzspritzen und dem praktischen Ende von COVID verkürzt, könnte es sogar zu noch stärkerem Wachstum kommen, als die Märkte derzeit erwarten.“

Geld unter der Matratze

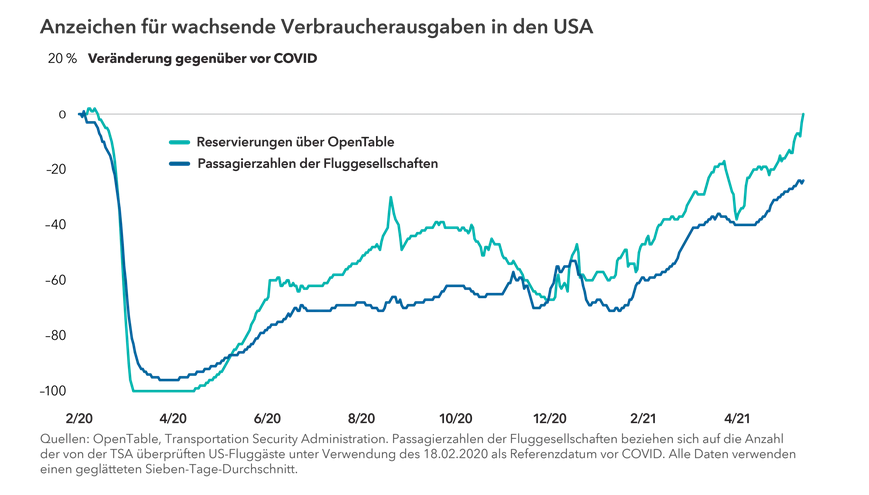

Tatsächlich haben viele US-Verbraucher – die nur darauf warten, ihr angespartes Bargeld auszugeben – bereits damit begonnen, den Aufschwung anzufeuern. Mithilfe der von der Regierung ausgestellten Schecks und einer Entspannung auf dem Arbeitsmarkt stieg die Sparquote im ersten Quartal 2021 auf sage und schreibe 21 % des verfügbaren Einkommens. Und es gibt Anzeichen dafür, dass Verbraucher – viele von ihnen bereits vollständig geimpft – vorhaben, einen Teil ihres Geldes für seit langem verschobenen Urlaub zu verwenden oder einfach mal aus dem Haus zu kommen und ins Restaurant zu gehen. Buchungen inländischer Flugreisen und Reservierungen durch den Online-Dienst OpenTable verzeichnen wieder einen starken Zuwachs.

„In unseren Erinnerungen spiele Erlebnisse und Verbundenheit mit anderen Menschen eine große Rolle, und daher denke ich, dass Reisen und Restaurantbesuche mit Volldampf zurückkehren werden“, meint Hilda Applbaum, eine Portfoliomanagerin. „Aber der Markt hat das vorweggenommen. Die Frage ist, ob nicht einige dieser Unternehmen durch COVID sogar noch gestärkt worden sind.“

Viele Unternehmen in der Reise- und Freizeitindustrie haben der Pandemie nicht tatenlos zugesehen. Kreuzfahrtreedereien wie Royal Caribbean haben für die Wiederaufnahme ihres Betriebs strenge Protokolle zur Eindämmung der Krankheit eingeführt. Konzerne wie Hilton kaufen verstärkt Immobilien und nehmen operative Verbesserungen vor. Der Lebensmitteldienst Darden, ein Betreiber mehrerer Restaurantmarken, führte Abholdienst, Online-Bestellung und kontaktloses Bezahlen ein.

„Einige Unternehmen haben die Krise für Innovationen und Verbesserungen genutzt“, so Applbaum. „Ich versuche in diejenigen zu investieren, die so aufgestellt sind, dass sie die Konkurrenz hinter sich lassen werden, wenn die Wiedereröffnung an Fahrt aufnimmt.“

Etablierte Unternehmen stellen sich auf die Disruption ein

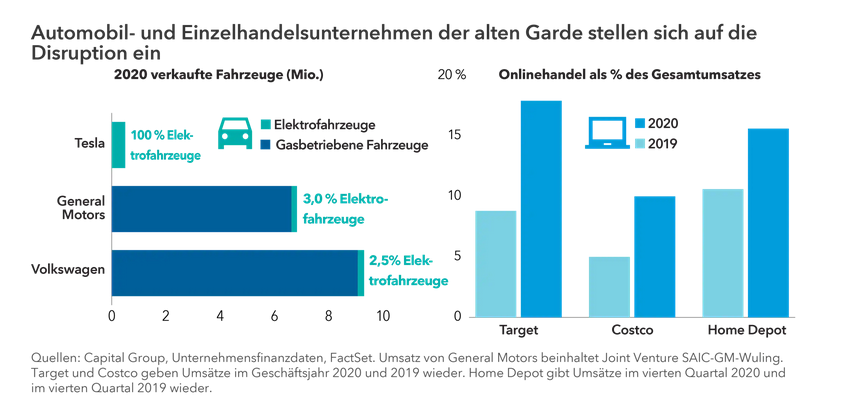

Angesichts der spektakulären Gewinne relativ neuer, technisch versierter Unternehmen im Laufe des letzten Jahrzehnts ist es verständlich, dass diese Überflieger die Schlagzeilen dominieren. Anleger sollten jedoch nicht die Unternehmen der alten Garde vernachlässigen, die über die nötigen Ressourcen verfügen, um mit den Emporkömmlingen zu konkurrieren, und den Drang, von ihnen zu lernen.

Beispiele finden sich überall. Einzelhändler wie Target, Costco und Home Depot fahren ihre digitalen Operationen hoch, um es mit Amazon aufzunehmen, während General Motors und Volkswagen Tesla bei Elektroautos herausfordern.

„Dieses Jahr wird ein spannendes Anlagethema, ob das Imperium zurückschlägt – ob also diese alten Unternehmen in einem hart umkämpften Markt Innovationen hervorbringen und umsetzen können“, meint Aktienportfoliomanager Carl Kawaja. „Ich würde die etablierten Akteure nicht ausschließen wollen.“

Neugestaltung der US-Wirtschaft durch digitalen Wandel

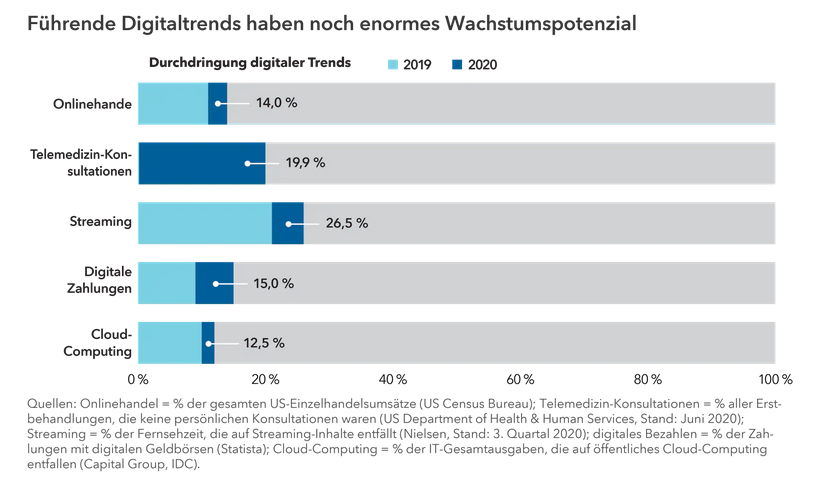

In nur wenigen Monaten hat COVID-19 massive Veränderungen herbeigeführt – sowohl an der Art und Weise, wie wir leben und arbeiten, als auch daran, wie Unternehmen funktionieren. „Die Geschäftsmodelle einiger Unternehmen haben sich 2020 um drei oder vier Jahre beschleunigt“, so Aktienportfoliomanager Chris Buchbinder.

Auf die digitale Zahlungstechnologie, die im Jahr 2019 in den USA 9 % aller Zahlungen ausmachte, entfielen 2020 15 % – ein Zuwachs von 66 %. Telemedizin, oder Online-Termine, stellten vor der Pandemie nur einen Bruchteil der gesamten Arztbesuche dar, machten in den ersten Monaten des Jahres 2020 hingegen rund 20 % aller Konsultationen aus. Werden diese Verhaltensänderungen von Dauer sein?

„Das Wachstum mag in einigen Bereichen etwas zurückgehen, ich gehe aber nicht davon aus, dass wir bei diesen Trends eine Kehrtwende beobachten werden“, meint Buchbinder. „Viele Streaming-Unternehmen bringen beispielsweise neue Filme gleichzeitig mit dem Kinostart über ihre Dienste heraus. Werden sie damit aufhören, wenn die Leute wieder ins Kino gehen? Meiner Ansicht nach nicht.“

Inflation: Der Elefant im Wohnzimmer

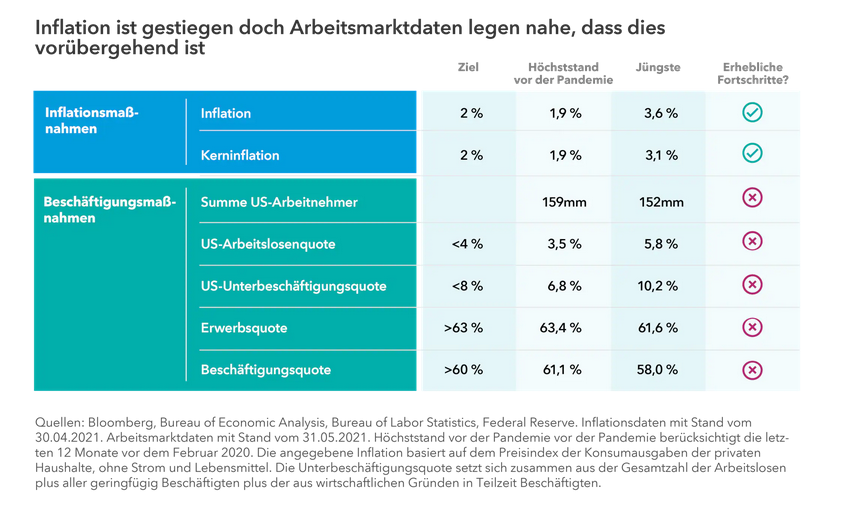

Zwar hat sich die US-Wirtschaft mit bemerkenswerter Geschwindigkeit erholt, doch führte dies auch zu Lieferengpässen, Inflation und der Sorge der Anleger ob ihrer Nachhaltigkeit.

Beim Versuch, Holz oder einen Gebrauchtwagen zu kaufen, bekommt man leicht den Eindruck, die Inflation sei außer Kontrolle. Die Befürchtungen einer galoppierenden langfristigen Inflation sind aber wahrscheinlich angesichts des längerfristigeren deflationären Drucks überzogen, sagt Anleihenportfoliomanager Ritchie Tuazon.

„Im April haben wir gesehen, dass die Inflation im Grunde das Ziel der Fed übertrifft“, erläutert Tuazon. „Das ist allerdings nicht auf einen von der Arbeitsnachfrage angetriebenen Inflationskreislauf zurückzuführen. Der Grund ist die Wiedereröffnung der Wirtschaft und Lieferengpässe, die eher vorübergehender Natur sind. Zwar dürfte die Inflationsrate weiterhin volatil bleiben, doch ich beobachte die Inflation sehr genau und ich gehe davon aus, dass sie im Laufe der Zeit auf das Niveau vor der Pandemie zurückkehren wird.“

Wenn man die Entwicklung in der Vergangenheit betrachtet, hat ein starker Preisanstieg bei industriellen Rohstoffen – unter anderem Kupfer, Baumwolle, Kautschuk, Talk und Zink – im Allgemeinen keine große Auswirkung auf den Verbraucherpreisindex (mit Ausnahme von Lebensmitteln und Strom), den am weitesten verbreiteten Indikator für die langfristige Inflation.

Auswirkungen auf Anlagen

Befürchtungen über Inflation und steigende Zinssätze scheinen überzogen. Ja, wir beobachten einen kurzfristigen Anstieg der Inflation, aber er ist wahrscheinlich nur vorübergehend. Und die Fed scheint keine Eile zu haben, die Zinssätze angesichts der sich mäßigenden kurzfristigen Preisvolatilität anzuheben.

Einige aufstrebende Unternehmen in Branchen wie Automobile, Einzelhandel und Unterhaltung passen sich den disruptiven Kräften an, die zur Neugestaltung der amerikanischen Wirtschaft beitragen.

Über die Autoren

Darrell Spence - Ökonom

Darrell Spence ist ein Ökonom und Research Director mit 27 Jahren Anlageerfahrung bei Capital (Stand 31. Dezember 2019). Er hat einen Bachelor-Abschluss in Volkswirtschaftslehre vom Occidental College und ist als CFA zugelassen.

Hilda Applbaum - Portfoliomanagerin

Hilda Applbaum hat 32 Jahre Investmenterfahrung, 24 davon bei Capital Group. Zu Beginn ihrer Karriere bei Capital, hat sie als Aktienanalystin globale wandelbare Wertpapiere betreut. Hilda Applbaum hat einen Master-Abschluss in Volkswirtschaftslehre von der New York University und einen Bachelor-Abschluss von Barnard. Zudem ist sie als CFA zugelassen.

Chris Buchbinder - Aktienportfoliomanager

Chris ist ein Aktienportfoliomanager mit 23 Jahren Anlageerfahrung. Er hat einen Bachelor-Abschluss in Wirtschaftswissenschaften und internationalen Beziehungen der Brown University.

Rechtliche und regulatorische Informationen

Vergangene Ergebnisse sind keine Garantie für zukünftige Ergebnisse. Die auf dieser Website enthaltenen Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder zur Erbringung von Wertpapierdienstleistungen dar. Aussagen, die einer Person zugeschrieben werden, stellen die Meinungen dieser Person zum Zeitpunkt der Veröffentlichung dar und spiegeln nicht unbedingt die Meinungen der Capital Group oder ihrer verbundenen Unternehmen wider. Die American Funds sind nicht zum Verkauf außerhalb der Vereinigten Staaten zugelassen.

Obwohl die Capital Group angemessene Anstrengungen unternimmt, um Informationen aus Quellen zu erhalten, die sie für zuverlässig hält, übernimmt die Capital Group keine Zusicherung oder Gewährleistung hinsichtlich der Genauigkeit, Zuverlässigkeit oder Vollständigkeit der Informationen.

Die auf dieser Website enthaltenen Informationen sind allgemeiner Natur und berücksichtigen nicht Ihre Ziele, finanzielle Situation oder Bedürfnisse. Bevor Sie auf eine der Informationen eingehen, sollten Sie deren Angemessenheit unter Berücksichtigung Ihrer eigenen Ziele, Ihrer finanziellen Situation und Ihrer Bedürfnisse prüfen.

Die auf dieser Website enthaltenen Informationen wurden von der Capital International Management Company Sàrl ("CIMC") erstellt, die von der Commission de Surveillance du Secteur Financier ("CSSF" - Regulierungsbehörde der luxemburgischen Finanzindustrie) und ihren Tochtergesellschaften ("Capital Group") reguliert wird.

Diesen Beitrag teilen: