Bond Vigliantes: Ist das immense Angebot US-amerikanischer Staatsanleihen zu groß?

| Können Anleihenmärkte das immense Angebot an US-amerikanischen Staatsanleihen absorbieren, das dieses Jahr ausgegeben wird? | |

| 2/2018 | |

| Anthony Doyle | |

| M&G Investments (Website) |

Download Kommentar @ Feedback an Redaktion

Die US-Regierung finanziert sich regelmäßig über kurzlaufende Anleihen. Das Risiko einer Anschlussfinanzierungskrise ist gering, doch es gibt Anzeichen, dass die Renditen von Staatsanleihen steigen müssen, damit Investoren angezogen werden können.

27.02.2018 | 14:09 Uhr

Die US-Regierung finanziert sich regelmäßig über kurzlaufende Anleihen, was aufgrund der ansteigenden Zinsstrukturkurve der USA normalerweise günstiger ist, als eine Finanzierung über langfristige Anleihen. Diese Kosteneinsparungen erhöhen das Ausfallrisiko. Das Risiko der Anschlussfinanzierung ergibt sich immer dann, wenn kurzfristige Anleihen zur Finanzierung langfristiger Ausgaben herangezogen werden. Die Verantwortlichen für das Schuldenmanagement bringt das nachts um den Schlaf.

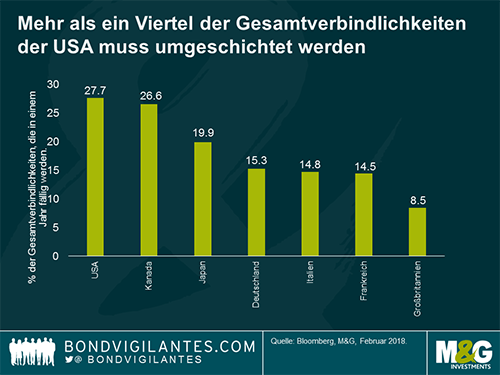

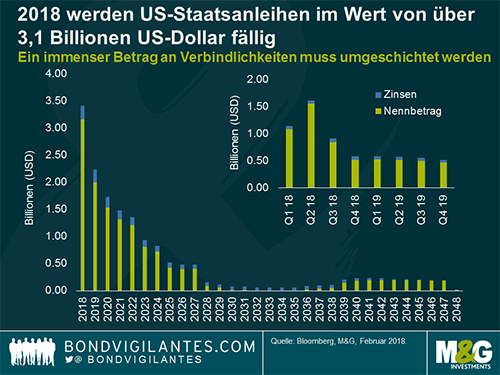

Die US-Regierung muss 2018 28% der Gesamtverbindlichkeiten umschichten. Das entspricht US-Staatsanleihen im Wert von mehr als 3 Billionen US-Dollar. Manche Schätzungen legen außerdem nahe, dass das Defizit des amerikanischen Bundeshaushalts im Jahr 2019 auf über

1 Billion US-Dollar steigen könnte. Da die fiskalische Expansion von Trump wahrscheinlich über die Emission von kurzlaufenden Anleihen finanziert wird, wird in den nächsten Jahren eine starke Zunahme des Angebots zu beobachten sein.

Der gängigen Meinung nach zu urteilen liegt das Risiko für eine Anschlussfinanzierungskrise für die USA bei fast Null. Die USA haben einen Sonderstatus, da sie über den tiefsten und liquidesten Staatsanleihenmarkt der Welt verfügen und der US-Dollar die Weltleitwährung ist.

Obwohl das Risiko einer Anschlussfinanzierungskrise gering ist, deuten verschiedene Faktoren darauf hin, dass die Renditen von Staatsanleihen ausgehend vom aktuellen Niveau steigen müssen, damit Investorenkapital angezogen werden kann. Erstens haben Berichten zufolge hochrangige chinesische Regierungsbeamte der chinesischen Regierung dazu geraten, den Kauf von US-Staatsanleihen zu reduzieren oder einzustellen. Da die Märkte das bestehende Angebot bereits kaum absorbieren können, würde der Rückzug eines großen Abnehmers von US-amerikanischen Staatsanleihen wahrscheinlich einen starken Anstieg der Renditen zur Folge haben.

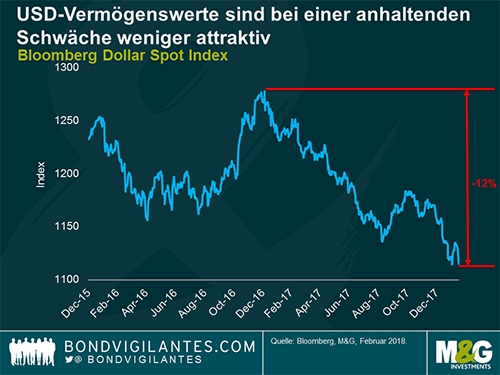

Zweitens fiel der Bloomberg Dollar Spot Index seit Jahresanfang 2017 um etwa -12%. Wenn ausländische Investoren von einer anhaltenden Abwertung des US-Dollars ausgehen, würden sie zukünftig das Tempo, mit dem sie Vermögenswerte und Staatsanleihen der USA anhäufen, reduzieren oder die Käufe sogar ganz einstellen. Das ist genau das, worüber die Chinesen derzeit nachdenken, und wir können davon ausgehen, dass andere internationale Regierungen und große Institutionen (wie Staatsfonds) diesem Beispiel folgen werden. Sollte es dazu kommen, würde dies weiteren Druck auf den US-Dollar ausüben und die Renditen von US-Staatsanleihen würden über alle Laufzeiten hinweg ansteigen.

Seit der Finanzkrise haben es die USA geschafft, ihre Schulden durch Monetarisierung umzuschichten. Die US-Notenbank Fed engagierte sich durch den direkten Kauf von Treasury-Papieren in der Politik des „Quantitative Easing (QE)“ und senkte damit die Finanzierungskosten der Regierung. Die quantitative Lockerung ist nun jedoch vorbei, und die Fed erhöht die Zinsen, um eine Überhitzung der Konjunktur zu vermeiden.

Zwar gibt es gute fundamentale Gründe für einen Anstieg der Renditen, aber die immense Summe an Schuldverschreibungen, die das US-Finanzministerium dieses und nächstes Jahr, in einer Zeit der geldpolitischen Straffung, herausgeben muss, wird sich aus Perspektive der technischen Faktoren als problematisch für die Erträge von US-Staatsanleihen erweisen.

Diesen Beitrag teilen: