Metzler: Sind die Leitzinserhöhungen in den USA bald abgeschlossen?

Die US-Notenbank kann positive Nachrichten verkünden: Die Kerninflation wird im März wieder 2,0 % erreichen, und es herrscht Vollbeschäftigung. Kritisch sieht Edgar Walk, Chefvolkswirt Metzler Asset Management, dass in der Eurozone die guten Wirtschaftsjahre nicht genutzt werden, um die Staatsverschuldung im Hinblick auf die nächste Rezession abzubauen.

30.04.2018 | 13:14 Uhr

Die US-Notenbank kann in der kommenden Woche positive Nachrichten verkünden: Die Kerninflation (Montag) wird im März voraussichtlich wieder das Inflationsziel von 2,0 % erreichen, und es herrscht wieder Vollbeschäftigung – bei einer erwarteten Arbeitslosenquote (Freitag) von 4,0 % im April. Die US-Notenbank hat damit ihren Auftrag für die Gesamtwirtschaft erfüllt.

Die US-Notenbank kann in der kommenden Woche positive Nachrichten verkünden: Die Kerninflation (Montag) wird im März voraussichtlich wieder das Inflationsziel von 2,0 % erreichen, und es herrscht wieder Vollbeschäftigung – bei einer erwarteten Arbeitslosenquote (Freitag) von 4,0 % im April. Die US-Notenbank hat damit ihren Auftrag für die Gesamtwirtschaft erfüllt.

Nach unseren Berechnungen, basierend auf Wirtschaftsdaten der Vergangenheit, müsste der Leitzins schon jetzt etwa 3,25 % erreicht haben; tatsächlich liegt er aber immer noch bei nur etwa 1,7 %. Das derzeit niedrige Leitzinsniveau ist eine Folge der ultralockeren Geldpolitik der vergangenen Jahre, da die Fed nur einen sehr langsamen Exit vollziehen kann, ohne größere Finanzmarktturbulenzen auszulösen. Dementsprechend dürfte die US-Notenbank (Mittwoch) an ihrem vorsichtigen Exit festhalten und auf ihrer Sitzung noch keinen weiteren Zinsschritt beschließen – sie könnte aber einen Zinsschritt schon für die nächste Sitzung am 13. Juni ankündigen.

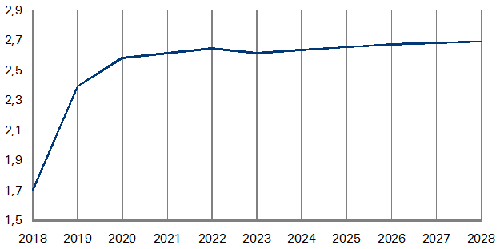

Ein Blick auf die Erwartungen für den weiteren Zinsverlauf zeigt, dass die Finanzmarktakteure noch bis April 2020 mit vier Zinsschritten à 0,25 %-Punkten rechnen. In den darauf folgenden acht Jahren wird ein stabiler Leitzins von etwa 2,75 % antizipiert. Zum Vergleich: Im Jahr 2000 erreichte der Leitzins noch ein Niveau von 6,5 % und im Jahr 2006 von 5,25 %.

Finanzmarktakteure erwarten ein baldiges Ende der Leitzinserhöhungen in den USA

Leitzinserwartungen laut Forward-Kurve in %

(Quelle: Bloomberg; Stand: 25.4.2018)

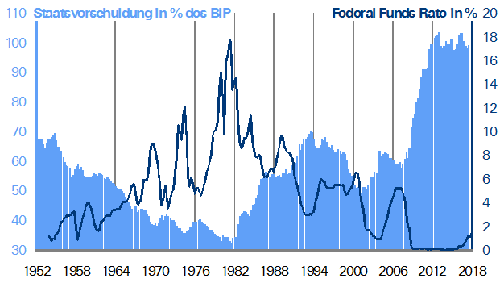

Zwei Gründe könnten für die Erwartung eines nur moderaten Zinsanstiegs verantwortlich sein. So berücksichtigte die US-Notenbank in der Vergangenheit regelmäßig das Niveau der Staatsschulden bei ihrer Zinspolitik (laut Granger-Kausalitätstest). In einem Umfeld rekordhoher Staatsschulden kann der Leitzins daher nur begrenzt steigen, ohne eine Schuldenkrise auszulösen.

Die US-Notenbank berücksichtigte in der Vergangenheit die Höhe der Staatsschulden bei ihrer Zinspolitik

Staatsverschuldung in % des BIP und Federal Funds Rate in %

(Quellen: Thomson Reuters Datastream, Baker, Bloom, Davis; Metzler; Stand: 31.3.2018)

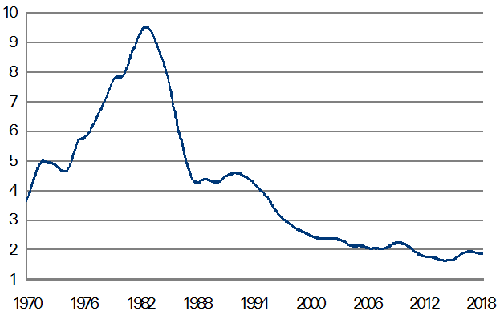

Der zweite Grund ist der anhaltend fallende Trend der Kerninflation seit 1983. So scheinen die Finanzmarktakteure keinen nachhaltigen Anstieg der Kerninflation zu erwarten, sondern sehen eher das Risiko, dass die Kerninflation im nächsten Abschwung schnell wieder fallen könnte. Hintergrund ist, dass sich seit der Finanzmarktkrise viele Parallelen mit Japan gezeigt haben, wo bisher weder die Deflation hinreichend erklärt, geschweige denn erfolgreich beendet werden konnte.

Anhaltend fallender Trend der Kerninflation in den USA seit 1983

Kerninflation in % ggü. Vj. (gleitender Durchschnitt über fünf Jahre)

(Quellen: Thomson Reuters Datastream, Metzler; Stand: 15.4.2018)

Zuletzt zeigten einige US-Konjunkturindikatoren, dass der Inflationsdruck gestiegen ist. Daher dürfte sich der Fokus vor allem auf die Preiskomponente des ISM-Index (Dienstag) und auf die Lohnentwicklung (Freitag) richten. Interessanterweise scheint sich der Inflationsdruck jedoch nur sehr langsam aufzubauen, sodass auch im April nicht mit einem nennenswerten Inflationsanstieg zu rechnen ist. Damit lässt sich aber auch nicht ausschließen, dass die Inflation zu einem späteren Zeitpunkt merklich überschießen könnte, da vom langsamen Exit der Fed und der sehr expansiven US-Fiskalpolitik die Nachfrage der Gesamtwirtschaft in den kommenden Quartalen stark stimuliert werden könnte.

Eurozone: Gute Zeiten werden nicht genutzt

Auch wenn das Wirtschaftswachstum der Eurozone (Mittwoch) im ersten Quartal enttäuschen dürfte, bestehen nach wie vor gute Chancen, dass es in diesem Jahr etwa 2,0 % erreichen kann. Damit dürften unter anderem die Einkaufsmanagerindizes der Industrie (Mittwoch) und des Dienstleistungssektors (Freitag) im Einklang stehen.

2014 wuchs die Wirtschaft in der Eurozone um 1,3 %, was einen Rückgang der Arbeitslosenquote von etwa 0,6 %-Punkten zur Folge hatte. Seit 2015 verzeichnet die Wirtschaft in der Eurozone ein Wachstum von rund 2,0 %, und der Rückgang der Arbeitslosenquote beschleunigte sich seitdem auf etwa 1 %-Punkt pro Jahr. Im Dezember 2017 lag die Arbeitslosenquote (Mittwoch) bei 8,6 %. Vor diesem Hintergrund dürfte sie bis auf 7,6 % im Dezember 2018 sinken. Selbst in den Boomjahren bis 2001 fiel die Arbeitslosenquote in der Eurozone im Februar 2001 nur bis auf 8,4 %.

Die wirtschaftlich guten Zeiten sollten eigentlich dafür genutzt werden, sich wieder auf die nächste Rezession vorzubereiten. Die Staatsverschuldung in der Eurozone ist bisher jedoch nur sehr moderat von 91,9 % des BIP im Jahr 2014 auf 86,7 % des BIP im Jahr 2017 gefallen. Noch 2007 lag die Staatsverschuldung bei 65 % des BIP.

Diesen Beitrag teilen: