Hüfner: Das ewige Deleveraging

Es müsste in den Industrieländern eigentlich eine Rezession geben. Den klassischen Zyklus gibt es jedoch nicht mehr. Deleveraging bestimmt die Verhaltensmuster der Wirtschaft. Das ist kein gutes Umfeld für die Börsen.

08.06.2016 | 15:53 Uhr

- 2017 läuft der traditionelle Konjunkturzyklus aus. Es müsste in den Industrieländern eigentlich eine Rezession geben.

- Den klassischen Zyklus gibt es jedoch nicht mehr. Deleveraging bestimmt die Verhaltensmuster der Wirtschaft.

- Das ist kein gutes Umfeld für die Börsen. Das Wachstum ist niedriger. Die Löhne steigen weniger. Die niedrige Inflation hält sich hartnäckiger.

Der konjunkturelle Aufschwung, den wir derzeit erleben, dauert schon ungewöhnlich lang. Er begann nach der Finanzkrise 2009, ist jetzt also sieben Jahre alt. Das ist eine kritische Zeit. Da sollten wir uns eigentlich schon wieder im Abschwung befinden. Warum rechnet niemand mit einer Rezession für das kommende Jahr?

Zyklische Muster waren in der Vergangenheit als heuristisches Analyseinstrument immer hilfreich und wichtig. Natürlich dürfen sie nicht überschätzt werden. Auf- und Abschwünge in der wirtschaftlichen Entwicklung verlaufen in der Praxis nicht immer so exakt, wie man sich das im Lehrbuch vorstellt. Sie dauern manchmal etwas länger, manchmal etwas kürzer. Sie entsprechen auch nicht immer der bekannten Sinuskurve. Sie werden häufig durch externe Einflüsse verzerrt.

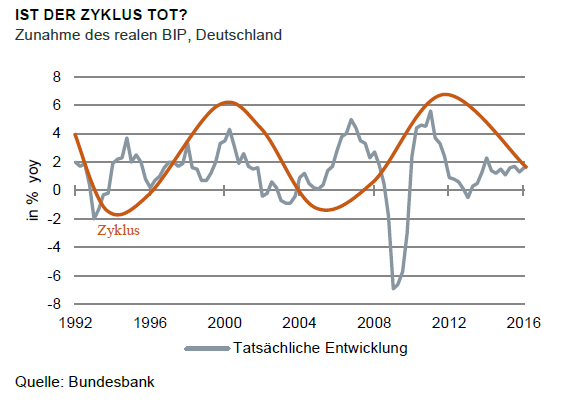

In der aktuellen Situation sieht es mit der Verlässlichkeit der zyklischen Muster besonders schlecht aus. Schauen Sie sich die Grafik an. Seit 2008 scheint der Zyklus überhaupt nichts mehr mit der tatsächlichen Entwicklung zu tun zu haben.

Da war zuerst der Einbruch 2009. Er war allein der Finanzkrise geschuldet. 2011 ist das Wachstum dann nicht – wie es der Zyklus eigentlich hätte erwarten lassen – kontinuierlich zurückgegangen. Es ist vielmehr geradezu abgestürzt, nachdem die staatlichen Stützungsmaßnahmen zur Überwindung der Rezession ausgelaufen waren. Es verharrte seitdem ohne größere Bewegungen auf dem erreichten niedrigen Niveau.

Das ist kein rein deutsches Phänomen. Es tritt auch in an deren Ländern und in der Weltwirtschaft insgesamt auf. Das kann nicht zufällig sein. Es ist keine normale Abweichung vom Zyklus. Der Zyklus wurde vielmehr insgesamt außer Kraft gesetzt.

Viele führen das auf die Spätfolgen der Finanzkrise zurück. Die Unternehmen sind vorsichtiger geworden. Sie investieren nicht mehr und nehmen keine großen Projekte mehr in Angriff. Stattdessen verringern sie die Verschuldung und kaufen eigene Aktien zurück. Das ist das berühmte Deleveraging. Freilich liegt die Finanzkrise nun schon einige Jahre zurück. Insofern kann man ihr nicht mehr alles in die Schuhe schieben.

Es sieht aber so aus, als habe sich das Deleveraging verselbstständigt und sei auch unabhängig von der Finanzkrise zu einem Faktor geworden, der das Klima in Wirtschaft und Gesellschaft bestimmt. Es gibt keine "Aufbruchstimmung" mehr, keine Reformeuphorie. Das gilt für die Privaten genauso wie für die öffentliche Hand. Es gibt in diesem Jahr zwar in Deutschland so viele Unternehmenszusammenschlüsse wie noch selten zuvor. Sie sind aber alle keine Erweiterungsmaßnahmen oder Vorstöße in neues Territorium. Sie sind überwiegend defensiv zur Senkung der Kosten oder zur Absicherung von Marktanteilen.

Der Staat verteilt eher Wohltaten an die Bürger, als mit schmerzhaften Einschnitten für die Zukunft vorzusorgen. Die Regulierung der Märkte wird immer schärfer. Die Aufsichtsbehörden "ermutigen" die Banken, keine größeren Risiken mehr einzugehen. Die Geldpolitik spannt ein Netz auf, das größere Einbrüche auf den Märkten verhindern soll. Das belohnt mehr den Vorsichtigen als den Innovator. Es ist eine neue Welt.

Solch ein Wertewandel hat Konsequenzen. Eigentlich ist es gut, dass das Wachstum stetiger ist. Es gibt keine Übertreibungen mehr. Die Gefahr einer stärkeren Rezession hat abgenommen. Ich rechne 2017 für Deutschland mit einer Wachstumsabschwächung, aber nicht mit einem rückläufigen BIP.

Das hat aber seinen Preis. Das Wachstum ist unbefriedigend niedrig. Es bewegt sich in den Industrieländern (auch in den USA) unter 2 % p. a. Die Investitionen bleiben hinter dem zurück, was eigentlich notwendig wäre. In den letzten drei Jahren stiegen sie in Deutschland gerade einmal um 2 % p. a. Das ist lächerlich wenig. Auch die Produktivitätsentwicklung ist – trotz allen technischen Fortschritts – nicht mehr so dynamisch. In diesem Jahr wird es in Deutschland eine Zunahme von gerade einmal 0,5 % geben.

Unter diesen Umständen steigen die Löhne nicht mehr so wie wir das von früher gewohnt waren. Das hat in einer Zeit, in der die ungleiche Einkommens- und Vermögensverteilung immer mehr Beachtung findet, Bedeutung.

Die neue Konjunkturwelt erklärt schließlich das merkwürdige Phänomen, dass sich die Inflation derzeit trotz hoher Liquidität, steigenden Ölpreisen, zunehmender Arbeitskräfteknappheit und hoher Kapazitätsauslastung weniger als erwartet bewegt. Die Deutsche Bundesbank hat gerade erst ihre Inflationsprognose zurückgenommen. Das ist nicht gut. Es bedeutet, dass die monetären Verzerrungen mit all den negativen Folgen für die Altersvorsorge und den Finanzsektor noch länger bestehen bleiben.

Für den Anleger

Ich weiß nicht, ob wir uns bei solchen Konsequenzen nicht ein bisschen mehr Zyklus wünschen sollten. Das gegenwärtige Umfeld mit wenig und qualitativ schlechterem Wachstum ist nichts, was die Börsen wirklich inspirieren könnte. Die Kursentwicklung hängt immer stärker an der hohen L¬quidität. Das ist nicht sauber und fundiert. Investoren haben recht, unter diesen Umständen vorsichtig zu sein.

Diesen Beitrag teilen: