Capital Group: Befinden sich die USA bereits in einer Rezession?

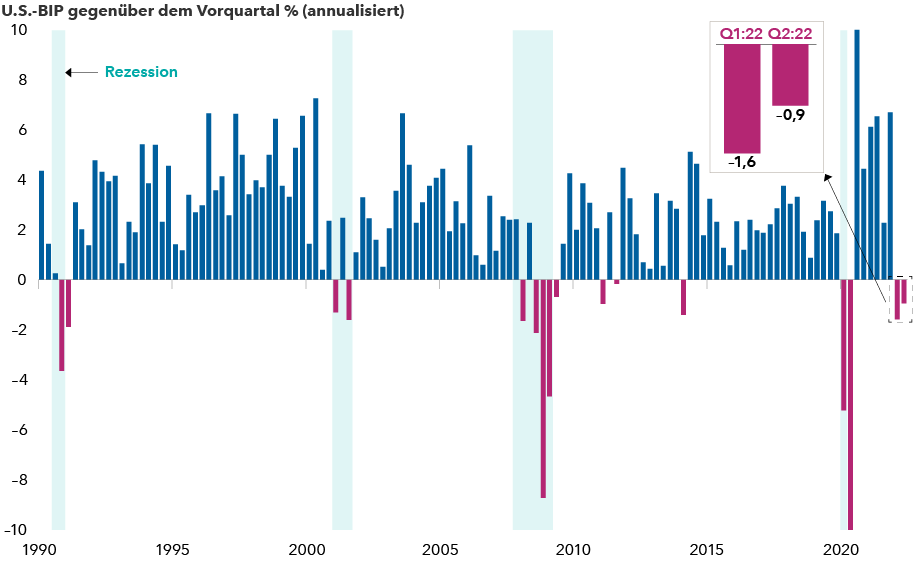

Befindet sich die US-Wirtschaft in einer Rezession oder nicht? Diese Frage stellen sich viele Anleger, da das Bruttoinlandsprodukt (BIP) der USA in der ersten Jahreshälfte in zwei Quartalen in Folge gesunken ist, was gemeinhin als Definition einer Rezession gilt.

11.08.2022 | 12:06 Uhr

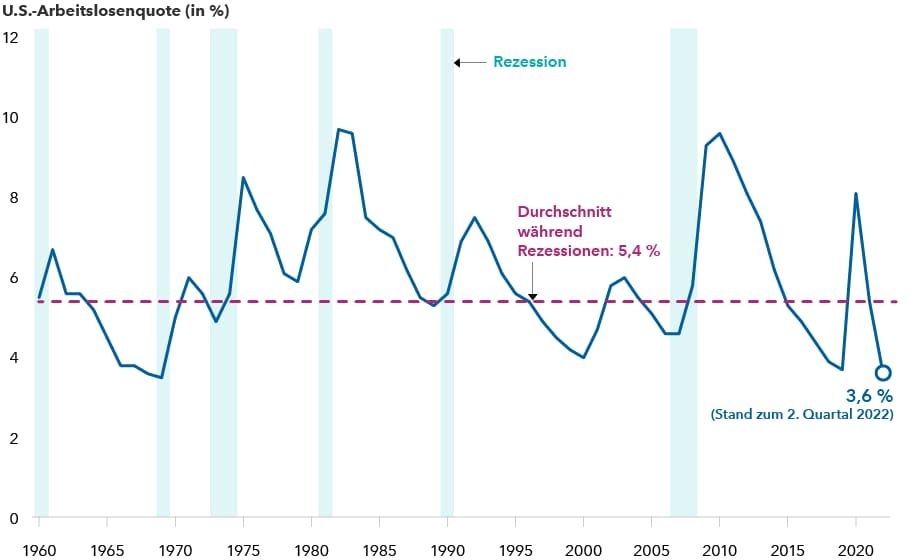

Doch angesichts des anhaltend starken Beschäftigungswachstums, der historisch niedrigen Arbeitslosigkeit und des soliden Wachstums der Verbraucherausgaben wirkt dies nicht wie eine Rezession, die den meisten Menschen in Erinnerung bleiben würde. Was schließen wir also daraus?

„Es kommt darauf an, wen man fragt“, meint Jared Franz, Ökonom bei Capital Group. „Da die Preise für Lebensmittel, Energie und Unterkünfte schneller steigen als die Löhne, würde der amerikanische Durchschnittsverbraucher die Frage wahrscheinlich bejahen. Meiner Meinung nach stehen wir entweder am Rande einer Rezession oder wir befinden uns bereits auf dem Weg in eine solche.“

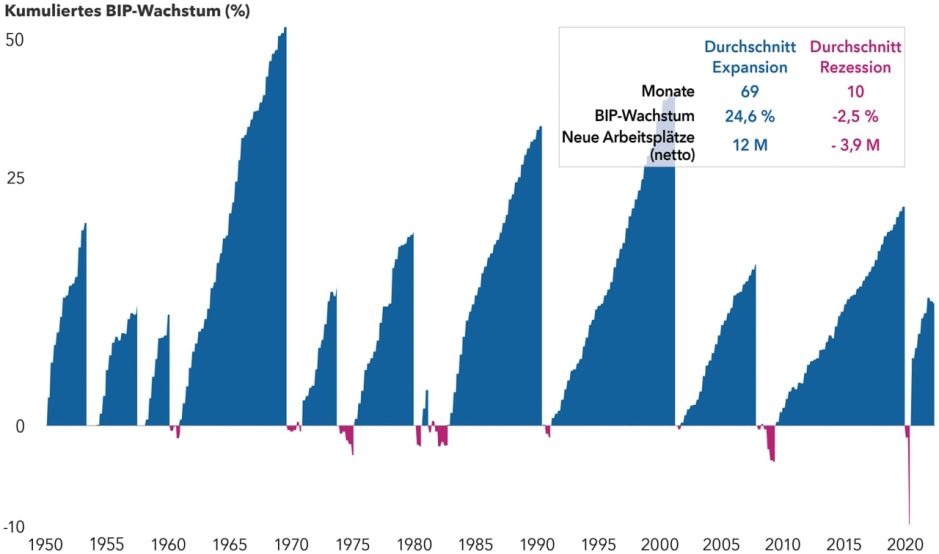

Zum Vergleich: In den letzten 70 Jahren dauerte die durchschnittliche Rezession in den USA etwa 10 Monate und führte zu einem Rückgang des BIP von 2,5 %. Nach Einschätzung von Franz könnte die nächste Rezession schlimmer ausfallen als der Durchschnitt, wenn sich die derzeitigen Trends fortsetzen, aber immer noch weniger schlimm als die Große Rezession von Dezember 2007 bis Juni 2009.

Wichtige Konjunkturindikatoren deuten auf eine mögliche Rezession hin

Quellen: Capital Group, Bureau of Economic Analysis, National Bureau of Economic Research, US Department of Commerce. Die Y-Achse ist auf einen Bereich von –10 % bis +10 % begrenzt, um einen normalisierten Bereich darzustellen, aber Q2:20 und Q3:20 überschreiten diesen Bereich (mit –35,7 % und +30,2 %), was weitgehend auf die Pandemie zurückzuführen ist. Stand: 30. Juni 2022.

Wann werden wir es mit Sicherheit wissen?

Der offizielle Schiedsrichter darüber, ob sich die USA in einer Rezession befinden oder nicht, das National Bureau of Economic Research (NBER), lässt sich Zeit, seine Einschätzung abzugeben. Die Non-Profit-Gruppe berücksichtigt viele Faktoren, die über das BIP hinausgehen, wie z. B. Beschäftigungsniveau, Haushaltseinkommen und Industrieproduktion. Da das NBER seine Ergebnisse in der Regel erst sechs bis neun Monate nach Beginn einer Rezession bekannt gibt, könnte eine offizielle Mitteilung erst im nächsten Jahr erfolgen.

„Die meisten Verbraucher interessiert es wahrscheinlich nicht, was das NBER denkt“, fügt Franz hinzu. „Sie erleben eine Inflation von über 9 %, stark gestiegene Energiepreise und rückläufige Hausverkäufe. Sie spüren die Auswirkungen dieser Datenpunkte. Der Arbeitsmarkt ist einer der einzigen Datenpunkte, die im Moment keine Rezession signalisieren.“

In den USA wurden im Juni 372.000 neue Arbeitsplätze geschaffen, was über den Erwartungen der meisten Wirtschaftsexperten liegt. Die Arbeitslosenquote blieb stabil bei 3,6 % und damit fast auf einem Rekordtief. Wie Franz erklärt, spiegelt diese Zahl jedoch ein Ungleichgewicht zwischen Angebot und Nachfrage in einer Wirtschaft wider, die sich noch nicht vollständig von der Pandemie erholt hat. In den kommenden Monaten rechnet er damit, dass eine größere Zahl von Arbeitssuchenden zurückkehren wird. Dies dürfte zu einem Anstieg der Arbeitslosenquote führen, da die Unternehmen weniger neue Mitarbeiter einstellen.

Ein Lichtblick: Ein starker US-Arbeitsmarkt

Quellen: Capital Group, Bureau of Labor Statistics, National Bureau of Economic Research, US Department of Labor. Stand: Juni 2022.

Die Verbraucherausgaben stiegen im Juni um 1,1 %. Das ist auf den ersten Blick eine starke Zahl, erklärt Franz, aber bereinigt um die Inflation sind sie im Wesentlichen gleich geblieben. Außerdem spiegeln sich darin höhere Ausgaben für lebensnotwendige Dinge wie Gesundheitsfürsorge und Wohnen wider, während gleichzeitig Rückgänge bei Nicht-Basiskonsumgütern wie Kleidung und Freizeitgestaltung überdeckt werden. Diese Verschiebung der Ausgaben fand ihren Niederschlag in den kürzlich veröffentlichten Gewinnwarnungen der Einzelhändler Walmart und Best Buy, die darauf hinwiesen, dass die höheren Preise für Lebensmittel und Energie den Absatz von Nicht-Basiskonsumgütern beeinträchtigen.

„Noch haben wir keinen Rückgang der Gesamtausgaben der Verbraucher oder der Beschäftigung gesehen,“ sagt Franz, „aber ich denke, es ist nur eine Frage der Zeit.“

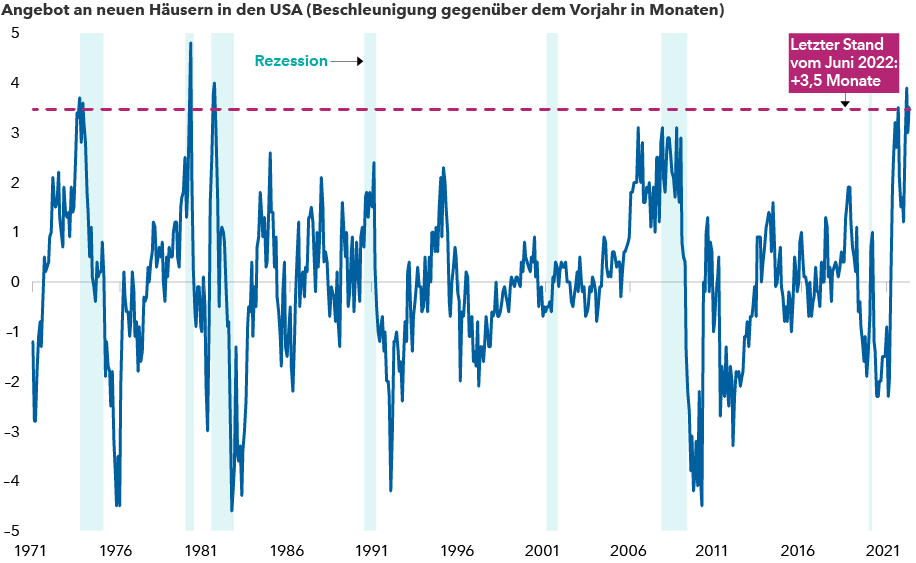

US-Immobilienmarkt gerät unter Druck

Ein weiteres beunruhigendes Zeichen ist der rapide Rückgang der Neuimmobilienverkäufe. Angesichts der aggressiven Anhebung der Zinssätze durch die US-Notenbank zur Bekämpfung der Inflation sind die Hypothekenzinsen in den letzten Monaten in die Höhe geschnellt, was eine heftige Reaktion auf dem Wohnungsmarkt ausgelöst hat.

Die Zahl der neu gekauften Einfamilienhäuser ging im vergangenen Monat um 8,1 % zurück, der stärkste Rückgang seit mehr als zwei Jahren. Die Verkäufe von Eigenheimen gingen um 5,4 % zurück und waren den fünften Monat in Folge rückläufig. Darüber hinaus lässt der dramatische Anstieg der Immobilienpreise während der Pandemie eine schmerzhafte Korrektur befürchten.

Steigende Eigenheimbestände deuten darauf hin, dass diese Rezession schwieriger sein könnte

Quellen: Capital Group, National Bureau of Economic Research, US Census Bureau. Stand: Juni 2022.

„Was die Auswirkungen auf die Wirtschaft betrifft, ist der Wohnungsmarkt im Vergleich zu seiner Größe ein echtes Schwergewicht“, erklärt Franz. „Ich ziehe das Risiko in Betracht, dass eine größere Korrektur in diesem Sektor die Tiefe und Dauer der nächsten Rezession erhöhen könnte.“

Warum die US-Inflation zurückgehen sollte

Wenn wir uns auf eine Rezession zubewegen, könnte der Lichtblick darin bestehen, dass sich der extreme Inflationsdruck, der im vergangenen Jahr zu beobachten war, umkehrt. Manche behaupten sogar, dass die Inflation so weit außer Kontrolle geraten ist, dass es einer erheblichen Rezession bedürfte, um sie auf das 2 %-Ziel der Fed zu senken. Im Juni erreichte die US-Inflation mit 9,1 % ein 40-Jahres-Hoch.

„Die entscheidende Frage lautet: Befinden wir uns in einem neuen inflationären Umfeld oder nicht? Ich denke nicht“, sagt Pramod Atluri, Portfoliomanager für festverzinsliche Anlagen „Die Verbraucherpreise werden in den nächsten Monaten wahrscheinlich sinken, wenn die Rezession einsetzt und die Nachfrage nachlässt.“

Was bedeutet das für den Anleihemarkt, der in diesem Jahr den bisher stärksten Rückgang seit vier Jahrzehnten erlebt hat? Es bedeutet, dass die größten Schwierigkeiten überwunden sein könnten, sagt Atluri, nachdem die Fed überlegt hat, ob sie die Zinssätze angesichts eines wirtschaftlichen Abschwungs weiter anheben kann. Tatsächlich preist der Anleihemarkt bereits die Erwartung einer mehrfachen Zinssenkung durch die Fed im Jahr 2023 ein.

„Es gibt viele Anzeichen dafür, dass die Inflation ihren Höhepunkt erreicht hat“, fügt Atluri hinzu und verweist auf die seit Mitte Juni fallenden Preise für Benzin sowie für Weizen, Mais und andere Rohstoffe seit Mitte Mai. „Dies könnte der Fed den nötigen Spielraum geben, um das Wirtschaftswachstum zu stützen und zugleich die Inflation ernst zu nehmen.“

In der Zwischenzeit erwartet Atluri mehr Volatilität, da sich der Markt auf die straffere Geldpolitik einstellt. Für seine Portfolios bedeutet dies eine Umschichtung in qualitativ hochwertigere Anlagen, einschließlich US-Treasuries und Agency Mortgage-Backed Securities, während er gleichzeitig nach opportunistischen Anlagen in Unternehmens- und Schwellenländeranleihen Ausschau hält, bei denen die Anleger für das steigende Rezessionsrisiko entschädigt werden.

Allwetter-Anlagen sind gefragt

Auch an den Aktienmärkten ist die Suche nach qualitativ hochwertigen Unternehmen mit stabilem Cashflow und verlässlichen Gewinnmargen der Schlüssel zum Überstehen von Rezessionen, so Aktienportfoliomanagerin Diana Wagner. Unternehmen mit soliden und wachsenden Dividenden sind besonders attraktiv.

„In diesem Umfeld sollte man in Unternehmen investieren, deren Fundamentaldaten vergleichsweise stabiler sind. Preissetzungsmacht und stetige Nachfrage sind dabei wichtige Komponenten“, erklärte Wagner kürzlich in einem Webinar der Capital Group.

„Ich bevorzuge ein relativ konzentriertes, allwettertaugliches Portfolio, das in verschiedenen Marktumgebungen bestehen kann“, fügt sie hinzu. „Meine Top-Positionen sind Gesundheits-, Software- und Versicherungsunternehmen. Ich halte auch viel von Basiskonsumgütern, aber in diesem Sektor muss man sehr selektiv vorgehen, da die Bewertungen zum Teil recht hoch sind.“

Rezessionen waren schmerzhaft, aber weniger wirkungsvoll als Expansionen

Quellen: Capital Group, National Bureau of Economic Research, Refinitiv Datastream. Die Diagrammdaten sind die zum 30.6.2022 neuesten verfügbaren Daten und werden auf einer logarithmischen Skala dargestellt. Die Expansion, die im Jahr 2020 begann, wird zum 30.6.22 noch als aktuell betrachtet und in den zusammenfassenden Statistiken zur durchschnittlichen Expansion nicht berücksichtigt. Da das NBER (National Bureau of Economic Research) die Monate des Beginns und des Endes der Rezession und nicht die genauen Daten bekannt gibt, haben wir die Monatsenddaten als Ersatz für die Berechnungen der zusätzlichen Arbeitsplätze verwendet. Für die BIP-Wachstumsraten wurden die nächstgelegenen Quartalsendwerte verwendet.

Auf welche Art von Rezession bereitet sich Wagner vor?

„Es gibt viele gemischte Signale, aber klar ist, dass sich die Wirtschaft verlangsamt, und ich denke, das Risiko einer Stagflation ist real“, sagt sie und bezieht sich dabei auf eine Periode stagnierenden Wachstums und hoher Inflation in den 1970er Jahren. „Jede Rezession ist auf ihre Weise unangenehm, aber ich gehe davon aus, dass die nächste weniger schlimm ausfallen wird als die von 2008. Wichtig ist, dass die Anleger nicht vergessen, dass Rezessionen in der Regel nur von kurzer Dauer und Expansionen weitaus stärker waren.“

Jared Franz ist

Ökonom mit 15 Jahren Branchenerfahrung. Er hat an der University of

Illinois in Chicago in Wirtschaftswissenschaften promoviert und einen

Bachelorabschluss in Mathematik an der Northwestern University erworben.

Pramod Atluri ist ein Portfoliomanager für festverzinsliche Wertpapiere mit 22 Jahren Branchenerfahrung. Er verfügt über einen MBA der Harvard Business School und einen Bachelor-Abschluss in biologischer Chemie von der University of Chicago, wo er auch die Voraussetzungen für die Bachelor-Abschlüsse in Wirtschaft und Chemie erfüllte. Er ist CFA-Charterholder.

Diana Wagner ist eine Aktienportfoliomanagerin mit 23 Jahren Anlageerfahrung. Sie besitzt einen MBA von der Columbia Business School und einen Bachelor-Abschluss in Kunstgeschichte von der Yale University.

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Wert und Ertrag von Investments können schwanken, sodass Anleger ihr investiertes Kapital möglicherweise nicht oder nicht vollständig zurückerhalten. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Alle Angaben beziehen sich nur auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden..

Werbematerial

Vergangene Ergebnisse sind keine Garantie für zukünftige Ergebnisse. Die auf dieser Website enthaltenen Informationen stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder zur Erbringung von Wertpapierdienstleistungen dar. Aussagen, die einer Person zugeschrieben werden, stellen die Meinungen dieser Person zum Zeitpunkt der Veröffentlichung dar und spiegeln nicht unbedingt die Meinungen der Capital Group oder ihrer verbundenen Unternehmen wider. Die American Funds sind nicht zum Verkauf außerhalb der Vereinigten Staaten zugelassen.

Obwohl die Capital Group angemessene Anstrengungen unternimmt, um Informationen aus Quellen zu erhalten, die sie für zuverlässig hält, übernimmt die Capital Group keine Zusicherung oder Gewährleistung hinsichtlich der Genauigkeit, Zuverlässigkeit oder Vollständigkeit der Informationen.

Die auf dieser Website enthaltenen Informationen sind allgemeiner Natur und berücksichtigen nicht Ihre Ziele, finanzielle Situation oder Bedürfnisse. Bevor Sie auf eine der Informationen eingehen, sollten Sie deren Angemessenheit unter Berücksichtigung Ihrer eigenen Ziele, Ihrer finanziellen Situation und Ihrer Bedürfnisse prüfen.

Die auf dieser Website enthaltenen Informationen wurden von der Capital International Management Company Sàrl ("CIMC") erstellt, die von der Commission de Surveillance du Secteur Financier ("CSSF" - Regulierungsbehörde der luxemburgischen Finanzindustrie) und ihren Tochtergesellschaften ("Capital Group") reguliert wird.

© 2022 The Capital Group Companies, Inc. Alle Rechte vorbehalten.

Diesen Beitrag teilen: