Investmentfonds: Wider der Seitwärtsphase

| Investmentfonds: Wider der Seitwärtsphase | |

| 08/2017 | |

| Dipl.-Kfm. Werner Krieger; Dipl.-Betriebswirt Lucas Wangler | |

| gfa-vermögensverwaltung (Website) |

Download Kommentar @ Feedback an Redaktion

Wenn ein Markt seitwärts tendiert, neigen trendfolgende Handelssysteme zu Fehlsignalen. Die Trendphasendiversifikation kann diese Problematik stark abmildern, was sich in einer signifikanten Risikoreduktion und einem stetigen Ertragspfad ausdrückt.

29.08.2017 | 12:09 Uhr

Ein Gastbeitrag von Werner Krieger und Lucas Wangler

Konkret wird zwischen der horizontalen und der vertikalen Trendphasendiversifikation (TDP) unterschieden.

Funktionsweise der horizontalen TPD

Als horizontale TPD wird die gleichzeitige Investition in unterschiedliche Märkte mit jeweils unterschiedlich stark ausgeprägten Trendphasen bezeichnet. Die Bestimmung der jeweiligen Auf- und Abwärtsphasen erfolgt gesondert auf jedem einzelnen Markt unter Anwendung des gleichen Indikators.

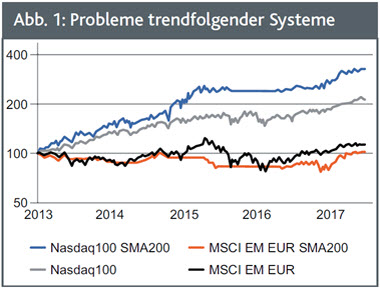

Hierbei können prinzipiell zwei Signale entstehen. Ein Einstiegssignal entsteht bei einem überschreiten der 200-Tage-Linie (SMA200). Ein Ausstiegssignal wird beim Unterschreiten der SMA200 generiert. In Abb. 1 werden zwei unterschiedliche Märkte dargestellt, auf welche der oben beschriebene, äußerst einfache Handelsmechanismus angewandt wurde. Isoliert betrachtet wäre die Investition eines Anlegers in amerikanische Technologiewerte/Nasdaq100 (blaue Linie) äußerst rentabel gewesen, während eine Investition in die Schwellenländer/MSCI EM (orange Linie) im gleichen Zeitraum lediglich von dürftigem Erfolg gekrönt gewesen wäre – erst recht im Vergleich zum Index.

Beispielhafte Trendphasenbestimmung anhand der SMA200

Quelle: gfa

Mithilfe der horizontalen TPD kann diese Schwäche trendfolgender Systeme in eher seitwärts gerichteten Phasen einzelner Märkte – wie sie am Beispiel der Schwellenländer in Abb. 1 aufgezeigt wird – fast vollständig eliminiert werden. Schließlich sind die Trends in unterschiedlichen Märkten unterschiedlich stark ausgeprägt. Der wesentliche Unterschied zu einem weltweit anlegenden Aktienfonds besteht im Übrigen darin, dass nicht lediglich in unterschiedliche Märkte investiert wird. Vielmehr ergibt sich die Aktienquote des Aggregats in Abhängigkeit der jeweils vorherrschenden Trends in den einzelnen (Teil-)Märkten und reduziert sich automatisch in Crashphasen bis auf eine Aktienquote von 0%.

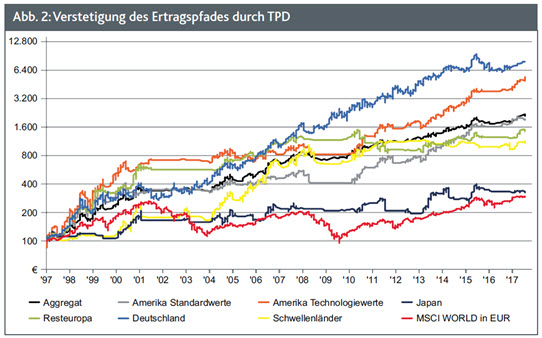

Dadurch ergibt sich eine deutliche Verbesserung der Risiko- und Ertragskennzahlen im Aggregat sowohl gegenüber den Einzelmärkten als auch gegenüber der Benchmark des Aggregats, dem MSCI World (siehe Abb. 2), und auch gegenüber global anlegenden Buy-and-hold-Aktienfonds. Vor allem aber ergibt sich ein robuster Ertragspfad mit konstanter Wertentwicklung. Die Schwankungsintensität (Volatilität) und das Ausmaß der vorübergehenden Einbrüche (Drawdowns) werden stark verringert. Dieser Diversifikationseffekt kommt maßgeblich durch die im Zeitablauf unterschiedlich stark ausgeprägten Trendphasen der einzelnen (Teil-)Märkte zustande.

Positiver Diversifikationseffekt des Aggregats gegenüber dem Gesamtmarkt (MSCI World in EUR) durch die vertikale und horizontale TPD sowie gegenüber den Einzelmärkten durch die Erweiterung um die horizontale TPD.

Quelle: gfa

Vertikale Trendphasendiversifikation

Bei der vertikalen TPD steht nicht der Diversifikationseffekt über mehrere Märkte hinweg im Fokus, sondern das gleichzeitige Anwenden unterschiedlicher Indikatoren auf ein und denselben Markt. Hierdurch wird bereits eine Risikoreduktion auf Einzelmarktebene erreicht, bevor dann zusätzlich die o.a. horizontale TPD zur Anwendung kommt. Analog zu unserem fortgeführten Beispiel könnte eine zweistufige vertikale TPD aus der SMA200 und der SMA130 bestehen. Hierdurch entstehen zeitlich differierende Ein- und Ausstiege.

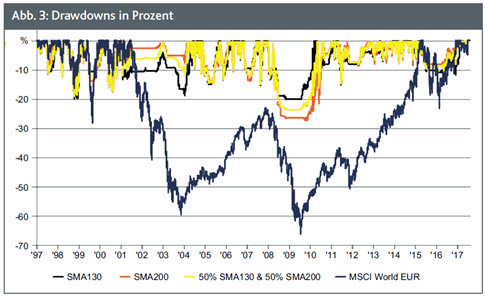

Glättung der Schwankungen

In der Folge werden pro Teilmarkt zwei Signale generiert, wobei der kürzere gleitende Durchschnitt, also der SMA130, frühere Ein- und Ausstiege definiert. In der praktischen Umsetzung wird nun die eine Hälfte der zu investierenden Summe entsprechend den Signalen durch die SMA200 und die andere Hälfte entsprechend den Signalen der SMA130 investiert oder eben desinvestiert. Abb. 3 verdeutlicht nun den Effekt der horizontalen und vertikalen TPD anhand der Drawdowns. Der Drawdown-Verlauf in der Grafik ergibt sich basierend auf der SMA130 (schwarze Linie), der SMA200 (rote Linie) und auf der gleichgewichteten Kombination der beiden Signalgeber (gelbe Linie). Die Kombination der beiden Indikatoren führt ebenfalls zu einer Beruhigung des Ertragspfades im Rahmen der zusätzlichen Anwendung der vertikalen TPD.

Minimierung der Drawdowns durch vertikale TPD

Quelle: gfa

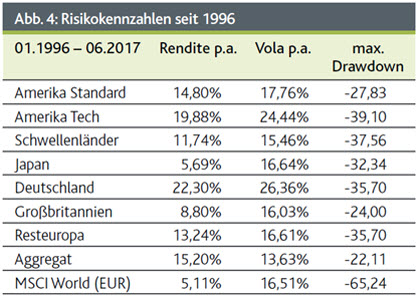

Reduktion des Risikos durch Trendphasendiversifikation

Die Trendphasendiversifikation stellt somit eine Möglichkeit dar, Schwankungen und Durststrecken zu reduzieren – insbesondere dann, wenn horizontale und vertikale TPD kombiniert werden. Abschließend zeigt Abb. 4 die Auswirkungen der vertikalen TPD in den einzelnen Märkten. Im Aggregat führt die horizontale TPD zusätzlich zu einer weiteren signifikanten Reduktion der Drawdowns im Allgemeinen sowie des höchsten bisher seit dem 1.1.1996 gemessenen maximalen Drawdowns (DD max). Eine Buy-and-hold-Strategie in den weltweiten Aktienmarkt (MSCI World (EUR) ist im Vergleich dazu wesentlich riskanter und unrentabler.

Deutliche Verbesserung des Risiko-/ Renditeverhältnisses im Aggregat gegenüber dem Gesamtmarkt (MSCI World (EUR)) durch die horizontale und vertikale TPD sowie gegenüber der reinen vertikalen TPD auf Einzelmarktebene.

Quelle: gfa

Zu den Autoren

Dipl.-Kfm. Werner Krieger ist geschäftsführender Gesellschafter der GFA Vermögensverwaltung und Certified European Financial Analyst (CEFA). Lucas Wangler hat nach seiner Ausbildung zum Diplom-Betriebswirt eine Fortbildung zum Certified International Investment Analyst (CIIA) sowie zum CEFA absolviert.

Entwickelt haben die beiden Finanzexperten die Methode der Trendphasendiversifikation unter anderem für den IQ Global Fund (WKN: HAFX7P), den die GFA 2016 aufgelegt hat und verwaltet.

Weitere Informationen zur Methodik finden Sie hier.

Diesen Beitrag teilen: