Investmentfonds: Warten lohnt sich

Fonds die längere Zeit dem Markt hinterher hinken, bieten ebenso viel Aussicht auf Überrendite wie Fonds, die besser als der Index performen. Dies zeigt eine aktuelle Studie.

02.05.2018 | 10:49 Uhr

Den passenden Fonds zu finden ist eine Sysiphus-Aufgabe, zu deren Bewältigung zahlreiche Kennzahlen herangezogen werden. Üblich sind Vergleiche des Fonds mit seiner Benchmark über einen bestimmten Zeitraum hinweg. Auch der maximale Drawdown (größter Wertverlust innerhalb einer Zeitperiode) sowie die längste Verlustphase werden von Researchexperten gerne betrachtet. Einer aktuellen Studie des Analysehauses Morningstar zufolge lässt die Auswertung nach diesen Mustern keinen validen Schluss zu, ob ein Fondsmanager künftig überperformt oder nicht.

Kurzfristige Verlustphasen sind irrelevant

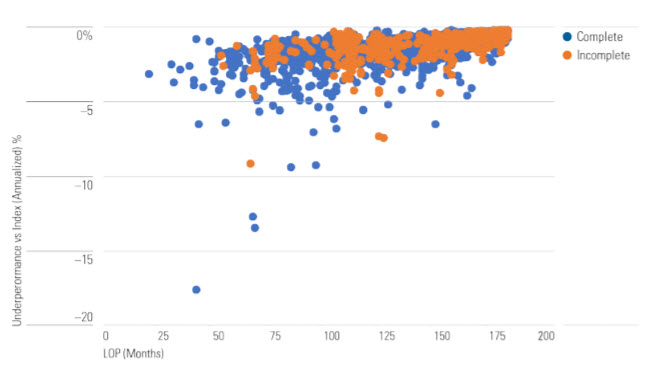

Paul Kaplan, Director of Research bei Morningstar und Maciej Kowara, Senior Analyst bei Morningstar, analysierten, in welchem Zusammenhang langfristig erfolgreiche Fondsperformance und Verlustphasen stehen. Über einen Zeitraum von 15 Jahren untersuchten die beiden dafür die Erträge von knapp 5.500 aktiv gemanagten Fonds. Sie kamen zu dem Ergebnis, dass 3.790 Produkte - fast zwei Drittel der Fonds - langfristig höhere Renditen erzielen konnten als ihre Benchmark. Trotz der kumulierten Outperformance bewegten sich aber viele Fonds über teilweise extrem lang scheinende Zeiträume unterhalb ihrer Benchmark. Im Mittel betrug die Verlustphase der 3.790 Überperformer 120 Monate. Das sind zehn Jahre. „Anleger, die in diese Fonds investiert haben, mussten eine Menge Geduld mitbringen, um diese Phasen zu erdulden“, so Kaplan.

Test: Underperformance-Phasen können lange dauern

Quelle: Morningstar/ Jährliche Unterperformance in Relation zu Phasen der Überperformance

Spiegelbildlich verhielt es sich mit den 1.710 Fonds, deren Erträge über die 15 Jahre kumuliert schlechter als die Benchmark ausfielen. 1.164 Fonds – ebenfalls fast zwei Drittel – performten im Schnitt für 156 Monate (13 Jahre) über ihrem Vergleichsindex.

Die errechneten langen Phasen von Über- und Unterperformance reflektieren nach Aussagen von Kaplan mehr das Studiendesign als die Wahrnehmung der Anleger. Eine Phase der Unterperformance sei bspw. nicht gleich zu setzen mit einer kontinuierlichen Talfahrt des Fonds. Vielmehr gebe es innerhalb kürzerer Betrachtungszeiträume zahlreiche Aufwärtsbewegungen: „Selbst Fonds, die im Schnitt 119 Monate schlechter als der Index waren, lagen in 65% der rollierenden drei-Jahres-Perioden über ihm“, so Kaplan.

Entscheidend für das paradox wirkende Ergebnis der Studie sei der maximale Drawdown: „Das Ausmaß der Über- bzw. Unterperformance fiel typischerweise relativ gering aus. Daher reicht bereits ein Monat von gegenläufiger Ertragsleistung um das Gesamtergebnis umzukehren“. Anleger sollten sich daher in Geduld üben und ihre Erwartungen überdenken: „Selbst wenn Investoren den richtigen Fonds gewählt haben, wird sich das nur auszahlen, wenn sie zusätzlich langfristig Vertrauen schenken“.

(DW)

Diesen Beitrag teilen: