Bond Vigilantes: Klippenrisiko im europäischen Hochzinsmarkt

| Vorsicht ist geboten: Klippenrisiko im europäischen Hochzinsmarkt | |

| 10/2018 | |

| James Tomlins | |

| M&G Investments (Website) |

@ Feedback an Redaktion

Klippenrisiko im europäischen Hochzinsmarkt: Das gegenwärtige europäische Umfeld mit niedrigen Renditen, engen Spreads und verlangsamtem Wachstum führt dazu, dass sich Hochzinsanleihen anders verhalten als in der Vergangenheit. Vorsicht ist geboten.

25.10.2018 | 11:17 Uhr

Dies ist bisher kein erfolgreiches Jahr für die Gesamtrenditen am europäischen Hochzinsmarkt: Weitere Spreads führten zu geringfügigen Kapitalverlusten, die durch relativ niedrige Erträge von 3,2% kaum ausgeglichen wurden, was zu einer anämischen Gesamtrendite von 0,22% seit Jahresbeginn führte. Wenig aufregend und langweilig? Ja, aber nur, wenn man die Oberfläche betrachtet. Die zugrunde liegenden Trends sind wesentlich interessanter – und maßgeblich für Investoren.

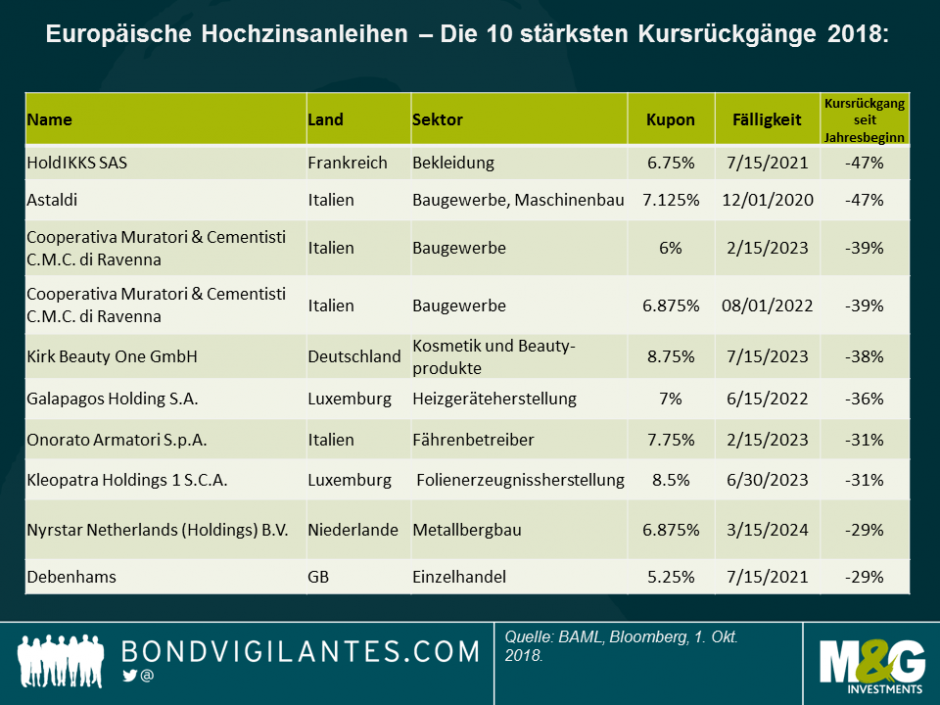

Jedes Jahr neigt der Hochzinsmarkt zu einigen eigenwilligen Ausreißern, die starke Kursverluste erleiden – das ist alt bekannt und die Fähigkeit eines Managers besteht darin, diese zu vermeiden –, aber es fühlt sich an, als ob die Anzahl und Schwere solcher Bewegungen in diesem Jahr gestiegen sind, wie in der folgenden Grafik ersichtlich:

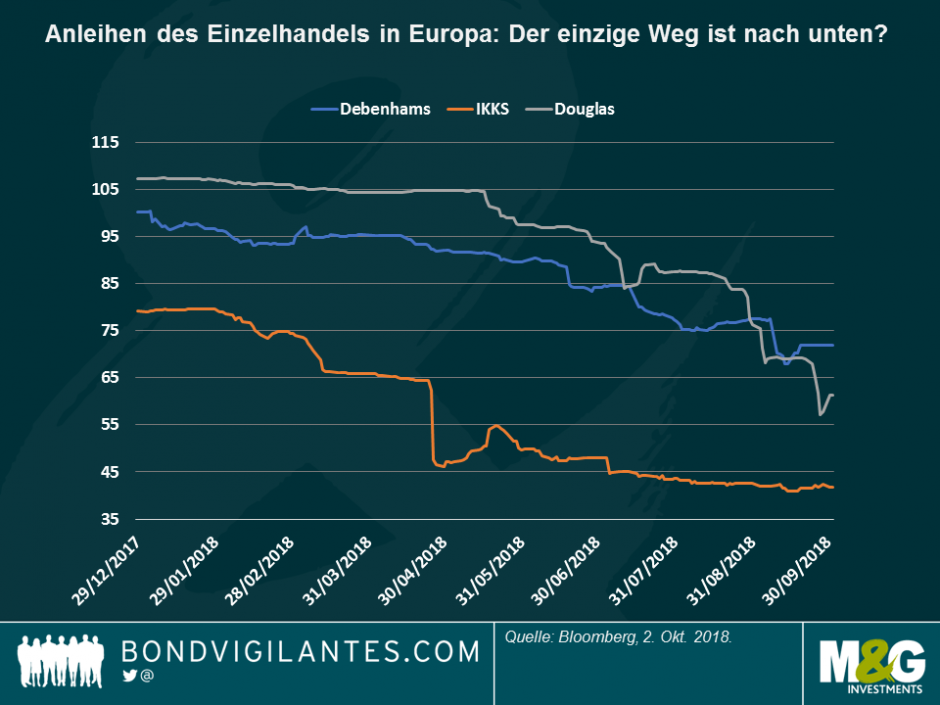

Anhand der Tabelle sehen wir, dass sich die Branchen Einzelhandel und Baugewerbe hervorheben. Mit Blick auf den Einzelhandel sind die Herausforderungen, die der Online-Handel mit sich bringt, umfassend belegt und noch immer deutlich spürbar: Die Anleihen der britischen Kaufhauskette Debenhams, des deutschen Kosmetikhändlers Douglas und des französischen Einzelhändlers IKKS sind weiterhin hinter den Erwartungen zurückgeblieben, da immer mehr Käufer einen Mausklick dem Gang in den Laden vorziehen.

Dies sollte jedoch nicht allzu sehr überraschen, da dieser negative Sektortrend seit einiger Zeit bekannt ist und die Kursverluste der Anleihen eher ein Rückgang im Sinne eines langsamen Köchelns als eines plötzlichen Abgrunds waren, wie die Grafik zeigt. Alte Gewohnheiten lassen sich nur schwer ablegen.

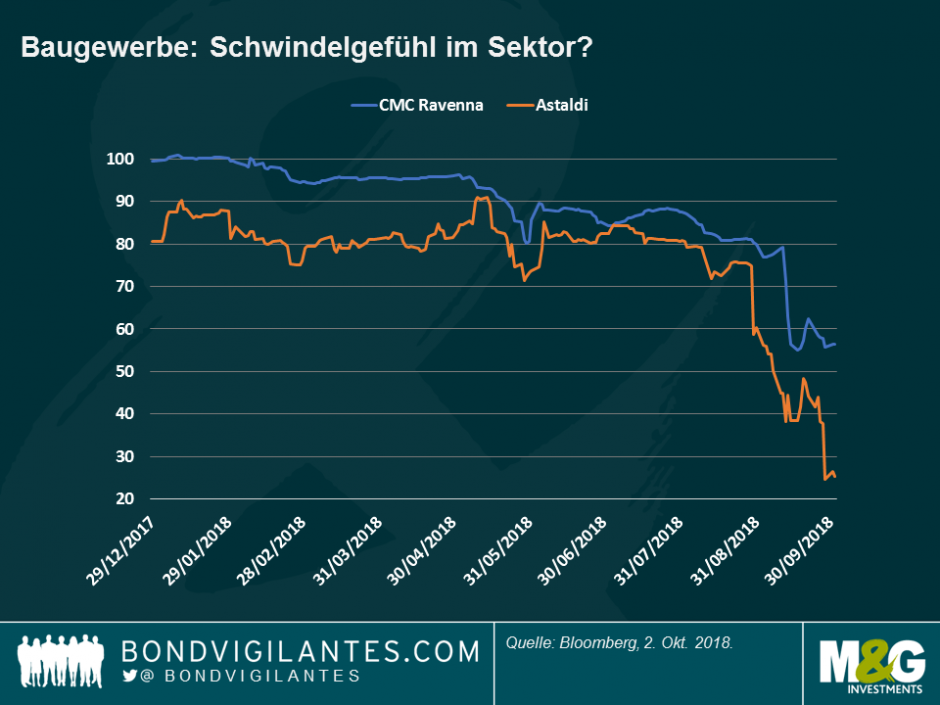

Im Gegensatz dazu verlief die Entwicklung des Bausektor anders: Das Tempo und die Schwere des Rückgangs der Anleihen der italienischen Bauunternehmen CMC Ravenna und Astaldi sind über einen viel engeren Zeitraum hinweg aufgetreten, wie unten gezeigt. Diese Unternehmen haben unter schlechten Ergebnissen und im Falle von Astaldi unter einer gescheiterten Veräußerung und Kapitalerhöhung gelitten.

Hier sehen wir die „Klippenkante“ in voller Kraft. Sie deutet darauf hin, dass der steile Rückgang eher plötzlich auftritt und demzufolge vielleicht nicht auf langfristigen fundamentalen Herausforderungen basiert, die üblicherweise über einen längeren Zeitraum schwelen. Was geht vor sich? Zwei Gedanken kommen mir in den Sinn:

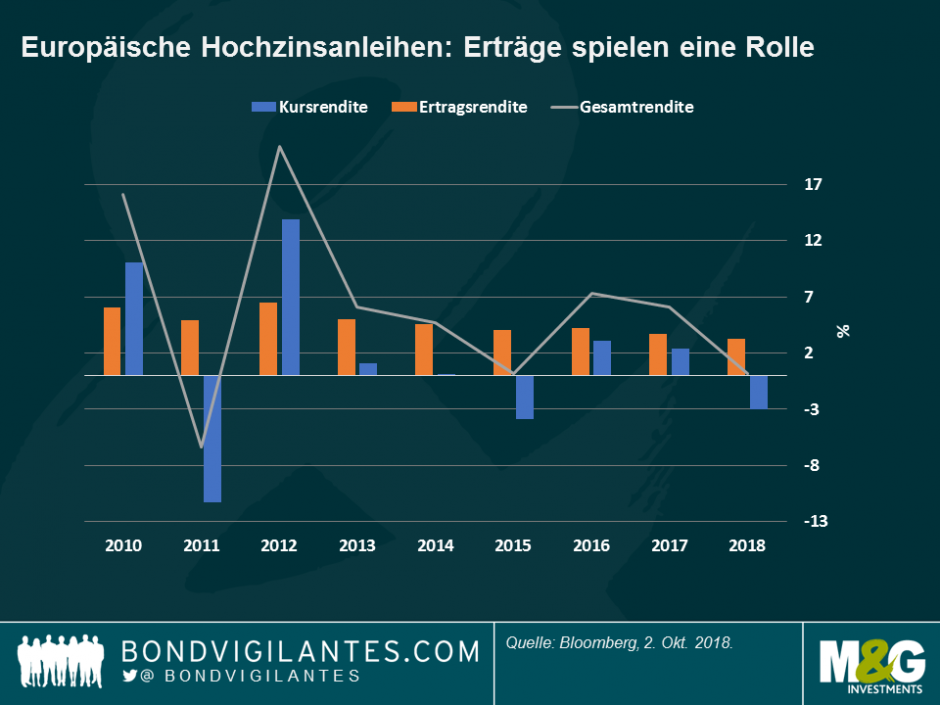

- Klein ist groß: Angesichts der über einen längeren Zeitraum relativ engen Credit Spreads und niedrigen Gesamtrenditen braucht es lediglich eine geringfügige Veränderung der Sichtweise des Marktes auf eine Unternehmensanleihe, um einen starken Kursabsturz zu erzeugen. In der Vergangenheit und wie in der folgenden Grafik dargestellt, trugen höhere Renditen und höhere Kupons dazu bei, Kapitalverluste abzufedern, da die Erträge ein viel größerer Teil der Gesamtrendite waren. Umgekehrt ist ein Großteil des heutigen Marktes in Bezug auf den fundamentalen Ausblick perfekt bewertet, so dass bei einer Verschlechterung aus irgendeinem Grund der Preisverfall dramatischer erscheint.

- Alles oder nichts: Das Niedrigzinsumfeld erhöht das so genannte „Gap-Risiko“ auch auf andere Weise: Die meisten dieser Anleihen könnten eine Stabilisierung ihrer Kurse erfahren, wenn marginale Käufer, wie beispielsweise Investoren in notleidende Kredite, anfangen, Wertpotenzial zu erkennen. Da Anleger in einer Ausfallsituation den Wiederherstellungswert tendenziell als Bewertungsuntergrenze (und nicht als Rendite) sehen, kann der Preisverfall von einer niedrig verzinslichen, sich aber positiv entwickelnden Anleihe zum Nennwert gegenüber einer notleidenden Anleihe, die zum Wiederherstellungswert gehandelt wird, viel größer sein.

Diese Situationen sagen uns, dass das gegenwärtige europäische Umfeld mit niedrigen Renditen, engen Spreads und verlangsamtem Wachstum dazu führt, dass sich Hochzinsanleihen anders verhalten als das, was wir in der Vergangenheit gesehen haben. Aus diesem Grund denke ich, dass sich europäische High

Yield Anleger noch mehr als sonst über das asymmetrische Abwärtsrisiko im Klaren sein sollten. Eine zusätzliche Rendite von 50 – 100 Basispunkten hier und da kann nur allzu leicht durch einen plötzlichen Kursrückgang einer einzelnen Position in Höhe von 25% ausgelöscht werden. Nach wie vor ist das Hochzinssegment ein Bottom-up-Markt, und eine sorgfältige Auswahl ist von größter Bedeutung.

Diesen Beitrag teilen: