Bond Vigilantes: Die MAS und ihre eigentümliche Straffungspolitik

| Die MAS und ihre eigentümliche Straffungspolitik | |

| 10/2018 | |

| Pierre Chartres | |

| M&G Investments (Website) |

@ Feedback an Redaktion

Singapurs gesteuertes System variabler Wechselkurse besteht seit 1981 und hat eine relativ gute Erfolgsbilanz bei der Gewährleistung von Preisstabilität.

19.11.2018 | 10:34 Uhr

In ihrer jüngsten halbjährlichen Stellungnahme erklärte die Monetary Authority of Singapore (MAS), dass sie die Geldpolitik leicht straffen würde, indem sie die festgelegte Bandbreite für die Wertsteigerungsrate des nominalen effektiven Wechselkurses des Singapur-Dollars (S$ NEER) erhöhen würde. Dies ist die zweite Erhöhung in diesem Jahr, nachdem bereits im April eine solche stattgefunden hat. Es bekräftigt die allgemeine geldpolitische Straffung, die in jüngster Zeit in vielen asiatischen Volkswirtschaften wie Südkorea, Malaysia, Indonesien, Indien und den Philippinen zu beobachten war – sie alle haben in letzter Zeit die Zinsen angehoben, um die Inflation zu kontrollieren.

Es mag eher unkonventionell erscheinen, dass das primäre Instrument der MAS zur Anpassung der Geldpolitik die direkte Intervention an den Spot- und den Märkten für Devisentermingeschäfte und nicht die Veränderung der Zinssätze ist. Doch damit ist das Land nicht allein: Costa Rica, Laos, Libanon, Nigeria und Vietnam haben alle ähnliche Regelungen, obwohl diese Länder ihre Währung in der Regel gegenüber dem US-Dollar und nicht wie im Falle von Singapur gegenüber einem handelsgewichteten Korb managen. Eine im Jahr 2014 von Chow et al. veröffentlichte Studie1 bestätigte, dass in kleinen und offenen Volkswirtschaften wie Singapur (der Handel machte 2017 über 300% des BIP aus) wechselkursbasierte Geldsysteme zur Bewältigung externer Schocks besser geeignet waren als ein zinsfokussierter Ansatz.

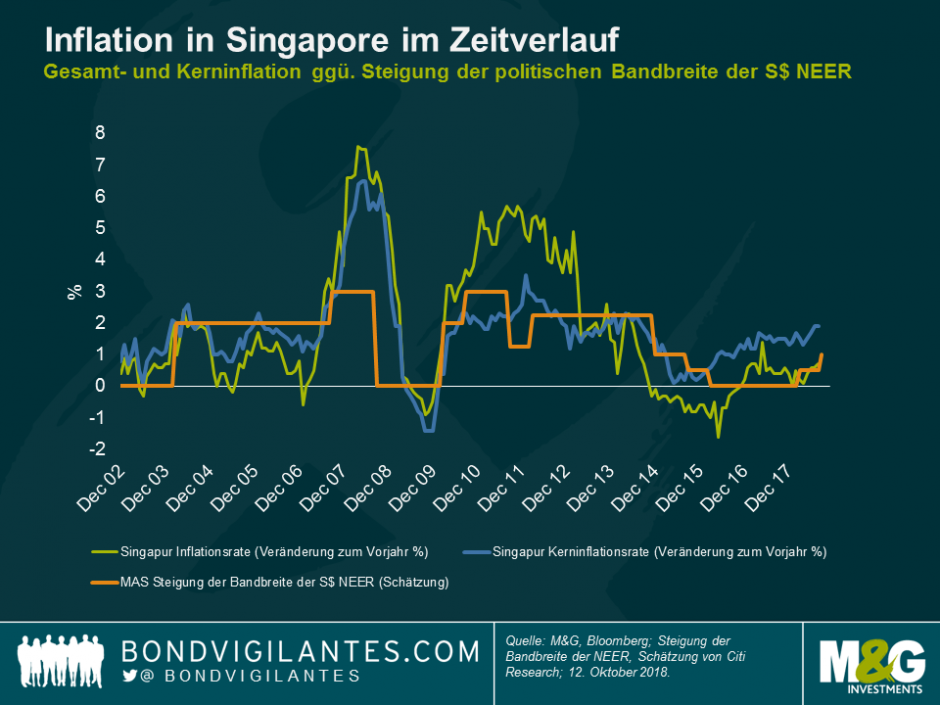

Singapurs gesteuertes System variabler Wechselkurse besteht seit 1981 und hat eine relativ gute Erfolgsbilanz bei der Gewährleistung von Preisstabilität, wie die folgende Grafik zeigt.

Die Grafik zeigt auch die geschätzte Steigung der S$ NEER-Bandbreite (orangefarbene Linie), ausgedrückt in % Aufwertung des S$ gegenüber dem handelsgewichteten Korb pro Jahr (wie von Citi Research geschätzt). In der Vergangenheit hat die MAS diese Steigung erhöht, wenn die Inflation das implizite Inflationsziel von 2% durchbrach (z.B. im Oktober 2007 oder Oktober 2010) und reduzierte sie im Falle einer eher gedämpft ausfallenden Inflation (Oktober 2008 oder Januar 2015). Durch die Perspektive, die die Grafik zeigt, sehen wir auch, dass die Geldpolitik trotz der diesjährigen Erhöhungen nach wie vor weitgehend akkommodierend ist – die Steigung der S$ NEER ist nach Angaben von Citi Research mit wahrscheinlich etwa 1% immer noch relativ gering.

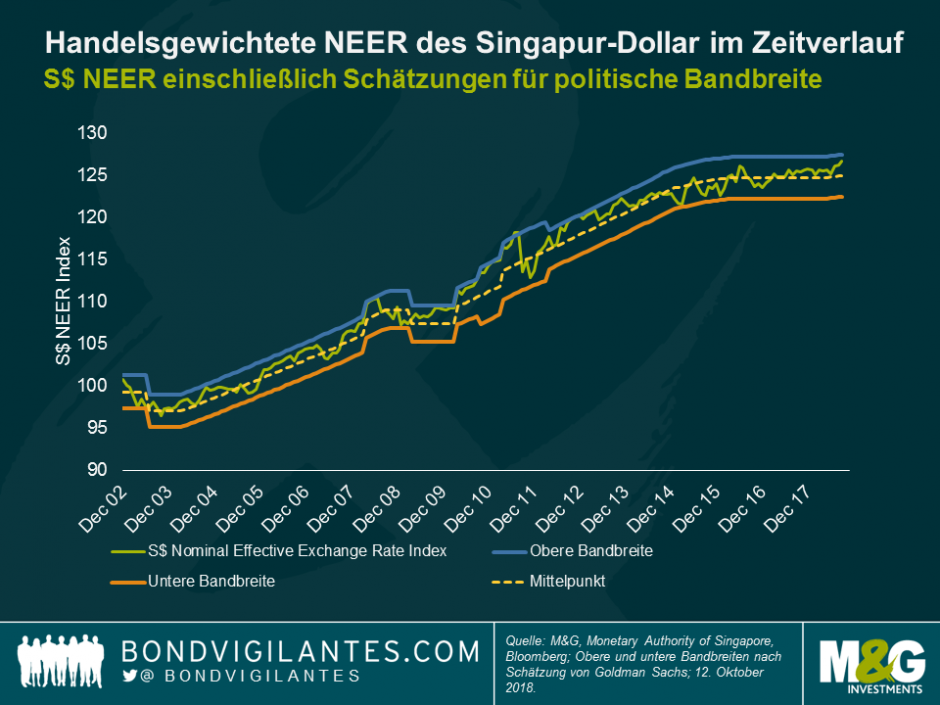

Was die Währung an sich betrifft, so war der S$ in den letzten zwei Jahren gegenüber dem handelsgewichteten Korb relativ stabil, obwohl er in den letzten Monaten aufgewertet hat. Dies ist in der folgenden Grafik zu sehen, die den vom MAS berechneten handelsgewichteten Wechselkurs des S$ sowie Schätzungen für die politische Bandbreite laut Goldman Sachs zeigt. Das Ziel der MAS, eine allmähliche Aufwertung des S$ im Laufe der Zeit zu erreichen, spiegelt die starken Fundamentaldaten und das hohe Produktivitätswachstum des Landes wider, die zur Stabilität der Kapitalflüsse beitragen.

Die Verwendung des Wechselkurses als Hauptinstrument zur Anpassung der Geldpolitik impliziert, dass die MAS die Kontrolle über die inländischen Zinssätze abgibt, die sich nun an den Marktkräften und den Erwartungen der Anleger an die Währungsentwicklung orientieren. Dies bestätigt ein Prinzip, das als „Unmöglichkeit der Dreieinigkeit“ bekannt ist und besagt, dass ein Land nicht gleichzeitig freie Kapitalbewegung, einen festen Wechselkurs und die Kontrolle der Zinssätze haben kann.

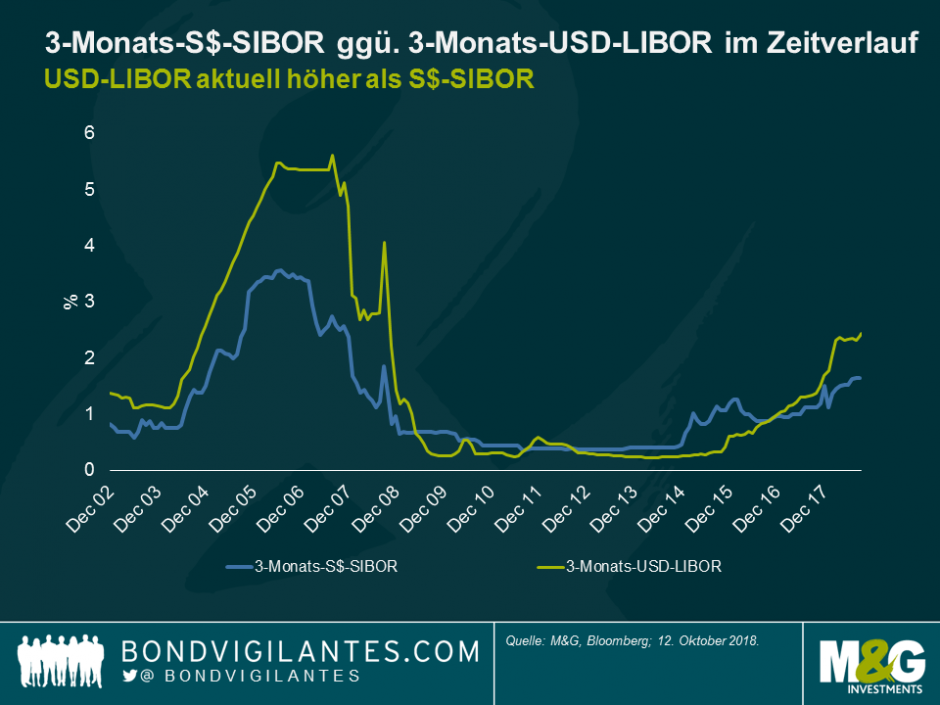

Die folgende Grafik zeigt eine Kennzahl für die Zinssätze in Singapur, 3-Monats-S$-SIBOR, gegenüber 3-Monats-USD-LIBOR-Sätzen in den USA. Obwohl es einen positiven Zusammenhang zwischen den beiden gibt, ist dieser in jüngster Zeit auseinander gegangen, wobei der USD-LIBOR nun höher ist als der S$-SIBOR. Dies liegt zum Teil daran, dass die Anleger nun erwarten, dass der S$ im Laufe der Zeit gegenüber dem USD an Wert gewinnt und sie daher bereit sind, eine niedrigere Rendite für den S$ zu akzeptieren, unter der Annahme, dass die Währungsaufwertung die Renditedifferenz ausgleicht. Dies ist ein Konzept, das als ungedeckte Zinsparität bekannt ist.

Mit Blick auf die Zukunft bleiben die wirtschaftlichen Aussichten für Singapur, abgesehen von den inländischen Herausforderungen aufgrund der gestiegenen Immobilienpreise und einer alternden Bevölkerung, relativ robust. Es wird erwartet, dass sich das Wachstum leicht verlangsamt, aber weiterhin über dem Trend liegt, und die Kerninflation dürfte sich weiter erhöhen und sich bei abnehmender Flaute auf dem Arbeitsmarkt knapp über dem Inflationsziel von 2% stabilisieren. Darüber hinaus hat die Zentralbank im Laufe der Zeit riesige Mengen an Devisenreserven angesammelt, und Singapurs Staatsschulden sind eine der wenigen weltweit, die von allen drei großen Ratingagenturen mit AAA bewertet werden.

Aus diesem Grund könnte es im Laufe der Zeit sehr vorteilhaft sein, innerhalb eines globalen Anleihenportfolios Vermögenswerte in S$ zu besitzen. Sollte sich das globale Wachstum auf seinem Aufwärtstrend fortsetzen, dürfte der S$ gegenüber dem Währungskorb schrittweise weiter aufwerten, wie von der MAS beabsichtigt. Falls sich andererseits die globalen Handelsspannungen und geopolitischen Risiken deutlich verschlechtern, dürften die starken Fundamentaldaten Singapurs und die Interventionen der MAS dazu beitragen, das Ausmaß der Abwertung zu begrenzen. So hat der $S beispielsweise während der letzten globalen Finanzkrise den EUR und das GBP deutlich übertroffen.

1 “Monetary Regime Choice in Singapore: Would a Taylor Rule Outperform Exchange-Rate Management?”.

Diesen Beitrag teilen: