M&G Investments: Die AT1-Emission der UBS ist ein entscheidender Moment für Nachranganleihen

Die äußerst erfolgreiche Emission der Additional-Tier-1-Anleihe (AT1) der UBS Anfang November hat grünes Licht für Nachranganleihen europäischer Banken als breitere Anlageklasse gegeben. Das M&G Fixed Income Team analysiert das Marktumfeld für Investoren:

01.12.2023 | 06:55 Uhr

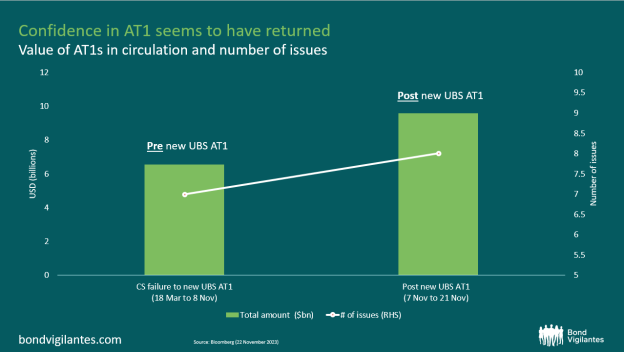

„Nach der Kontroverse um das Bail-in der AT1-Anleihen der Credit Suisse vor einer vollständigen Abschreibung ihres Eigenkapitals Anfang des Jahres waren die Anleger zu Recht verunsichert. Unabhängig von der strikten Rechtmäßigkeit der Emission – die Angelegenheit wird immer noch vor Gericht verhandelt – haben die Verlautbarungen der Schweizer Finanzmarktaufsicht (FINMA) und des Schweizer Parlaments zusammen mit der offensichtlichen Verletzung der Gläubigerhierarchie zu einer deutlichen Underperformance der Anlageklasse geführt. In der Folge sind AT1-Emissionen seit März um mehr als 50 % gegenüber dem gleichen Zeitraum im Jahr 2022 zurückgegangen, sowohl was das Emissionsvolumen als auch die Anzahl der Emissionen betrifft.

Dann kam die mit Spannung erwartete neue AT1-Anleihe der UBS, deren zwei Tranchen im Wert von insgesamt 3,5 Mrd. US-Dollar Berichten zufolge Gebote im Wert von sage und schreibe 36 Mrd. US-Dollar auslösten. Das allein entspricht etwa 30 % aller derzeit ausstehenden AT1-Anleihen europäischer Banken in US-Dollar. Im Anschluss an die Emission beklagten einige Medien das angeblich „kurze Gedächtnis“ der Anleger, die sich wieder auf Nachranganleihen stürzten. Eine solche Äußerung lässt aus unserer Sicht jedoch einige wichtige Entwicklungen in Bezug auf das grundsätzliche Bild der UBS, das neue Anleiheformat und die Anlageklasse insgesamt außer Acht.

Drei Risiken spielen bei der Bewertung von AT1-Instrumenten die Hauptrolle: die Ausfallwahrscheinlichkeit, die Ausfallverlustquote und das Verlängerungsrisiko.

- Geringere Ausfallwahrscheinlichkeit durch ein grundlegend stärkeres, globales Wealth-Management-Geschäft

Aus fundamentaler Sicht war die UBS schon vor ihrer Zwangsehe mit der Credit Suisse ein viel stärkerer Name und ein profitableres, weniger volatiles Unternehmen. Unter anderem verdankte sie dies einer besseren Diversifizierung des Geschäfts, einer besseren Kapitalausstattung und einer geringeren Anfälligkeit für aufsichtsrechtliche und geschäftliche Unfälle als ihre Schweizer Konkurrenten. Die Übernahme der Credit Suisse hat das Profil der Bank weiter gestärkt, auch wenn die Integration in nächster Zeit offensichtlich einige Schwierigkeiten mit sich bringen wird. Nach der Integration wird die UBS jedoch besser kapitalisiert, profitabler und größer sein – in der Tat also ein führender globaler Vermögensverwalter mit nur einem relativ kleinen Handelsgeschäft.

- Ausfallverlustquote (Loss Given Default, LGD) – Änderungen der Bedingungen sollten zumindest einige Bedenken ausräumen

Einer der umstrittensten Aspekte des AT1-Bail-in der Credit Suisse ist die offensichtliche Verletzung der Gläubigerhierarchie: Die AT1-Inhaber wurden mit Null bewertet, die Aktieninhaber jedoch nicht. Um dies zu beheben und die LGD der Anleihe zu reduzieren, hat die UBS für ihre neuen AT1-Anleihen eine Aktienumwandlungsfunktion eingeführt. Diese muss allerdings noch von der Hauptversammlung im Jahr 2024 genehmigt werden. In der Branche ist viel über die neue Klausel diskutiert worden. Aus der Praxis-Perspektive sind wir der Meinung, dass die Neuerung eher einen optischen Nutzen hat und sich nur geringfügig auf die LGD auswirkt, wenn man den Wert einer AT1-Anleihe in einem Szenario betrachtet, in dem eine Bank scheitert und abgewickelt wird.

Fragen bleiben unserer Ansicht nach in Bezug auf den potenziellen Auslöser der Anleihen. Das „Umwandlungsereignis“ der Anleihe ist entweder an ein Absinken der harten Kernkapitalquote (CET1-Quote) unter 7 % geknüpft (was normal ist und wahrscheinlich nicht erreicht wird, bevor die Aufsichtsbehörden tätig werden) oder, wie im Fall der Credit Suisse, an eine Entscheidung der FINMA im Zusammenhang mit einem Rentabilitätsereignis – was eine direkte und indirekte Unterstützung durch den öffentlichen Sektor einschließt. Im Prospekt wird jedoch auch darauf hingewiesen, dass die FINMA befugt ist, die Abschreibung dieser Instrumente anzuordnen, „bevor ein Trigger-Ereignis oder ein Sanierungsfall eingetreten ist“. Ungeachtet dieser Klauseln würden wir die Wahrscheinlichkeit eines solchen Ereignisses seitens der FINMA als sehr gering einschätzen – schließlich bleibt die UBS die einzige global systemrelevante Bank mit Hauptsitz in der Schweiz, wo die Finanzdienstleistungsbranche immer noch einen bedeutenden Teil der Wirtschaft ausmacht.

- Verlängerungsrisiko - eine gute Historie von gläubigerfreundlichen Aufrufen und Eigeninteresse lassen auf eine relativ geringe Wahrscheinlichkeit von Nichtaufrufen schließen

Die UBS kann auf eine lange Tradition gläubigerfreundlicher Kündigungen zurückblicken, darunter die Kündigung ihrer 5 %-USD-AT1-Anleihe im Dezember 2022, die mit einem niedrigen Zinssatz von 243 Basispunkten ausgestattet ist. Nach der Übernahme der Credit Suisse hat die Bank auch zwei ihrer bestehenden AT1-Anleihen ohne vorherige Emission gekündigt. Wir denken, dass es in ihrem Interesse liegt, auch ihre bestehenden AT1-Anleihen weiterhin zu kündigen – und zwar auch abgesehen von dem attraktiven, wenngleich schwer zu quantifizierenden Argument, dass einige AT1-Anleihen an die UBS-Wealth-Management-Kunden vergeben werden, die eine negative Preisreaktion aufgrund einer Nicht-Kündigung wahrscheinlich nicht schätzen würden. Insbesondere hat das AT1-Bail-in der Credit Suisse dazu geführt, dass die fusionierte UBS Group ein erhebliches AT1-Defizit aufweist, wenn man eine optimale Kapitalallokation in Betracht zieht, die von der Bank für das dritte Quartal 2023 auf >10 Mrd. Schweizer Franken festgelegt wurde. Die UBS dürfte angesichts dieser beiden Dynamiken einen starken Anreiz haben, ihre AT1-Anleihen zu kündigen und damit das Verlängerungsrisiko so weit wie möglich zu senken.

Wie geht es weiter? Anleger erwärmen sich wieder für die Anlageklasse

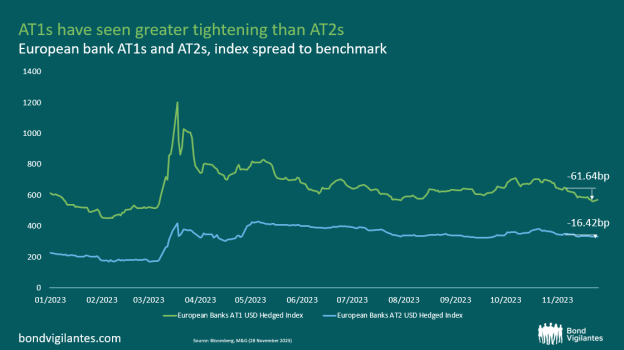

In den zwei Wochen nach der AT1-Emission der UBS haben die europäischen Banken sowohl in Bezug auf das Volumen als auch auf die Anzahl mehr Emissionen begeben als in den vorangegangenen (fast) neun Monaten zusammen – siehe Grafik 1. Darüber hinaus haben sich AT1-Anleihen im Allgemeinen besser entwickelt als andere Teile des Kapitalpakets. So hat sich der Spread auf den Bloomberg USD AT1 um etwa 61 Basispunkte verengt, für Tier 2-Anleihen in US-Dollar im gleichen Zeitraum jedoch nur um 16 Basispunkte – siehe Grafik 2. Die technischen Daten dürften für die breitere Anlageklasse weiterhin günstig sein, da der Netto-Neuemissionsbedarf auf Sektorebene wegen des geringen Wachstums der risikogewichteten Aktiva sowohl aufgrund des geringen Kreditwachstums als auch der aufsichtsrechtlich bedingten Inflation relativ gering ist. Darüber hinaus dürften die sowohl von der US-Notenbank als auch von der EZB weitgehend signalisierten Höchstzinssätze dazu führen, dass Nachranganleihen von Banken aufgrund ihrer höheren Duration zunehmend attraktiv werden.“

Grafik 1: Das Vertrauen in AT1-Nachranganleihen ist offenbar zurück

Grafik 2: Die Spreads von AT1-Anleihen haben sich stärker verengt

Diesen Beitrag teilen: