Euro, Vertrauen und Verbrauch treiben das europäische BIP

| Der Euro, Vertrauen und Verbrauch – die treibenden Kräfte des europäischen BIP | |

| 08/2015 | |

| Anthony Doyle | |

| M&G Bond Vigilantes (Website) |

Download Kommentar @ Feedback an Redaktion

Anthony Doyle: "Der starke wirtschaftliche Gegenwind hat sich in Rückenwind verwandelt und wird mit ziemlicher Wahrscheinlichkeit das europäische Wachstum in den kommenden 18 Monaten antreiben."

05.08.2015 | 10:17 Uhr

Es war nicht gerade einfach, sich in den letzten Monaten einen Weg durch das Labyrinth der Griechenlandkrise zu finden. Wenn man allerdings erst einmal innehält und in Ruhe den ökonomischen Hintergrund betrachtet, so ist die Situation nicht so schlecht, wie es uns einige Schlagzeilen glauben lassen wollen. Der starke wirtschaftliche Gegenwind hat sich in Rückenwind verwandelt und wird mit ziemlicher Wahrscheinlichkeit das europäische Wachstum in den kommenden 18 Monaten antreiben.

1. Der Euro

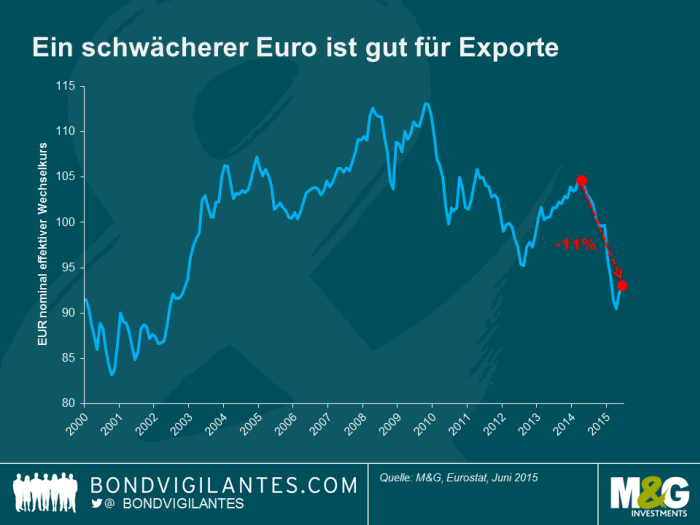

Der Euro fiel im April auf seinen niedrigsten Stand in 12 Jahren. Gegenwärtig ist er auf Basis eines nominalen Wechselkurses immer noch um 11% schwächer als zu dem in jüngster Zeit höchstem Wert im März 2014. Ein wichtiger Faktor in dieser Entwicklung war der erstarkte Dollar, der in Anbetracht der Erwartungen an eine Zinserhöhung des Offenmarktausschusses im September zulegen konnte. Ebenso wichtig ist die Zusage der EZB, ihre geldpolitische Lockerung bis September 2016 fortzuführen. Angesichts der gegensätzlichen Politik von zwei der wichtigsten Zentralbanken ist es wahrscheinlich, dass der Euro mittelfristig weiter nachgeben wird. Es besteht derzeit kein Grund, warum der Dollar nicht Parität mit dem Euro erreichen könnte.

Diese Abschwächung repräsentiert eine erhebliche Lockerung der monetären Bedingungen und würde von der EZB mit offenen Armen begrüßt werden. Ein schwächerer Euro bedeutet stärkeres Exportwachstum, Ergebnissteigerungen für europäische Unternehmen, stärkere Arbeitsmärkte und steigende Inflation. Dies ist der entscheidende Vorteil, den die europäische Wirtschaft derzeit hat.

2. Vertrauen

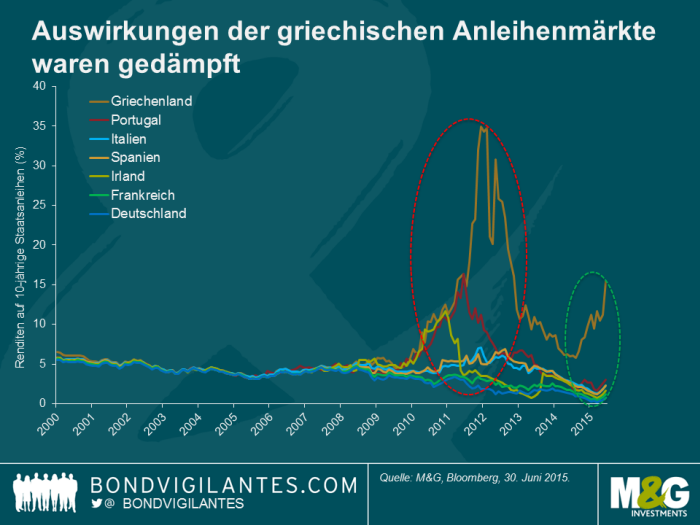

Die Zeiträume zwischen Januar 2010 und Januar 2012 sowie September 2014 und Januar 2015 illustrieren, wie sich am Markt das Denken zu Griechenland in einer relativ kurzen Zeit verändert hat. Zwischen 2010 und 2012 waren die Renditen auf europäische Staatsanleihen (und insbesondere die der peripheren Emittenten) stark korreliert. Die absoluten Renditeveränderungen bewegten sich in derselben Größenordnung. In deutlichem Gegensatz dazu stehen die Renditebewegungen von Staatsanleihen in der jüngsten Zeit, als der Markt Griechenland als isoliert behandelte und die Anleihenrenditen anderer europäischer Staaten fielen. Es ist kein vorschnelles Urteil zu sagen, dass die Anleiheninvestoren heute deutlich weniger über die Zukunft des Euros besorgt sind und den europäischen Institutionen vertrauen, ihre Mission einer europäischen Wirtschafts- und Währungsunion abzuschließen.

Die in Europa seit den Tiefpunkten im April gestiegenen Renditen sind wahrscheinlich eine Folge der zunehmenden Inflationserwartungen sowie des Wirtschaftswachstums und weniger ein Ergebnis der gestiegenen Kreditrisikoprämien. Die Stabilität an den Anleihenmärkten in Irland, Portugal, Spanien und Italien sind für Haushalte und Unternehmen gleichermaßen ermutigend. Die stabilen Aussichten fördern den Konsum und die Investitionen. Tatsächlich hat eine große Zahl europäischer Unternehmen Schuldtitel emittiert, um von den niedrigen Zinsen zu profitieren, Laufzeiten zu verlängern und in die Ausweitung ihrer Geschäfte zu investieren.

3. Verbrauch

Die Aussichten für den europäischen Verbraucher sind zweifelsohne sehr gut. Niedrige Zinsen, sinkende Arbeitslosenzahlen (die spanische Wirtschaft schuf im zweiten Quartal 2015 mehr als 411.000 Arbeitsstellen, der höchste Wert seit 2005), steigendes Nettovermögen der privaten Haushalte durch höhere Anlagepreise, Reallohnzuwächse in Deutschland auf Rekordniveau und die sinkenden Rohölpreise sind allesamt gute Nachrichten für die Verbraucher.

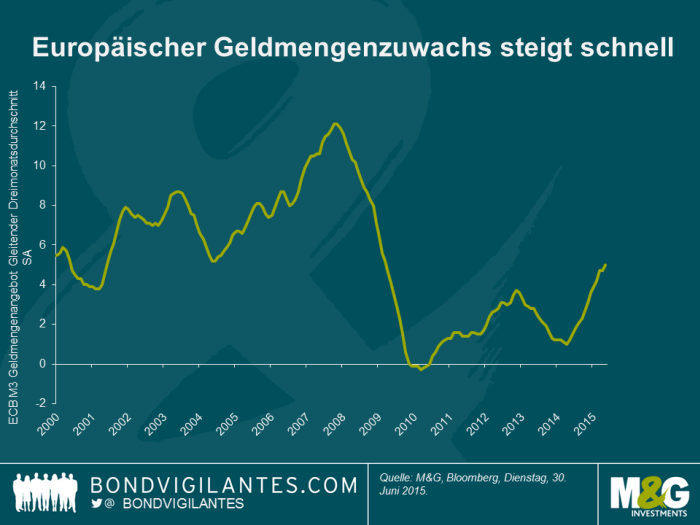

Abgesehen von den billigeren Krediten sind die extrem niedrigen Zinsen den Anteilspreisen förderlich, da die diskontierten Cashflows von Assets, z.B. Dividenden und Mieten, reduziert werden. Hinzu kommt, dass die Immobilienpreise in weiten Teilen Europas anziehen und das Vermögen privater Haushalte steigt. Das sollte dabei helfen, die Stimmungslage und das Vertrauen in Europa zu verbessern – eine angestrebte Begleiterscheinung der geldpolitischen Lockerung.

Lesen Sie den vollständigen Beitrag auf der Website von Bond Vigilantes.

Diesen Beitrag teilen: