Arme alte EZB. Sie kann nicht gewinnen.

| Arme alte EZB. Sie kann nicht gewinnen. | |

| 12/2016 | |

| Stefan Isaacs | |

| M&G Bond Vigilantes (Website) |

Download Kommentar @ Feedback an Redaktion

Trotz der Bemühungen Draghis, das Gegenteil glaubhaft zu machen, kommen seine Ankündigungen wohl einem „Tapering“ gleich.

14.12.2016 | 18:28 Uhr

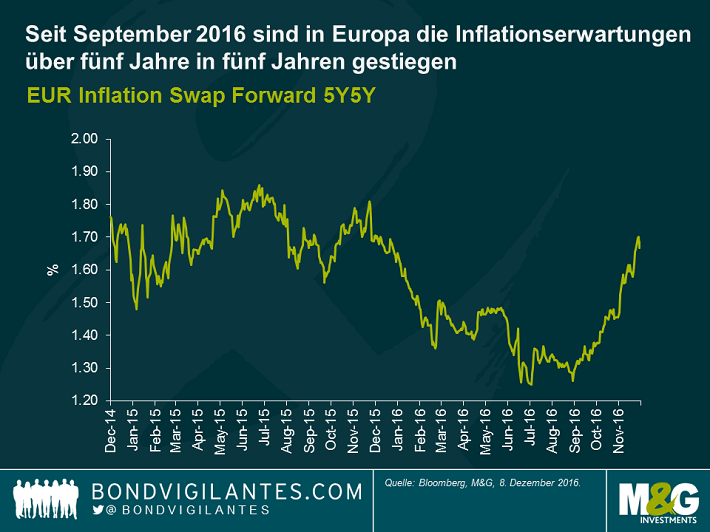

Ehrlich gesagt hätte man vermutlich alles unterhalb eines Betrags von 80 Mrd. Euro pro Monat als Tapering angesehen, da es kaum Hinweise für das Erreichen des Inflationsziels innerhalb des Prognosezeitraums gibt. Mittlerweile diskontiert der Markt ein Deflationsrisiko von dem Inflationsergebnis, weshalb sich – Mario wird dies bewusst gewesen sein – die EZB-Vertreter der restriktiveren Geldpolitik immer leicht ermutigt fühlen dürften.

Wie wir auch vorher schon beobachtet haben (siehe vorherige Blogs), sieht die Wirklichkeit so aus, dass die Geldpolitik mit großer Wahrscheinlichkeit an ihre Grenzen gekommen ist. Wir haben einen Wendepunkt erreicht und all die Rhetorik, die sich Zentralbanken zu Nutze machen, um das Gegenteil zu erklären, ändert nichts daran. Für jeden zusätzlichen geldpolitischen Stimulus müssen Kosten in gleicher Höhe oder höher an anderer Stelle in der Wirtschaft getragen werden – Banken, Versicherer und Sparer sind die offensichtlichen Verlierer.

Womöglich kann man in der Eurozone einen geringfügigen Vorteil durch nachlassende fiskalpolitische Gegenwinde im Jahr 2017 beobachten, diese dürften jedoch keine allzu großen Veränderungen bringen. Und die sehnlich erhofften strukturellen Reformen in Europa bleiben eine Wunschvorstellung. Das ist Europa, reich an Bürokratie.

Ein krasser Gegensatz zu den USA und der Federal Reserve. Die Federal Reserve wird nächste Woche sicherlich die Zinsen anheben. Auch 2017 dürfte die Lage eine Zinserhöhung zulassen, wodurch die Fed zumindest über etwas Munition verfügt, sollte dieser siebenjährige Aufschwung an Kraft verlieren. In den USA, wo die Wirtschaft eine Vollbeschäftigung aufweist und außerdem starke Impulse in Form von Steuersenkungen und Ausgaben erhalten dürfte, geht es um das Risiko einer ausufernden Inflation, die die Zentralbank dazu zwingt, kräftig die Handbremse zu ziehen.

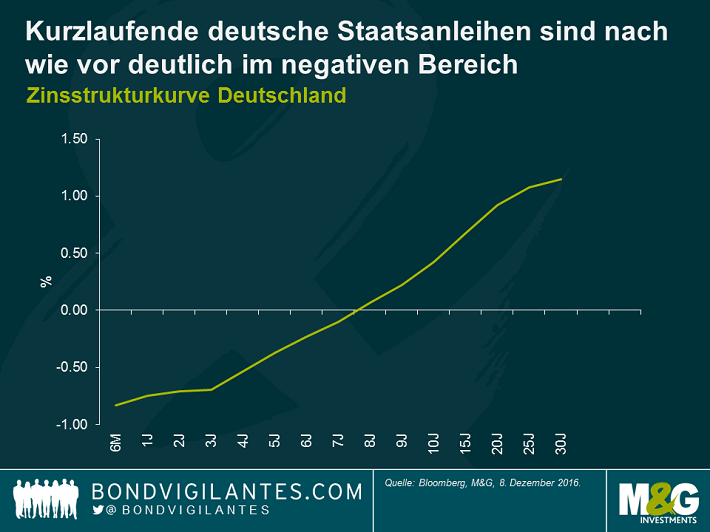

Der wahrscheinlichste Ausgang für die Wirtschaft in der Eurozone besteht in einem weiteren Durchquälen, einem sehr langsamen Schließen der Produktionslücke und es gibt keine realistischen Aussichten dafür, das Inflationsziel von 2% bis zum Ende des Jahrzehnts auch nur annähernd zu erreichen. Über die kommenden Jahre wird eine in hohem Maße expansive Geldpolitik notwendig sein, was exakt das widerspiegelt, worauf die Form der deutschen Zinsstrukturkurve hindeutet. Falls es 2017/2018 zu einer globalen Konjunkturabkühlung kommen sollte, gibt es in Europa beinahe keine Möglichkeiten für eine Lockerung der Geldpolitik.

Wäre die EZB früher und glaubhafter von Stimulusmaßnahmen überzeugt gewesen, wären die Chancen für das Erreichen ihrer Ziele mit Blick auf Inflation und Finanzstabilität höher und sie wäre, wie auch die Fed, heute bereits auf einem guten Weg, den Ausstieg zu planen – welch eine Ironie.

Diesen Beitrag teilen: