Die größten aktiv gemanagten ETFs

Es kommen immer mehr aktiv gemanagte ETFs auf den Markt. Sie sollen die Kundschaft mit flexiblen Anlagestrategien und niedrigen Kosten überzeugen. Vor allem JPMorgan und PIMCO gelingt dies mit einigen ihrer Produkte eindrucksvoll.

08.09.2023 | 07:15 Uhr von «Matthias von Arnim»

Eigentlich ist der Fondsmarkt klar zwischen ETFs (Exchange Traded Funds) und aktiv gemanagten Fonds aufgeteilt: Die passiven Indexprodukte investieren stur in die Wertpapiere eines vorher fest definierten Index. Vorteil: ETFs sind vor allem kostengünstig. Die von Managern aktiv verwalteten Investmentfonds dagegen werben vor allem mit der Erfahrung und Expertise der Investmentprofis, die den Markt analysieren und ihre Investmententscheidungen nicht allein irgendwelchen Software-Algorithmen überlassen. Die Fondsmanager halten persönlichen Kontakt zu Unternehmen, können Stock- und/oder Bondpicking betreiben, kurzfristig auf aktuelle Markt-Entwicklungen reagieren oder auch perspektivisch aussichtsreiche Investitionen tätigen. Das alles kostet jedoch Geld. Deshalb sind die laufenden Kosten der klassischen Fonds deutlich höher als die von ETFs.

Das Beste aus beiden Welten

Einige große Vermögensverwalter beweisen nun, dass sich die Vorteile beider Fondswelten miteinander verbinden lassen. Die Angebotspalette ist zwar noch überschaubar. Aktuell sind in den Produkten, die aktives Fondsmanagement in einem ETF-Mantel betreiben, rund 30 Milliarden Euro investiert. Doch die Tendenz ist stark steigend. Schließlich lag das in ETFs aktiv verwaltete Vermögen laut einer Untersuchung der Ratingagentur Scope Ende Juli 2022 noch bei knapp 18 Milliarden Euro. Das bedeutet unterm Strich ein Plus von 66 Prozent in nur acht Monaten. Die Zahl der aktiven ETFs ist in diesem Zeitraum von 50 auf über 60 gestiegen. Auch hier gilt: Tendenz steigend.

Laut der aktuellen Scope-Analyse aus diesem Jahr sind in diesem Segment nun zwölf Asset Manager unterwegs. Dazu zählen sowohl etablierte Anbieter aktiv gemanagter Fonds wie PIMCO, Fidelity oder J.P. Morgan als auch reine ETF-Häuser wie Ossiam, VanEck oder First Trust. In den vergangenen Monaten sind mit abrdn und AXA zwei Gesellschaften auf den Trend aufgesprungen, die eigentlich traditionell aktive Managementprodukte anbieten.

Rund 60 Prozent der ETFs, die all diese Häuser anbieten, investieren in Aktien, 40 Prozent in Anleihen. Angelegt wird überwiegend in den etablierten Industrieländern, im Euro- und im Dollarraum. Laut Scope-Analyse liegt die Peergroup Aktien Nordamerika beim verwalteten Vermögen deutlich vorne. Dies liegt aus Sicht von Scope an den sehr guten Ergebnissen einiger Produkte, denen eine Outperformance gelungen ist und die daher von den Anlegern mit Mittelzuflüssen belohnt werden. Neben US-Aktienprodukten schlagen sich renditetechnisch auch Dividenden-ETFs sehr gut. Auf der Rentenseite zeigen vor allem die Peergroups aus dem Kurzläufer-Bereich ansehnliche Ergebnisse gegenüber Benchmark und Vergleichsgruppe.

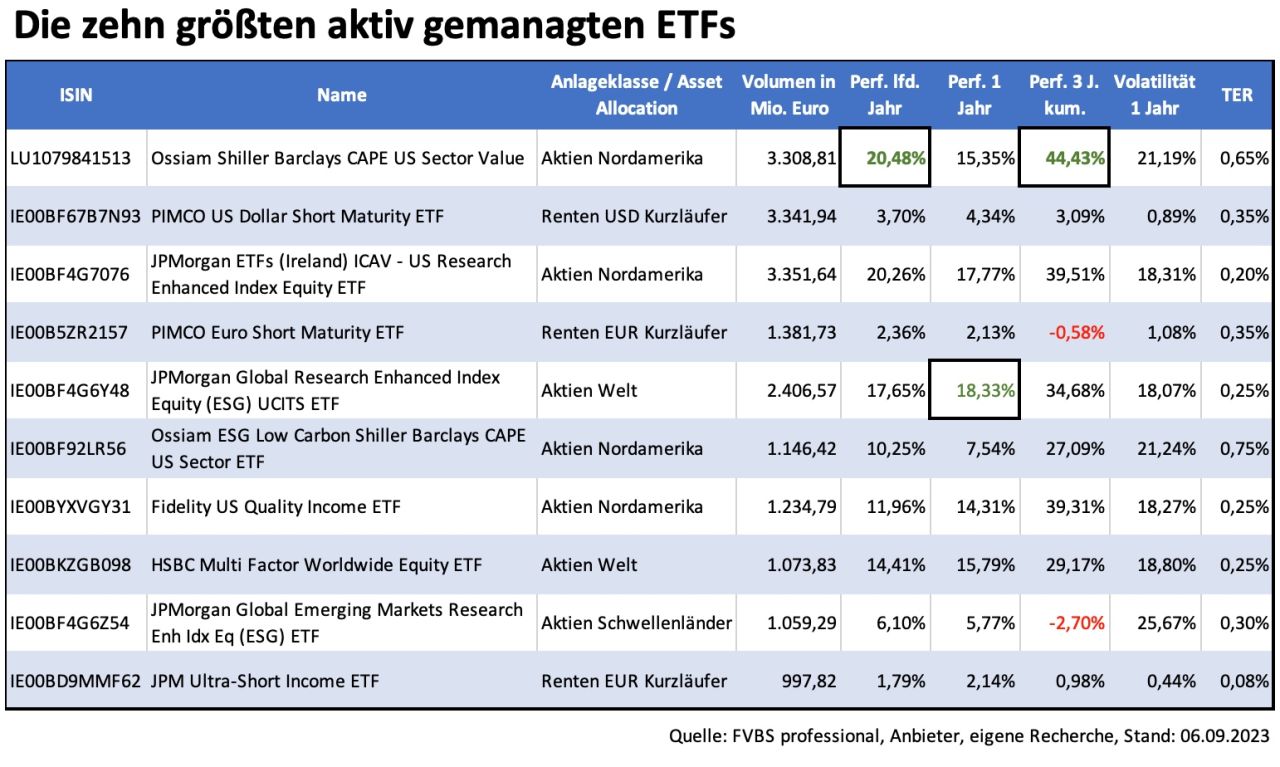

Die zehn größten gemanagten ETFs dominieren das Segment

Wie konzentriert das junge Segment noch ist, zeigt ein Blick auf die größten ETFs aus diesem Bereich. Allein die zehn Top-ETFs vereinen zwei Drittel des in aktive ETFs investierten Kapitals auf sich (siehe Tabelle). Allein J.P. Morgan betreut laut Scope-Datenbank ein Drittel des aktiv in ETFs verwalteten Vermögens. Auf den folgenden Rängen liegen PIMCO (21%), Ossiam (19%) und Fidelity (17%). Alle übrigen Anbieter haben Marktanteile von weniger als fünf Prozent, vier davon sogar von weniger als 0,5 Prozent. Dass Renten zwischenzeitlich weniger gefragt waren, hat zwar bei PIMCO Spuren hinterlassen. Der ehemalige Primus im aktiven ETF-Segment musste Abflüsse in Milliardenhöhe hinnehmen. Doch das Blatt dürfte sich umso mehr drehen, je wahrscheinlicher ein Ende des Zinsabhebungszyklus wird, beziehungsweise der Trend wieder hin zu Zinssenkungen dreht.

Niedrige Kosten als Verkaufsargument

Vorbild für den Trend zum Aktiv-ETF sind, wie so oft, die USA. Dort sind die Zuwachszahlen bereits beachtlich. Europa könnte diesem Trend folgen. Ein wichtiges Argument, um Käufer anzulocken, sind die niedrigen Verwaltungsgebühren. Die Gesamtkostenquoten (Total Expense Ratio, TER) der Produkte liegen laut Scope zwischen 0,05% (Franklin Liberty Euro Short Maturity) und 0,85% (VanEck Vectors Smart Home). Damit verfügen die aktiven ETFs über erhebliche Kostenvorteile gegenüber aktiven Fonds.

Performance-Vorteile müssen sich langfristig zeigen

Ob die gemanagten ETFs mit den klassischen gemanagten Fonds auch in der Performance mithalten oder sie dauerhaft sogar übertrumpfen können, wird sich erst in den kommenden Jahren zeigen. Denn die meisten Produkte sind erst seit Kurzem auf dem Markt. Die Erfahrung zeigt jedoch, dass niedrige Kosten auch Performancetreiber sind – einfach vor dem Hintergrund, dass mehr vom erzielten Vermögenszuwachs beim Fonds und damit bei den Anlegern verbleibt. Auf Dauer wird der Effekt immer größer. Man nennt das auch den Zinseszinseffekt.

Diesen Beitrag teilen: