Capital Group: Dividendenwachstum - Das Wundermittel für langfristige Anlagen

Haben Sie schon mal von den „Yield Dogs“ gehört? Nein? Genauso ging es auch Joyce Gordon, als sie 1990 als junge Investmentanalystin von einem Mentor, dem Portfoliomanager George Miller, gebeten wurde, ihm bei der Lösung eines Problems zu helfen.

05.08.2021 | 06:50 Uhr

„Damals gaben Analysten, die Branchen mit guten Dividenden abdeckten, ihre Empfehlungen ganz nach der Methode des Silo-Denkens ab“, erinnert sich Joyce Gordon, die im Bereich Banken und Kreditinstitute tätig war. „Erst hörte er sich meine Idee an, in eine Bank zu investieren, dann hörte er sich die Ideen des Analysten an, der im Bereich Versorgungsunternehmen arbeitete, und dann auch noch die des Analysten für die Telekommunikationsbranche.“

Aber George Miller wollte dividendenausschüttende Unternehmen über die verschiedenen Branchen hinweg vergleichen, um die besten Anlagechancen für Pensionäre und andere Ertragsuchende zu finden, die in seinen Fonds investierten.

Also stellten die Analysten die Schlüsselkennzahlen für jedes Unternehmen zusammen und fassten diese auf einer Seite zusammen. Sie trafen sich in einem Konferenzraum, um die Vorzüge jedes einzelnen Unternehmens zu besprechen. Bald kam die Gruppe alle zwei Wochen zusammen und unternahm auch gemeinsame Recherchereisen.

Dies war die Geburtsstunde der „Yield Dogs“, einer Gruppe von dividendenorientierten Portfoliomanagern und Analysten, deren Name für „Dividends Ought to Grow“ steht, was in etwa „Dividenden sollen wachsen“ bedeutet. Im Laufe der Jahrzehnte, in denen die Anleger mal mehr und mal weniger gut auf Dividenden zu sprechen waren, haben sich die „Dogs“ weiterhin regelmäßig getroffen. Heute hat die Gruppe mehr als 25 Mitglieder und umfasst Unternehmen in allen Sektoren und über globale Märkte hinweg.

„Unsere Mission ist schwieriger geworden“, sagt Joyce

Gordon. „Zahlreiche unserer Anleger brauchen Erträge aus ihren Anlagen

und wir benötigen viele Ideen, um dieser Herausforderung zu begegnen.“

Dividenden feiern ein Comeback

Tatsächlich waren die vergangenen 18 Monate für die „Yield Dogs“ und andere ertragsorientierte Anleger sehr herausfordernd. Die Pandemie und der daraus resultierende weltweite Lockdown haben 2020 viele Bereiche des Marktes, die normalerweise Dividenden ausschütten, zum Erliegen gebracht, unter anderem Fluggesellschaften, Hotels, Energie und Finanzen. Aus Vorsicht – in manchen Fällen ging es aber auch tatsächlich ums Überleben – setzten Unternehmen ihre Dividendenausschüttungen aus oder senkten diese auf ein historisches Niedrigniveau.

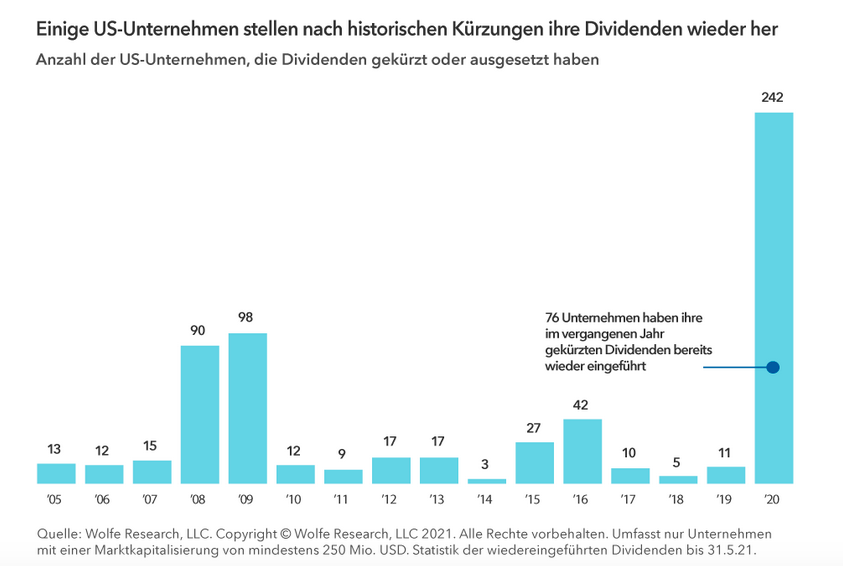

Alleine in den USA kürzten 242 Unternehmen ihre Dividendenausschüttungen oder setzten diese ganz aus, was beinahe der Gesamtanzahl der vergangenen elf Jahre zusammen entspricht. In anderen Märkten, insbesondere in Europa, übten Regierungsvertreter Druck aus oder forderten einige Branchen auf, Dividendenzahlungen während der Krise auszusetzen.

Aber die Aussichten werden langsam heller. Mit der Einführung der COVID-19-Impfprogramme und der Wiederöffnung der Wirtschaft haben Unternehmen begonnen, ihre Zahlungen wieder aufzunehmen. Zum 31. Mai 2021 hatten 76 Unternehmen ihre Dividendenausschüttungen wieder eingeführt.

„Ich freue mich, dass viele Dividenden wiederhergestellt sind, und

dies in zahlreichen anderen Fällen, insbesondere in Europa, zumindest in

Diskussion steht“, sagt Joyce Gordon, die auf Dividenden setzt. „Ich

gehe davon aus, dass viele weitere Unternehmen sie in den kommenden

Monaten wieder einführen werden.“

Dividendenwachstum: Das Wundermittel

Für viele Anleger könnte die Suche nach Dividendenerträgen natürlich bei Unternehmen beginnen, die die höchste Rendite zahlen. Diese können solide Anlagen sein, aber die hohe Rendite kann auch ein Warnsignal darstellen. „Es ist möglich, dass Unternehmen, die bereits am Anfang sehr hohe Dividenden ausschütten, diese nicht halten können“, merkt Joyce Gordon an. „Die hohe Rendite kann ein Zeichen dafür sein, dass ein Unternehmen ein ‚schmelzender Eiswürfel‘ ist, das heißt, dass sein Geschäft schrumpft und es keine neuen Investitionen tätigt.“

Joyce Gordon bevorzugt stattdessen dividendensteigernde Unternehmen – also starke Unternehmen, von denen sie annimmt, dass sie in fünf bis zehn Jahren noch stärker sein werden. „Ich suche nach einem Unternehmen, das die Fähigkeit und den Willen beweist, seine Dividenden im Laufe der Zeit zu erhöhen“, so Joyce Gordon. „Ich achte darauf, ob das Dividendenwachstum dem zugrunde liegenden Ertragswachstum des Unternehmens entspricht.“

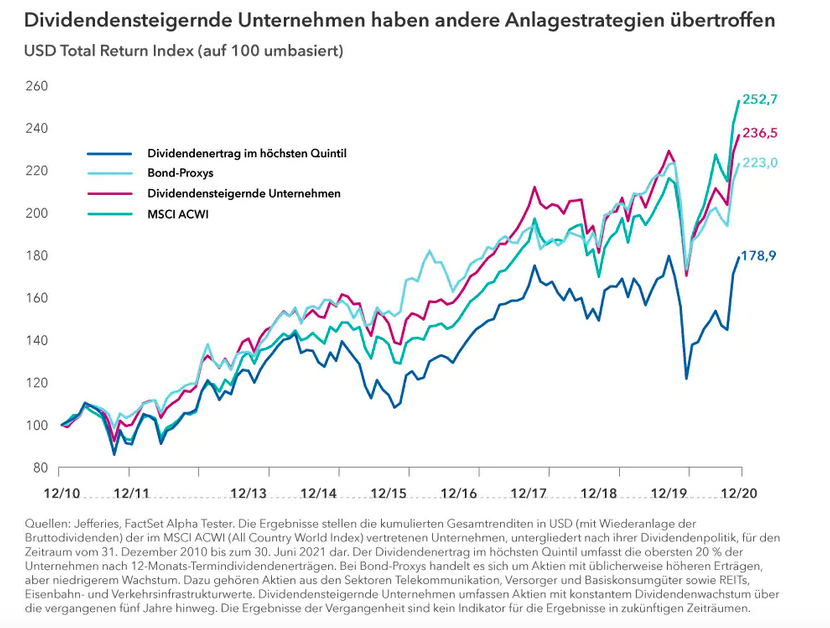

Dividendensteigernde Unternehmen haben aus historischer Perspektive i. d. R. bislang höhere Erträge erzielt als andere Dividendenstrategien. Gleichzeitig konnten sie auch recht gut mit dem breiteren Markt mithalten. Die Leute gehen davon aus, dass Wachstumsunternehmen Dividenden ausschüttende Aktien im vergangenen Jahrzehnt weit hinter sich gelassen haben. Und das stimmt, wenn man sich die renditestärksten Titel anschaut. Aber dividendensteigernde Unternehmen schnitten beinahe so gut ab wie der Gesamtmarkt.

Dividendenwachstum bedeutet außerdem nicht nur wachsende laufende Erträge, es kann auch ein Zeichen für den strengeren Kapitalallokationsprozess des Managements sein. „Weil sie sich verpflichtet haben, einen Teil ihrer Einnahmen an ihre Anleger auszuschütten, sind sie häufig disziplinierter und machen vielleicht weniger schnell einen unklugen Kauf“, so Joyce Gordon.

Da es ein Zeichen für wachsende Erträge sei, könne

Dividendenwachstum auch ein Mittel für die Widerstandsfähigkeit gegen

Zinsanstiege sein, fügt Gordon hinzu.

Die Macht wiederangelegter Dividenden

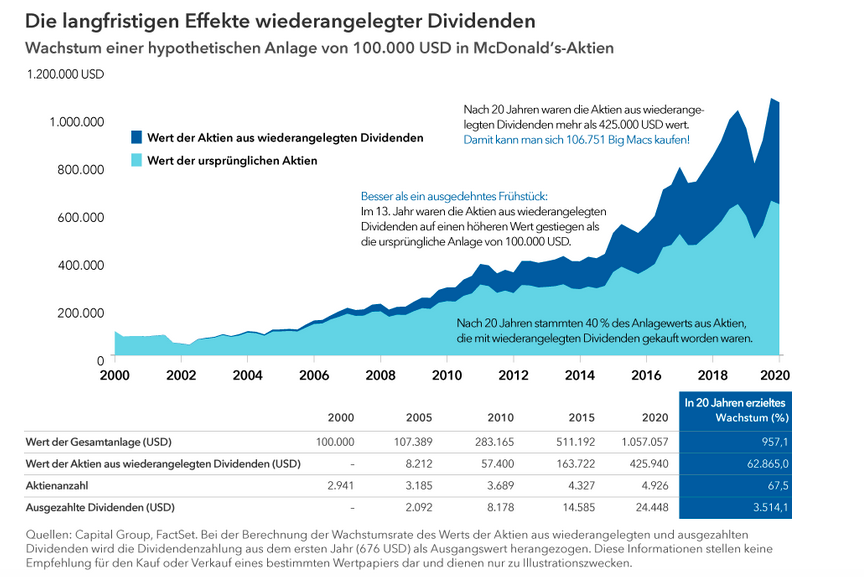

Ein Unternehmen, das seine Dividenden kontinuierlich gesteigert hat, ist McDonald‘s. Um ein Gefühl dafür zu erhalten, wie sich die regelmäßige Wiederanlage von ausgezahlten Dividenden über einen gewissen Zeitraum hinweg summieren kann, hier ein Beispiel zur Veranschaulichung: Nehmen wir eine hypothetische Anlage in das Unternehmen von 100.000 USD für die 20 Jahre vom 31. Dezember 2000 bis zum 31. Dezember 2020 an, wobei alle Dividenden wiederangelegt werden.

Albert Einstein dachte wohl nicht an Big Macs, als er Zinseszinsen als „das achte Weltwunder“ bezeichnete. Aber die Macht der Aufzinsung kann wahrlich ein Wunder darstellen.

In diesem hypothetischen Beispiel wäre die Gesamtrendite der Anlage beeindruckend gewesen – ein Anstieg von 100.000 USD auf 1.057.057 USD und damit ein Gewinn von 957 %.

Schauen wir uns einmal an, was mit den Dividenden passiert ist. Der Wert der Aktien aus wiederangelegten Dividenden wäre von 676 USD im Jahr 2001 auf 425.940 USD im Jahr 2020 angestiegen. Damit hätte man sich im vergangenen Jahr mehr als 106.000 Big Macs kaufen können.

Das „Wundermittel“ für die Aufzinsung in diesem Beispiel

ist das Wachstum der Aktienanzahl für wiederangelegte Dividenden. Die

Anzahl der Aktien der ursprünglichen Anlage hätte 2.941 betragen. Am

Ende der 20 Jahre wäre die Aktienanzahl auf 4.926 angestiegen – ein

Zuwachs um 67 %. Für den Zeitraum der Anlage hätten Dividendenzahlungen

40 % der Gesamtrendite ausgemacht.

Auf der Jagd nach Erträgen bleiben die „Yield Dogs“ wachsam

Auch wenn sich die Suche nach Dividenden ausschüttenden Aktien seit der ersten Recherchereise der Yield Dogs vor drei Jahrzehnten nach Cleveland ausgeweitet hat und herausfordernder geworden ist, investiert Joyce Gordon auch weiterhin viel Energie in ihre Arbeit.

„Vor Kurzem hatten wir virtuelle Treffen mit 15 Unternehmen“, sagt Joyce Gordon. „Wir haben mit den CEOs und CFOs gesprochen, um ein gutes Gespür für die Bereitschaft des Managements zu bekommen, dem Vorstand des Unternehmens eine Erhöhung der Dividenden vorzuschlagen.“

Und mit der zunehmenden Normalisierung der Wirtschaft

findet Joyce Gordon ein breiteres Spektrum an Möglichkeiten, die ihrer

Meinung nach für Anleger einen attraktiven Wert darstellen. „Ich suche

nach Unternehmen mit einer Rendite zwischen ca. 2,5 % und 3,0 %, die

ihre Dividenden und Gewinne um 10 % oder 12 % pro Jahr steigern. Heute

finde ich eine Reihe von Unternehmen, die diese Kriterien in einer

Vielzahl von Sektoren und globalen Märkten erfüllen.“

Auf diese Weise verfolgen die „Yield Dogs“ weiterhin die Vorteile der Anlage in Dividenden.

Über die Autorin

Joyce Gordon

Aktienportfoliomanagerin

Joyce Gordon ist Aktienportfoliomanagerin mit 39 Jahren Anlageerfahrung. Sie hat einen MBA und einen Bachelorabschluss in Unternehmensfinanzierung von der University of Southern California.

Diesen Beitrag teilen: