Capital Group: Global anlegen, um Chancen auf höhere laufende Erträge zu nutzen

Die globalen Märkte verändern sich grundlegend und möglicherweise müssen Investoren ihre Erwartungen anpassen.

19.09.2023 | 06:36 Uhr

Die wichtigste Veränderung ist vermutlich die Rückkehr der Inflation. Auch wenn die Teuerung weltweit allmählich zurückgeht, sprechen die meisten Daten dafür, dass sie deutlich höher bleiben wird, als wir es in den letzten Jahrzehnten gewohnt waren.

Möglicherweise werden sich Investoren auf der ganzen Welt außerhalb ihrer Heimatmärkte nach Wertpapieren umsehen müssen, die attraktive laufende Erträge erzielen.

Traditionelle Quellen laufender Erträge enttäuschen

Durch die Pandemie und ihre Folgen sind die

Einzelwertrisiken für Investoren gestiegen, die laufenden Erträge

erzielen wollen. Zum Beispiel:

- Lieferkettenstörungen und Arbeitskräftemangel haben den Inflationsdruck verstärkt,

- COVID-Lockdowns und strengere Regulierungen haben in vielen

Industrieländern zur Einstellung von Dividendenzahlungen geführt, vor

allem in Europa (wo allerdings viele Unternehmen mittlerweile wieder

Dividenden zahlen).

- Wegen der Turbulenzen im Bankensektor 2023 ist die Volatilität an den Anleihenmärkte gestiegen und die Kurse schwanken stärker.

- Straffere Kreditbedingungen haben Gewerbeimmobilien, vor allem Büro- und Einzelhandelsobjekten, geschadet.

Traditionelle Quellen laufender Erträge geraten zunehmend unter Druck, sodass Investoren nachdenken müssen, wie sie weiterhin ihre Ziele erreichen können. Ein Ansatz ist, auch höher verzinsliche Papiere ins Portfolio aufzunehmen, um verlässliche regelmäßige Erlöse zu erzielen, die Folgen der Inflation zu mindern und für mehr Stabilität in volatilen Marktphasen zu sorgen.

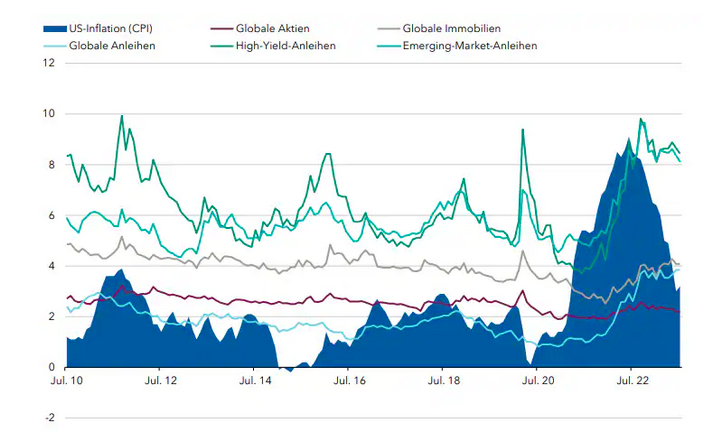

Eine höhere Inflation erfordert höhere Erträge

Anlagerenditen und US-Verbraucherpreisindex

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse.

Daten

vom 31. Juli 2010 bis zum 31. Juli 2023. Inflation gemessen an der

Entwicklung des US Consumer Price Index (CPI) (Gesamtindex) in % p.a.

Globale Anleihen gemessen an der Dividendenrendite des MSCI All Country

World Index, globale Anleihen gemessen an der Yield to Worst des

Bloomberg Global Aggregate Bond Index, globale Immobilien gemessen an

der Dividendenrendite des MSCI Global Real Estate Index. High Yield

gemessen an der Yield to Worst des JPMorgan US Corporate High Yield 2%

Issuer Index. Emerging-Market-Anleihen gemessen an der Yield to Worst

des JP Morgan EMBI Global Diversified Index. Quellen: Bloomberg, Capital

Group

Warum globale hochverzinsliche Wertpapiere eine gute Ergänzung sein können

Die meisten Investoren dürften wissen, dass eine Kombination von Anlageinstrumenten mit unterschiedlichen Eigenschaften das Risiko senken kann. Aber Diversifikation kann auch wichtig sein, wenn man mit seinem Investmentportfolio stabile hohe Erträge erzielen möchte.

Ein Ansatz, bei dem ein Portfolio aus

inländischen Papieren um verschiedene hoch verzinsliche Anleihenarten

wie High-Yield-Unternehmensanleihen und globale Emerging-Market-Anleihen

ergänzt wird, kann folgende Vorteile bieten:

- Höheres Renditepotenzial: Obgleich die Renditen von Investmentgrade-Anleihen aus den Industrieländern auf mittlerweile 3,8%1

gestiegen sind, liegen sie, abhängig vom jeweiligen Land, noch immer

unter oder etwa auf dem gleichen Niveau wie die Inflation.

US-High-Yield- und Emerging-Market-Hartwährungsanleihen hingegen bieten

gemessen an ihrem jeweiligen Index 8,4% und 8.1% Rendite.2

Höhere Renditen stellen nicht nur höhere laufende Erträge in Aussicht. Sie sind auch maßgeblich für den Gesamterlös. Stabile hohe laufende Erträge können die Folgen volatiler Marktphasen abfedern und für attraktive langfristige Gesamtergebnisse sorgen, sodass Investoren starke Schwankungen ihrer Anlagen erspart bleiben.

- Diversifikation nach Ländern: Steigende politische und

wirtschaftliche Risiken haben sowohl in den Industrieländern als auch in

den Emerging Markets für ein schwieriges Investmentumfeld gesorgt.

Deshalb könnten größerer Positionen in globale Wertpapiere die laufenden

Erträge stabilisieren.

Es gibt 25 Industrieländermärkte für High-Yield-Unternehmensanleihen sowie über 80 Schwellenländermärkte für Staats- und Unternehmensanleihen. Die Kombination aus High-Yield- und Emerging-Market-Anleihen bietet Investoren Zugang zu zahlreichen unterschiedlichen Chancen und Volkswirtschaften.

- Unterschiedliche Risiko- und Ertragsfaktoren: Ein größeres

Anlageuniversum bedeutet mehr Chancen, sodass Investoren

unterschiedliche Ertragsquellen nutzen und die Kreditrisiken ihrer

Portfolios nach Ländern, Ratingklassen und Themen diversifizieren

können. Hinzu kommt die größere Diversifikation der Zins- und

Währungsrisiken.

Eine Kombination der beiden Anleihenmärkte mit den höchsten Renditen (Emerging-Market- und High-Yield-Anleihen) kann nicht nur für höhere laufende Erträge, sondern auch für mehr Diversifikationsvorteile sorgen – ohne zusätzliche Risiken.

1 Stand 31. Juli 2023. Globale Investmentgrade-Anleihen gemessen an der Yield to Worst des Bloomberg Global Aggregate Bond Index. Quellen: Bloomberg Aladdin

2 Stand 31. Juli 2023. US High Yield gemessen an der Endfälligkeitsrendite (YTM) des Bloomberg US High Yield 2% Issuer Cap Index, Emerging-Market-Hartwährungsanleihen gemessen am JPMorgan EMBI Global Diversified Index. Quellen: BlackRock Aladdin.

Die Aussagen einer bestimmten Person geben deren

persönliche Einschätzung am Tag der Veröffentlichung dieses Dokuments

wieder. Sie entspricht möglicherweise nicht der Meinung anderer

Mitarbeiter von Capital Group oder seiner Tochtergesellschaften. Capital

Group trifft angemessene Maßnahmen, um Informationen aus externen

Quellen zu beziehen, die sie für verlässlich hält. Das Unternehmen gibt

aber keine Garantie und übernimmt keine Verantwortung für die

Richtigkeit, Verlässlichkeit oder Vollständigkeit der Informationen. Bei

diesem Dokument handelt es sich um allgemeine Informationen und weder

um Anlage-, Steuer- oder sonstige Beratung noch um eine Aufforderung,

irgendein Wertpapier zu kaufen oder zu verkaufen. Ihre persönlichen

Ziele, Ihre finanzielle Situation und Ihre Anforderungen sind nicht

berücksichtigt. Bevor Sie auf Grundlage dieser Informationen handeln,

sollten Sie prüfen, wie relevant sie für Ihre persönlichen Anlageziele,

Ihre finanzielle Situation und Ihre Anforderungen sind.

Dieses Dokument, herausgegeben von

der Capital International Management Company Sàrl (CIMC), 37A Avenue

J.F. Kennedy, L-1855 Luxemburg, sofern nicht anders angegeben, dient nur

der Information. CIMC wird von der Commission de Surveillance du

Secteur Financier (CSSF, der Luxemburger Finanzmarktaufsicht) reguliert

und ist ein Tochterunternehmen der Capital Group Companies, Inc.

(Capital Group).

In Hongkong wurde dieses Dokument

von Capital International, Inc. erstellt, einem Unternehmen von Capital

Group, eingetragen in Kalifornien, USA. Die Haftung der Unternehmen der

Capital Group ist beschränkt.

In Singapur wurde dieses Dokument

von Capital Group Investment Management Pte. Ltd. erstellt, einem

Unternehmen von Capital Group, eingetragen in Singapur. Diese Broschüre

oder Veröffentlichung wurde nicht von der Monetary Authority of

Singapore geprüft. Sie wurde auch von keiner anderen Regulierungsbehörde

geprüft.

In Australien wird dieses Dokument

von Capital Group Investment Management Limited (ACN 164 174 501, AFSL

No. 443 118) herausgegeben, einem Unternehmen der Capital Group mit Sitz

in Suite 4201, Level 42 Gateway, 1 Macquarie Place, Sydney, NSW 2000

Australien.

Alle Handelsmarken der Capital

Group sind Eigentum von The Capital Group Companies, Inc. oder einer

Tochtergesellschaft in den USA, Australien oder einem anderen Land. Alle

anderen genannten Unternehmens- oder Produktnamen sind Handelsmarken

oder eingetragene Handelsmarken der jeweiligen Unternehmen.

© 2023 Capital Group. Alle Rechte vorbehalten. Europe/AxJ D

Diesen Beitrag teilen: