Bond Vigilantes: Schwellenländer - Wie viele einmalige Ereignisse bedarf es für eine Krise?

| Panoramic Weekly: Schwellenländer: Wie viele einmalige Ereignisse bedarf es für eine Krise? | |

| 9/2018 | |

| Elena Moya | |

| M&G (Website) |

@ Feedback an Redaktion

Die globalen Anleihenmärkte sind über die letzten fünf Handelstage zurückgegangen, da sich anfängliche idiosynkratische Probleme in bestimmten Schwellenländern auf das gesamte Anleihenuniversum ausgebreitet haben:

02.10.2018 | 15:13 Uhr

Nur 14 der 100 Anleihensegmente, die im Wöchentlichen Panorama verfolgt werden, erzielten positive Gesamtrenditen. Der Rest geriet ins Schleudern und wurde hauptsächlich durch das Risk-Off-Szenario (z. B. Hochzinsanleihen) oder das Risiko steigender Zinsen (z. B. langlaufende US-Staatsanleihen) nach unten gezogen. Insgesamt schnitten europäische Staatsanleihen am besten ab, angeführt von italienischen Anleihen, die frühere Verluste umkehrten, da die Spannungen mit der Europäischen Union hinsichtlich des Haushaltsdefizits des Landes nachließen. Als sichere Häfen geltende Währungen wie der Yen und der US-Dollar legten an Wert zu – letzterer trotz einer weiteren Woche mit rückläufigen Inflationserwartungen: Die US-amerikanische Break-even-Inflationsrate über fünf Jahre fiel auf 2,07%, den niedrigsten Stand seit Juni. Einige Anleger fragen sich, ob Vermögenswerte aus den USA nun überteuert sind – was die globale Nachfrage nach diesen Papieren beeinträchtigen könnte – und deshalb die Inflations- und Zinsniveaus sinken.

Doch in den letzten fünf Handelstagen hat ein steigender Greenback die Schwellenländer sogar noch stärker in Mitleidenschaft gezogen: Argentinien hat die Zinsen zur Verteidigung seiner Währung von 45% auf 60% erhöht und den Internationalen Währungsfonds gebeten, die Zahlungen des bereits unterzeichneten Programms zu beschleunigen, die türkische Lira setzte ihre Talfahrt fort, obwohl die Zentralbank die Möglichkeit einer Zinsanhebung noch in diesem Monat andeutete, und die südafrikanische Wirtschaft fiel im zweiten Quartal in eine Rezession und zog ihre Währung auf ein Zwei-Jahres-Tief gegenüber dem Dollar. Sogar der mexikanische Peso, der bisher relativ unversehrt blieb, hat seit Montag fast 2% gegenüber dem Dollar verloren. Die einzigen positiven Nachrichten schienen aus China zu kommen, das ein weiteres Investitionspaket in Höhe von 60 Milliarden US-Dollar für afrikanische Länder unterzeichnete. Öl und die meisten Industriemetalle gingen zurück.

Gewinner:

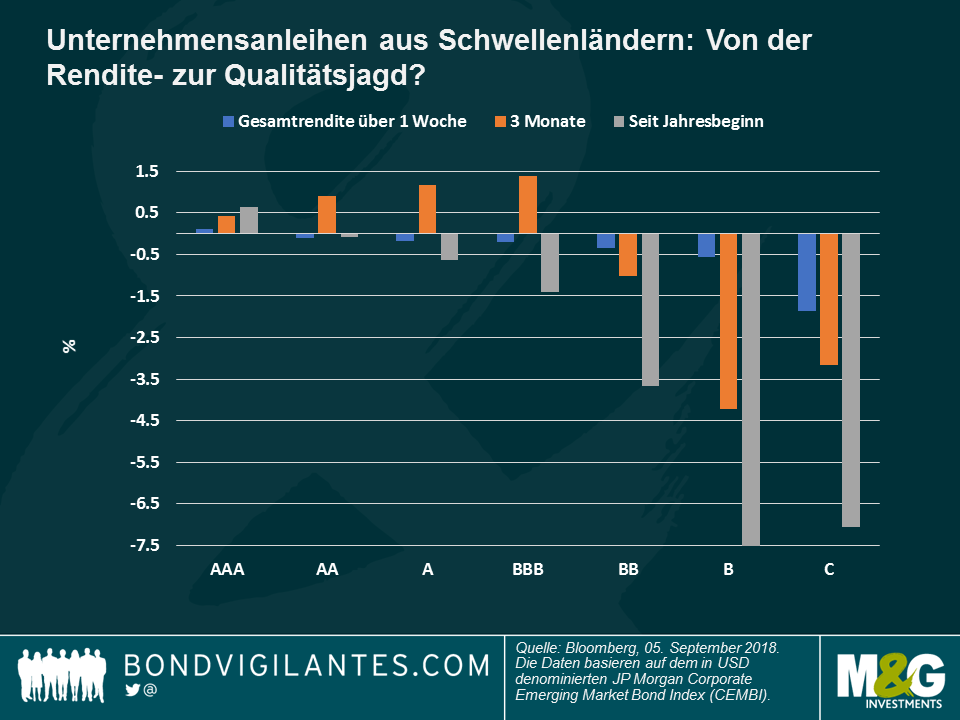

Unternehmensanleihen aus den Schwellenländern (EM) – Spitzenqualität: Nachdem Anleger auf der Suche nach Rendite in der Kapitalstruktur jahrelang weiter nach unten gewandert sind, können sie jetzt etwas antreffen, was Käufer von Kleidung schon immer gewusst haben: Qualität zahlt sich letztlich aus. Die EM-Unternehmensanleihe mit dem höchsten Rating ist eine der wenigen Überlebenden des jüngsten Ausverkaufs in den Schwellenländern: Sie erzielte eine positive Rendite über die letzten fünf Handelstage (0,1%), über drei Monate (0,4%) und seit Jahresbeginn (0,6%). Innerhalb des in USD denominierten JP Morgan Corporate EM Bond Index (CEMBI) werden die Namen mit der höchsten Bonität von asiatischen Unternehmen dominiert, vor allem von südkoreanischen Versorgern, Transportriesen aus Hongkong und Technologiefirmen aus China und den Vereinigten Arabischen Emiraten. Insgesamt haben sich kurzlaufende Anleihen dieses Jahr bislang besser entwickelt als langlaufende Papiere, da sie weniger anfällig sind für steigende Zinsen. Auch die vorhersehbareren Branchen Transport und Industrie erzielten bessere Ergebnisse. Auf regionaler Ebene bietet der Nahe Osten seit Anfang 2018 positive Gesamtrenditen, während Unternehmensanleihen aus Europa und Lateinamerika in Rückstand geraten sind. Was die einzelnen Länder betrifft, erzielten Ghana, El Salvador, Paraguay, Jordanien und der Irak dieses Jahr bisher eine Gesamtrendite von mindestens 2%. Weitere Erkenntnisse über Unternehmensanleihen aus den Schwellenländern erfahren Sie in Mario Eiseneggers Video: „Eine Geschichte aus Chile – und über andere Schwellenländer außerhalb des Radars.“

Europäische Anleihen – Viva Italia: Italienische Staatsanleihen, auch bekannt als BTPs, sind in den letzten fünf Handelstagen um 0,5% gestiegen und haben somit ihre Verluste über einen Monat auf 0,8% verringert. Die Spannungen zwischen der Regierung und der Europäischen Union hinsichtlich des Haushaltsdefizits des Landes ließen nach, nachdem die Lega, die die Hälfte der derzeitigen Koalitionsregierung ausmacht, ein Haushaltsdefizit für 2019 ins Gespräch brachte, das unter der 3%igen BIP-Grenze der Europäischen Union liegt – ein Niveau, das dem Land dabei helfen würde, seine enorme Schuldenlast von 130% des BIP zu reduzieren. Die italienischen Spreads sind gegenüber den als Benchmark geltenden deutschen Bundesanleihen auf 250 Basispunkte zurückgegangen, nachdem sie letzte Woche 289 Basispunkte erreicht hatten, das höchste Niveau seit der europäischen Schuldenkrise 2013.

Verlierer:

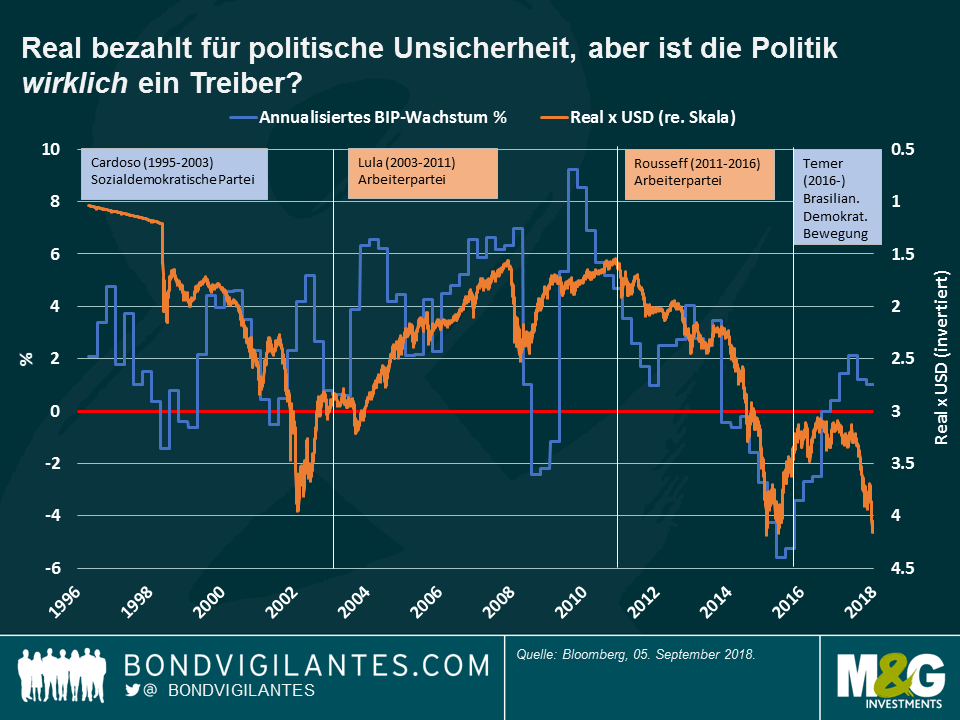

Der brasilianische Real – Der Preis der Unsicherheit: Der Real setzte seine Talfahrt über die letzten fünf Handelstage fort und erreichte am Mittwoch seinen niedrigsten Stand seit 2015. Allein in diesem Jahr hat er gegenüber dem Dollar 21% an Wert verloren. Abgesehen von dem aktuellen Einbruch der Schwellenländer leidet die Währung auch unter der Unsicherheit rund um die Parlamentswahlen im Oktober. Nicht einmal ein Gerichtsbeschluss, der dem früheren, aktuell inhaftierten Präsidenten Lula eine erneute Kandidatur untersagt, trug zur Eindämmung der Verluste bei, da sich die Anleger immer noch Sorgen machen, dass der marktfreundliche Kandidat Alckmin in den Umfragen weiterhin hinter den anderen Bewerbern zurückbleibt. Aktuell liegt der rechte Kandidat Bolsonaro mit 20% der Wahlabsichten an der Spitze. Manche Experten meinen jedoch, dass wenn die Kandidaten die erste Runde schaffen und in die zweite und letzte Runde einziehen, die führenden Kandidaten tendenziell ihre manchmal extremen Ansichten abschwächen, da sie die breite Wählerschaft der Mitte erreichen müssen. Weniger polarisierende Ansichten könnten die Unsicherheit verringern, das Risiko aber nicht: Nach einem Überschuss von 0,5 Milliarden USD im Juni ist Brasiliens Leistungsbilanz im Juli in ein Defizit von 4,4 Milliarden USD gerutscht. Auch die Industrieproduktion ging zurück, da sich die Unternehmen vor der Wahl mit Investitionen zurückhalten. Trotz der heftigen Ausschläge vor den Wahlen endeten sowohl linke als auch rechte Regierungen mit einem uneinheitlichen Wachstums- und Inflationsbild, wie unten stehende Grafik belegt. Viel Wirbel um nichts?

US-Hochzinsmarkt – größenmäßig überholt: Der US-amerikanische Hochzinsmarkt mit einem Volumen von etwa 1,2 Billionen USD ist hinter den US-amerikanischen Leverage-Loans-Markt zurückgefallen, der laut Fitch Ratings im Juni auf 1,3 Billionen USD gestiegen ist. Das geschah, weil Unternehmen die billigeren Finanzierungsmöglichkeiten des Loan-Markts ins Auge fassten, da Bankverbindlichkeiten in der Regel weniger riskant sind als Anleiheninstrumente. Anleger wurden dieses Jahr zudem durch den variablen Zinssatz an den Loan-Markt gelockt, den einige Loans aufweisen und der bei steigenden Zinsen ebenfalls steigt. Die letzte gemäßigte Rede der US-Notenbank (Fed) in Jackson Hole hat jedoch die Frage aufgeworfen, ob die Zentralbank nächstes Jahr die Zinserhöhungen stoppen wird – etwas, was den Hochzins-/Leverage-Loans-Trend wieder umkehren könnte.

Diesen Beitrag teilen: