AB: Bei „Schwäche“ Aktien nachkaufen – auch bei Multi-Asset-Strategien?

Unter normalen Umständen sind die meisten Anleger „Momentum-Jäger“ und „Liquiditätsnehmer“. Sie kaufen, wenn die Märkte gut laufen, und verkaufen, wenn es abwärts geht.

24.09.2021 | 10:11 Uhr

Aber die letzten 18 Monate waren auch in dieser Hinsicht alles andere als normal. Das Prinzip „Kaufe niedrig/Verkaufe hoch“ wurde im Jahr 2021 auf eine einzigartige Weise getestet, und die Anleger stürzen sich bei Kursrückgängen fast genauso enthusiastisch auf die Märkte wie bei Aufschwüngen.

Trend zum „Schwäche-Kauf“ jetzt doppelt so stark wie im Sieben-Jahres-Durchschnitt

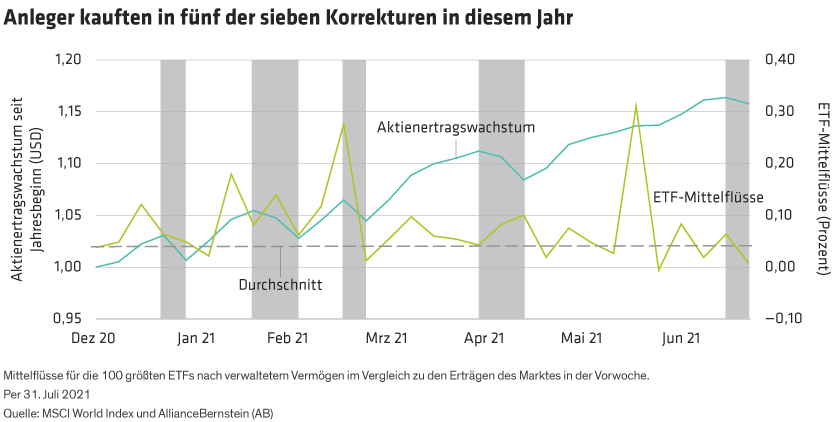

Von den sieben einwöchigen Perioden im Jahr 2021, in denen Aktien in den negativen Bereich fielen, kauften die Anleger in fünf dieser Perioden überdurchschnittlich viel, wie aus den ETF-Mittelflüssen hervorgeht (Abbildung).

Das bedeutet, dass in 71 % der Wochen, in denen der Markt rückläufig war, die Zuflüsse in börsengehandelte Fonds überdurchschnittlich hoch waren, was darauf hindeutet, dass die Anleger bei fast jeder Gelegenheit „Sonderangebote kaufen“. Im Jahr 2020 lagen die Zuflüsse in nur 11 % der Wochen mit rückläufigen Märkten über dem Durchschnitt, wobei nur in zwei der 18 Wochen mit rückläufigen Märkten überdurchschnittliche Zuflüsse verzeichnet wurden.

Dieses untypische Muster, in fallende Märkte hineinzukaufen, hat die Aktienperformance durch einen zusätzlichen „Rückhalt“ gestärkt. Die Abwärtsdynamik der Kurse wird in der Regel durch Kleinanleger angeheizt, die in schwache Märkte hinein verkaufen. Doch in letzter Zeit haben Anleger, die sich in fallende Märkte einkaufen, einen gegenteiligen Effekt erzielt – mit direkten Auswirkungen auf die Erträge, wie jüngste Studien zeigen.

Wir glauben nicht, dass dieses Phänomen robust oder dauerhaft genug ist, um zu rechtfertigen, dass bei Allokationsentscheidungen ein wesentlich größeres Gewicht auf breitere Aktienrisikosignale gelegt wird. Wir glauben sogar, dass der Trend abflauen wird, und die Zuflüsse im August deuten bereits auf eine gewisse Mäßigung hin.

Dennoch lohnt es sich aus quantitativer Neugier, die vermeintliche Schnäppchenjagd näher zu betrachten, und sei es nur als einer der vielen Faktoren und Signale, die Multi-Asset-Anleger verwenden.

Barmittel in Rekordhöhe sind die treibende Kraft

Im weltweit mit Abstand größten Aktienmarkt, den USA, sind die Fundamentaldaten der Verbraucher außergewöhnlich gut – seit Beginn der COVID-19-Pandemie wurde so viel gespart wie nie zuvor. Im März 2021 lag die persönliche Sparquote bei einem Rekordwert von 27 %. Jetzt liegt die Sparquote bei 10 % und ist damit immer noch weit überdurchschnittlich für amerikanische Verhältnisse. Darüber hinaus ist das derzeitige durchschnittliche Verhältnis von Nettovermögen zum Bruttoinlandsprodukt (BIP) mit dem Faktor 6 ebenfalls ein Rekord.

Eine Welle von Konjunkturpaketen und ein stärker als gewöhnlich ausgeprägter Drang, Schulden abzubauen und mehr zu sparen, haben zu diesem Rekordgewinn beigetragen. Diese fruchtbaren Bargeldbedingungen werden sich jedoch wahrscheinlich wieder umkehren, wenn sich die US-Konjunktur weiter erholt und die Verbraucher ihre alten Kaufgewohnheiten wieder aufnehmen.

Bis dahin dürften die Bilanzen der Verbraucher angesichts der nach wie vor vorhandenen Konjunkturimpulse und der gesunden Beschäftigungslage unabhängig von den Erträgen eine wichtige Triebfeder für die Aktienbegeisterung der Anleger bleiben.

Nicht von Einzelsignalen abhängig machen

Es lohnt sich, das „Kaufen bei Schwäche“-Phänomen zu beobachten, vor allem, wenn so viele Risiko- und Ertragsfaktoren den Erfolg eines diversifizierten Portfolios bestimmen können – allerdings nicht auf Kosten der Beobachtung anderer, aussagekräftigerer Indikatoren in den verschiedenen Anlageklassen.

Auf der Grundlage unserer Einschätzungen einer Vielzahl von Indikatoren und Fundamentaldaten bleiben unsere langfristigen Aussichten für Risikoanlagen wie Aktien trotz ihrer jüngsten gemischten Performance positiv. Wir sehen eine Weltwirtschaft, die sich allmählich wieder normalisiert, mit einem Nachholbedarf bei Verbrauchern und Unternehmen, einer robusten Gewinnsaison und einer äußerst unterstützenden Haushalts- und Geldpolitik, die eine maßvolle globale Erholung fördert. Inflationsrisiken und Kapazitätsengpässe sind zwar nicht auszuschließen, aber wahrscheinlich nur vorübergehend. Unserer Ansicht nach spricht das für eine – wenn auch bescheidene – Übergewichtung von Aktien mit einer Bevorzugung von Qualität.

Aktive Multi-Asset-Anleger sollten weiterhin ein breites Netz aus Aktien, Anleihen, Diversifizierern und Sachwerten auswerfen und bei der Anpassung ihrer Portfolios auf eine breite Palette von Signalen achten und flexibel bleiben.

Sharat Kotikalpudi ist Director für Quantitative Research für Multi-Asset Solutions und Mark Gleason ist Director für Multi-Asset Business Development bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Diesen Beitrag teilen: