Capital Group: New Perspective - eine interessante Strategie für US-Investoren

Portfoliomanager Rob Lovelace – der maßgeblichen Anteil an der Entwicklung der New Perspective Strategie in den letzten 17 Jahren hat – spricht über das aktuelle Marktumfeld und seine möglichen Auswirkungen auf die Strategie.

11.02.2019 | 10:34 Uhr

Vor drei Jahren haben wir den Capital Group New Perspective Fund (LUX) aufgelegt – im Rahmen einer Initiative mit dem Ziel, einige unserer interessantesten Strategien für US-Investoren auch Anlegern in Europa und Asien zugänglich zu machen. Das Konzept war erfolgreich: Seit der Auflegung im Oktober 2015 haben Investoren aus 19 Ländern 3,6 Milliarden US-Dollar Kapital angelegt.1 Der Luxemburger Fonds wird vom gleichen Investmentteam gemanagt wie die New Perspective Strategie in den USA. Sie hat trotz des wechselhaften Marktumfelds über vier Jahrzehnte lang überdurchschnittliche stetige Erträge erwirtschaftet.

Warum bieten Sie New Perspective jetzt auch in Europa und Asien an?

Die Strategie hat ein sehr klares Ziel, das gut zu unserem themen- statt länderorientierten Investmentkonzept passt. Angestrebt wird langfristiger Wertzuwachs durch weltweite Aktieninvestitionen. Wir glauben, dass sich unser Ansatz für Investoren in den meisten Ländern eignet.

Anders als viele andere Assetmanager teilen wir unsere Portfolios in Segmente auf, die verschiedene Portfoliomanager unabhängig voneinander steuern. Dadurch wollen wir für stetigere Erträge sorgen und die Angst vor möglichen Managerwechseln nehmen. Das soll gewährleisten, dass uns unsere Investoren langfristig treu bleiben. Weil das „Capital System“, mit dem wir unsere Portfolios managen, so einzigartig ist, legen wir großen Wert darauf, das Konzept möglichen Investoren zu erklären. Wer sich die Mühe macht, den Ansatz zu verstehen, erkennt oft dessen Stärken.

Zurzeit ist der Welthandel ein großes Thema. Ist das das erste Mal seit Einführung der New Perspective Strategie, oder gibt es Präzedenzfälle?

Seit der Auflegung im März 1973 investiert New Perspective in Unternehmen, die von Veränderungen des Welthandels sowie vom wirtschaftlichen und politischen Wandel profitieren. Dabei ist für uns entscheidend, wo ein Unternehmen geschäftlich tätig ist und nicht, wo es seinen Hauptsitz hat.

Das Ziel der Strategie ist heute so interessant wie vor 45 Jahren. Seitdem haben unsere Portfoliomanager viele Krisen des Welthandels erlebt. Schon oft war die Lage ähnlich wie heute, auch wenn die Herausforderungen und Chancen jedes Mal anders waren.

Führen Handelskriege dazu, dass Sie Ihren Schwerpunkt auf multinationalen Unternehmen überdenken?

Unabhängig von der Strategie können unsere Portfoliomanager und Analysten gezielter investieren, wenn eine gewisse Vorauswahl stattfindet – etwa durch die Konzentration auf Multinationals. Noch wichtiger als die Festlegung des Anlageuniversums ist aber der nächste Schritt: Jetzt geht es darum, durch den Investmentprozess und die Einzelwertauswahl Mehrwert zu erzielen.

Betrachten wir dazu einmal den FTSE Multinationals Index. Seit seiner Auflegung hat er den MSCI ACWI um jährlich etwa einen Prozentpunkt hinter sich gelassen, und die New Perspective Strategie war sogar noch besser. Multinationals verzeichnen meist höhere Gesamterträge. Wirklich spannend ist aber, was unsere Portfoliomanager (und die Analysten in ihrem Researchportfolio) tun, um auch den FTSE Multinationals zu schlagen.

Ein Blick auf die Zahlen zeigt, dass Multinationals keineswegs jedes Jahr vor der Benchmark lagen. Auch jetzt dürften die Zeiten für Multinationals eher schwieriger sein.

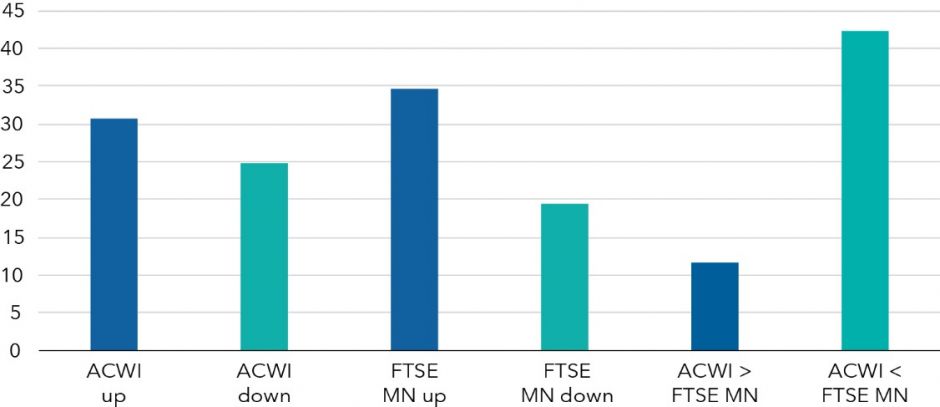

Die New Perspective Strategie

hat Mehrertrag erzielt – unabhängig

von der Wertentwicklung von Multinationals insgesamt

Durchschnittliche monatliche Mehrerträge der New Perspective Strategie2 ggü. dem MSCI ACWI3 seit Auflegung des FTSE Multinationals Index4

Die Wertentwicklung der Vergangenheit ist keine Garantie für künftige Ergebnisse. Kapitalverluste sind möglich. Ziel der Strategie ist positiver

Langfristertrag, der allerdings weder für den genannten noch für einen anderen

Zeitraum garantiert werden kann.

Wie beurteilen Sie die Handelskriege im Jahr 2018?

Die vielen parallelen Entwicklungen waren durchaus irritierend. Erstens werden Handelsvereinbarungen weltweit auf den Prüfstand gestellt. So glaube ich, dass die Neuverhandlung des Nordamerikanischen Freihandelsabkommens (NAFTA) keineswegs das Ende des Freihandels ist. Vielmehr hoffe ich – trotz des schwierigen Prozesses –, dass das United States Mexico-Canada Agreement (USMCA), das die NAFTA ersetzt, letztlich eine bessere und weitreichendere Vereinbarung sein wird.

Beim Brexit ist es ähnlich. Es handelt sich um eine Veränderung, aber Großbritannien und die Europäische Union arbeiten hart daran, dass Großbritannien die gewünschten Beschränkungen der Arbeitnehmerfreizügigkeit bekommt und sich der Schaden für die Wirtschaft möglichst in Grenzen hält. Neuverhandlungen sind wichtig, denn am Ende könnten belastbare Handelsverträge stehen.

Daten für die Abbildung vom 31. Mai 2000 (älteste erhältliche Daten) bis zum 31. Oktober 2018, in US-Dollar. Der Capital Group New Perspective Fund (LUX) (CGNP) wurde am 30. Oktober 2015 aufgelegt. Die hier gezeigten Ergebnisse sind die des Capital Group New Perspective Composite (einer Gruppe von Portfolios, die nach derselben Investmentstrategie gemanagt werden oder dasselbe Anlageziel haben). Damit wollen wir unsere Erfahrung und Kompetenz im langfristigen Management dieser Strategie zeigen. Unser Luxemburger Fonds gehört seit Anfang November 2015 zum Composite. Diese Angaben ergänzen oder präzisieren die nach GIPS® verpflichtenden oder empfohlenen Informationen, die wir Ihnen auf Wunsch zur Verfügung stellen, falls sie nicht bereits enthalten sind. GIPS ist eine Handelsmarke des CFA Institute.

Keine dieser Entwicklungen ist aber ein echter Handelskrieg. Vielmehr werden bestehende Vereinbarungen neu verhandelt. Ziel ist, auch weiterhin miteinander Handel zu treiben.

Zugleich gibt es eine Vielzahl von Problemen mit China, was sich besonders deutlich in den Erklärungen des chinesischen Präsidenten Xi Jinping zeigt. Er signalisierte einen Politikwechsel, von wirtschaftlicher Zusammenarbeit zu einem direkteren Wettbewerb. Der „Plan 2025“ zeigt sehr klar, dass China in manchen Branchen, die für andere Länder sehr wichtig sind, eine dominierende Stellung anstrebt. Der Außenhandel ist dabei nur ein kleiner Teil eines umfassenden Verhandlungspakets. Wenn sich Chinas Haltung nicht ändert, werden der

Handel mit China, aber auch generell die Beziehungen mit dem Land problematisch bleiben.

Dennoch ist der Außenhandel das zunächst wichtigste Thema, weil China viel mehr exportiert als importiert. Die USA können Zölle einführen, und irgendwann wird China darauf nicht mehr in gleicher Weise reagieren können. Doch letztlich möchten beide Länder weiter Handel miteinander treiben. Entscheidend wird sein, wie China generell mit seinen Handelspartnern umgeht.

Spannungen gibt es auch zwischen den USA und Europa. Die Probleme haben hier weniger mit dem Außenhandel und mehr mit dem Geschäftsgebaren amerikanischer Unternehmen in Europa zu tun. Dies gilt insbesondere – nach dem Brexit – für Finanzunternehmen, aber auch für Internetfirmen. Die europäischen Aufsichtsbehörden wollen dabei mitreden, wie Unternehmen in Europa Geschäfte machen. Sie regen Steuern und andere Maßnahmen an, durch die Internetfirmen dort mehr Verantwortung übernehmen, wo sie tätig sind. Weil diese Unternehmen wichtige potenzielle Anlagen der New Perspective Strategie sind, wollen wir die möglichen Folgen aufsichtsrechtlicher Änderungen genau verstehen.

Diese Beispiele zeigen, dass Handelsvereinbarungen und andere Verträge weltweit überdacht werden. Letztlich ist der Außenhandel nur ein Teil eines sehr viel größeren Themas. Zölle bestimmen die Schlagzeilen, auch weil die anderen Verhandlungsgegenstände oft so viel komplizierter sind. Dies ist nur das jüngste Kapitel in der 45-jährigen Geschichte von New Perspective.

Sorgt dies für Chancen oder für Risiken für New Perspective?

Bei jeder Veränderung gibt es Gewinner und Verlierer. Ich glaube, dass sich geschicktere Unternehmen an das neue Umfeld anpassen und zu Gewinnern werden können.

Genau deshalb investieren wir in multinationale Unternehmen. Sie sind reif und schon jetzt oft in unterschiedlichen Ländern tätig. Ob ich glaube, dass Unternehmen wie Nestlé schon jetzt über neue Außenhandelsstrategien nachdenken oder beispielsweise Inditex einen Weg finden kann, Mode auch weiterhin just in time zu liefern? Zweifellos. Firmen wie Inditex haben sich schon in den letzten Jahren angepasst. Wenn sich das Umfeld verändert, verlagern sie ihre Produktion.

In vielerlei Hinsicht dürften größere Multinationals stärker von solchen Veränderungen profitieren – denn sie haben schon viele Veränderungen erlebt

und können auf sie reagieren. Ich denke, dass dies für sie business as usual ist.

Insgesamt haben Wachstumsaktien Substanzwerte in den letzten Jahren hinter sich gelassen. Wenn man klassische Kennzahlen zugrunde legt, ist New Perspective zurzeit in Wachstumswerten übergewichtet. Wie bewerten Sie das?

Die New Perspective Strategie gab es schon, bevor die heutige Unterscheidung zwischen Growth und Value aufkam. Die Strategie hat niemals nur auf eines dieser beiden Konzepte gesetzt. Wir wollen die besten Unternehmen finden, um überdurchschnittliche Erträge für unsere Investoren zu erzielen. In den vielen Jahren, die wir mit diesem Ansatz investieren, hat sich die Portfoliostruktur bisweilen verändert. Wir wollen uns nicht durch Stilvorgaben einschränken lassen.

Wir haben auch keine Top-down-Vorgaben; das Capital SystemSM beruht letztlich auf einem Bottom-up-Konzept mit der Folge, dass sich die Anteile von Wachstums- und Substanzwerten im Zeitablauf verändern. Der Grund für solche Verschiebungen ist nicht, dass ein oder mehrere Manager bewusst so entscheiden. Wir treffen keine aktiven Stilentscheidungen, um Growth oder Value überzugewichten. Die Strategie hat ein anderes Konzept.

Wir wollen vielmehr, dass die Portfoliomanager von New Perspective die Welt aus einem anderen Blickwinkel betrachten. Wir haben sieben Portfoliomanager, von denen jeder konsequent seinen eigenen Stil verfolgt, und wir beobachten alle diese Ansätze kontinuierlich. Zurzeit gelten viele der Multinationals und Digitalunternehmen, in die wir investieren, als Wachstumswerte. Die Strategie hat sich also so verändert, dass sie aus Sicht vieler Beobachter einen Growth- Schwerpunkt hat – weil es uns gelungen ist, Chancen frühzeitig zu erkennen und dann vom Erwachsenwerden dieser wachstumsstarken Unternehmen zu profitieren.

Gerade erst wurde Andraz Razen zum Portfoliomanager der New Perspective Strategie ernannt. Wasbedeutet dies für das Team?

Razan hat einen anderen Investmentansatz als die anderen Portfoliomanager der Strategie. Er hat ein sehr konzentriertes Portfolio und trifft mutige Anlageentscheidungen. Sein Portfolio hat einen sehr niedrigen Umschlag, und er glaubt, dass er jeden Stein umdrehen muss, um die Unternehmen in seinem Portfolio wirklich zu verstehen. Auch wenn Razan eng mit unseren Analysten zusammenarbeitet, schätzt er doch den direkten Kontakt mit den Unternehmen, in die er investiert. Er trifft sich deshalb häufig mit CEOs und CFOs. Außerdem besucht er Branchenkonferenzen, um sein Wissen zu vertiefen.

Zuvor war er Analyst für Gesundheitswerte und deren Zulieferer sowie für Technologieunternehmen. Er setzt daher auch heute noch stark auf diese Branchen. Übrigens hat dieser „neue“ Portfoliomanger über 20 Jahre Investmenterfahrung, die meisten davon bei Capital.

Capital Group New Perspective Fund (LUX)

Rollierende 12-Monats-Erträge (%)

Bis Oktober 2016 -0,4

Bis Oktober 2017 27,4

Bis Oktober 2018 -0,8

Die Wertentwicklung der Vergangenheit ist keine Garantie für künftige Ergebnisse.

Nach Abzug der Gebühren und Kosten der Z-Anteile als repräsentative Anteilklasse mit einer maximalen TER von 90 Basispunkten und einer langfristigen jährlichen Managementgebühr von 75 Basispunkten. Ergebnisse in US-Dollar. Quelle: Capital Group

1 Stand 16. November 2018. Quelle: Capital Group

2 Auf Basis des Capital Group New Perspective Composite, brutto, vor Abzug von Gebühren. Geometrisch berechnete relative Erträge. Quelle: Capital Group

3 MSCI ACWI (Net Dividends Reinvested) seit dem 30. September 2011; davor MSCI World (Net Div- idends Reinvested). Quelle: MSCI

4 FTSE Multinationals Index (Total Return). Der Index enthält Unternehmen, die über 30% ihres Umsatzes außerhalb ihres Heimatmarkts erzielen. Die aktuellsten verfügbaren Daten für den FTSE Multinationals Index sind die vom 31. Mai 2000. Quelle: FTSE

Alle Informationen und Meinungen per Ende November 2018, soweit nicht anderst erwähnt. Die Aussagen einer bestimmten

Person geben deren persönliche Einschätzung wieder.

Sie

entspricht möglicherweise nicht der Meinung anderer Mitarbeiter der Capital Group oder ihrer Tochtergesellschaften. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Voll- ständigkeit und stellen keine Beratung dar. Diese Angaben dienen nur der Information. Sie sind kein Angebot,

keine Aufforder- ung und keine Empfehlung zum

Kauf oder zum Verkauf der hier erwähnten Wertpapiere.

Diesen Beitrag teilen: