Capital Group: Was hilft gegen die aktuelle Schwäche chinesischer Gesundheitsaktien?

Seit ihrem Höchststand im letzten Jahr sind Gesundheitswerte der schwächste Sektor des chinesischen Aktienmarktes. Gründe gibt es viele: die unsichere Weltlage, Konjunkturrisiken und die Innenpolitik.

06.12.2022 | 08:07 Uhr

Im Überblick

- Langfristig bleibt der Ausblick aber gut. Die Demografie spricht für eine steigende Nachfrage und höhere Gesundheitsausgaben. Hinzu kommen wichtige Reformen, die Fundamentaldaten des Sektors stärken.

- Die Branche ist aber noch nicht sehr ausgereift. Daher muss man wählerisch sein, zumal sich auf Dauer vielleicht nur wenige Unternehmen durchsetzen. Für vielversprechend halten wir Firmen, die im Land neue Medikamente entwickeln, spezielle Therapien anbieten oder dank ihrer Partnerschaften mit internationalen Pharmakonzernen auch im Ausland expandieren können.

Für chinesische Aktien war das letzte Jahr nicht einfach. Gesundheitstitel waren aber besonders schwach.

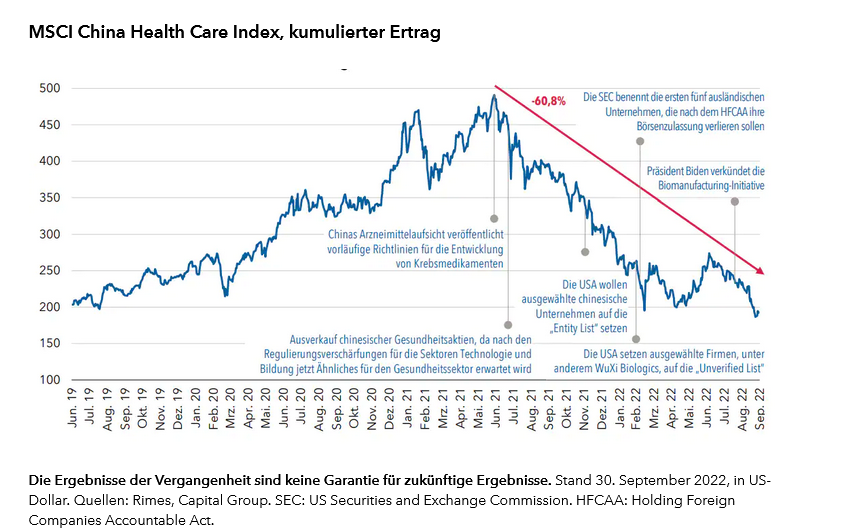

Als US-Präsident Biden seine Pläne zur Förderung des amerikanischen Biomanufacturing-Sektors vorstellte, brachen chinesische Gesundheitswerte ein. Der Kursverfall hatte aber schon Wochen vorher begonnen. Von ihrem Höchststand im Juni 2021 bis Ende September 2022 hatten sie über 60% verloren (vgl. Abbildung). Damit war Gesundheit der schwächste Sektor des chinesischen Aktienmarktes.

Dennoch bleiben viele Anleger optimistisch und sehen Chancen bei ausgewählten Titeln. In dieser Studie analysieren wir die Gründe für die Verluste und zeigen, warum wir langfristig trotz allem zuversichtlich sind. Außerdem skizzieren wir einige Faktoren, auf die Investoren bei chinesischen Gesundheitswerten achten sollten.

Gründe für den Markteinbruch

Seit Mitte 2021 scheinen chinesische Gesundheitstitel von allen Seiten unter Druck zu stehen. Auch die oft erfreulichen klinischen Tests, hohen Umsätze und guten Fundamentaldaten ändern daran nichts. Die Kursschwäche hat vor allem folgende Gründe:

1. Konjunkturrisiken und Rezessionssorgen stellen Biotechnologieunternehmen weltweit vor Finanzierungsprobleme

Nach fünf wachstumsstarken Jahren bekommen chinesische Unternehmen die Folgen der weltweiten Biotechnologieschwäche noch stärker zu spüren als Firmen aus den USA und Europa. Weltweit steigen Zinsen und Inflation, und es droht eine Rezession. In China kommen weitere Probleme hinzu, etwa die Null-COVID-Politik und der Einbruch des Immobilienmarktes. All das führt dazu, dass innovative Gesundheitsunternehmen nicht mehr so leicht an Kapital kommen können – vor allem, wenn sie gerade erst gegründet wurden und noch keine Gewinne erwirtschaften. Die Investoren fliehen in sichere Häfen und sind nicht mehr wirklich bereit, Innovationen zu finanzieren, deren Rentabilität unsicher ist. Bislang unrentable Biotechnologieunternehmen unbekannter Qualität waren daher am stärksten betroffen. Ihnen dürfte es auch weiterhin besonders schwerfallen, Kapital einzuwerben.

Das bedeutet aber auch, dass rentable und finanzstabile Biopharmaziefirmen diese Wettbewerber sehr günstig übernehmen können.

2. Sektorspezifische amerikanische Außenhandels- und Investitionsbeschränkungen, auch für die Biopharmazie

Seit Ende 2021 haben die USA insgesamt elf chinesische Biopharmazieunternehmen auf die „Entity List“, Anfang 2022 weitere 33 chinesische Firmen auf die vergleichbare „Unverified List“ gesetzt Sie alle dürfen seitdem bestimmte US-Technologien nicht mehr aus den USA exportieren, was China den Zugang zu modernster Technologie erschweren soll. Begründet wurde das mit der Unkenntnis über die Endnutzung der aus den USA exportierten Produkte. Auf der Unverified List fanden sich auch Biopharmazieunternehmen, unter anderem WuXi Biologics-Töchter in Wuxi und Shanghai.

Hinzu kamen schlechte Nachrichten zu in den USA börsennotierten chinesischen Unternehmen. Das betraf ebenfalls eine Reihe von Biotechnologiefirmen wie BeiGene, HUTCHMED und Zai Lab. 2020 trat in den USA der Holding Foreign Companies Accountable Act (HFCAA) in Kraft. Werden seine Vorgaben – wie die Zulassung regelmäßiger Kontrollen der amerikanischen Wirtschaftsprüfungsbehörde – nicht eingehalten, droht der Entzug der Börsenzulassung. Im März 2022 hat die amerikanische Börsenaufsicht einer Reihe chinesischer Biotechnologiefirmen angedroht, sie von der Börse zu nehmen. Die schärferen US-Regulierungen schadeten den Kursen einiger führender Unternehmen.

3. Chinesische Innen- und Regulierungspolitik

Neben Entwicklungen im Ausland und konjunkturellen Faktoren hat auch die chinesische Innenpolitik den Aktienkursen im Gesundheitssektor geschadet. Als die Regulierung des Internet- und des Bildungssektors verschärft wurde, schadete das auch Gesundheitsaktien. Anleger fürchten, dass Pharmaunternehmen wegen des Ziels des „Wohlstands für alle“ bei Medikamenten und anderen Gütern Preiszugeständnisse machen müssen.

Ein wichtiges Ziel der chinesischen Gesundheitspolitik sind Kostensenkungen. Der Staat fördert deshalb medizinische Innovationen und will Medikamente erschwinglicher machen. Dazu wurde eine Liste besonders wichtiger Medikamente erstellt, die zu Selbstkosten abgegeben werden sollen. In den letzten Jahren hat die Politik die Arzneimittelpreise genau unter die Lupe genommen. Für die Zukunft fürchtet man Preiskontrollen

Risikofaktoren, die vor einer Anlage zu beachten sind:

- Dieses Dokument ist weder Anlageberatung noch eine persönliche Empfehlung.

- Wert und Ertrag von Anlagen können schwanken, sodass Anleger ihr investiertes Kapital ganz oder teilweise verlieren können.

- Die Ergebnisse der Vergangenheit sind kein Hinweis auf zukünftige Ergebnisse.

- Wenn Ihre Anlagewährung gegenüber der Währung aufwertet, in der die Anlagen des Fonds denominiert sind, verliert Ihre Anlage an Wert. Dem soll mit einer Währungsabsicherung entgegengewirkt werden, aber der Erfolg der Absicherungsstrategie wird nicht garantiert.

- Anlagen in Anleihen, Emerging-Market-Titel und/oder High Yield können mit Risiken einhergehen. Die Emerging-Market-Länder sind volatil und können illiquide sein.

Natalya Zeman ist ESG-Anlagespezialistin bei Capital Group. Sie verfügt über acht Jahre Erfahrung in der Branche und ist seit fünf Jahren bei Capital Group tätig. Sie hat einen Abschluss mit First Class Honors von der Oxford University. Natalya Zeman arbeitet in New York.

Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Wert und Ertrag von Investments können schwanken, sodass Anleger ihr investiertes Kapital möglicherweise nicht oder nicht vollständig zurückerhalten. Diese Informationen sind weder Anlage-, Steuer- oder sonstige Beratung noch eine Aufforderung, irgendein Wertpapier zu kaufen oder zu verkaufen.

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Alle Angaben beziehen sich nur auf den genannten Zeitpunkt (falls nicht anders angegeben). Einige Informationen stammen möglicherweise aus externen Quellen, und die Verlässlichkeit dieser Informationen kann nicht garantiert werden.

Copyright © 2022 Capital Group. All rights reserved.

Diesen Beitrag teilen: