Hüfner: Gehen die Zentralbanken unter die Zocker?

| Gehen die Zentralbanken unter die Zocker? | |

| 07/2014 | |

| Martin Hüfner | |

| Assenagon (Website) |

Download Kommentar @ Feedback an Redaktion

Zentralbanken sollten in der Anlage ihrer Reserven der Ausbund der Vorsicht seien. Sie investieren nur in kurz- bis mittelfristige Staatspapiere, in denen sie kein Bonitäts- und nur ein geringes Kursrisiko zu haben glauben.

02.07.2014 | 11:37 Uhr

- Was wenige wissen: Zentralbanken investieren ihre Reserven nicht nur in Bonds, sondern zunehmend auch in Aktien.

- Das beseitigt eine Verzerrung auf den Kapitalmärkten und wirkt der hohen Verschuldung der Volkswirtschaften entgegen.

- Notwendig ist dabei aber eine größere Transparenz der Notenbanken.

Es gibt hier nur zwei Ausnahmen. Das eine sind die Währungsreserven. Sie sind zwangsläufig mit Wechselkursrisiken verbunden. Da kann man nichts ändern. Das zweite sind die Goldbestände. Gold gilt zwar gemeinhin als solide und wertbeständig. Tatsächlich ist es als Edelmetall jedoch so volatil und schwer einschätzbar wie wenige andere Anlagen. Hier zocken auch Zentralbanker.

Jetzt kommt aber noch etwas anderes hinzu. Wie sich herausstellt, kaufen die Zentralbanken inzwischen auch Aktien. Nach einer Studie der Bank HSBC besitzen bereits mehr als ein Drittel der Notenbanken Aktien beziehungsweise planen, in den nächsten fünf Jahren welche zu erwerben. Der Prozentsatz ist im letzten Jahr deutlich gestiegen. Das hatte ich so nicht erwartet.

Zu diesen Instituten gehören keineswegs nur kleine und unbedeutende Notenbanken. Die Schweizer Nationalbank hält beispielsweise 15 % ihrer Reserven in Aktien. Das macht einen Betrag von über USD 70 Mrd. aus. Die Banca d'Italia legt 6 % ihres Euro-Portfolios in Aktien an. Die Niederlande sind seit langem auf den Aktienmärkten präsent. Ebenso Dänemark. Hong Kong kaufte in der Asienkrise 1998 Aktien für rund USD 15 Mrd., um die Märkte zu stabilisieren. Es verkaufte sie später mit Gewinn.

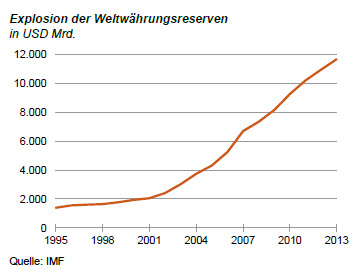

Die britische Denkfabrik OMFIF (Official Monetary and Financial Institutions Forum), die die Diskussion in den letzten Wochen mit einer eigenen Studie angestoßen hat, zieht daraus den Schluss, dass die Zentralbanken jetzt nicht nur durch ihre Geldpolitik, sondern auch durch ihre Anlagepolitik zu einer treibenden Kraft auf den Kapitalmärkten geworden sind. Die gesamten anlagefähigen Reserven der Notenbanken schätzt OMFIF auf USD 13.200 Mrd. Das entspricht einem Drittel (!) der Marktkapitalisierung der Aktienmärkte der Welt. Die Grafik zeigt, wie dynamisch sich allein die Währungsreserven in den letzten fünfzehn Jahren entwickelt haben. Das ist ein riesiges Anlagepotenzial.

Wie ist diese Entwicklung zu beurteilen? Wie überall gibt es Argumente dafür und dagegen. Auf der einen Seite besteht die Gefahr von Zielkonflikten. Die Notenbanken sind nicht dafür da, Gewinne zu erwirtschaften. Sie sol-len für Preisstabilität sorgen. Aktienengagements könnten zudem dem Renommee der Notenbanken schaden. Wenn sie bei ihren Investments schief liegen, mag mancher auch an ihrer geldpolitischen Kompetenz zweifeln. Schließlich haben sie gegenüber anderen Anlegern Insider-Wissen. Man braucht also "Chinese Walls" zwischen denen, die Geldpolitik machen und denen die Gelder anlegen.

Auf der anderen Seite wird dadurch eine neue große Anlegergruppe für den Markt erschlossen. Das hilft den Kursen. Der Markt wird breiter und stabiler. Die Reserven der Zentralbanken werden rentabler angelegt. Laut OMFIF haben die Notenbanken der Welt durch die ineffiziente Anlagepolitik bisher auf Einnahmen in Höhe von USD 200 bis 250 Mrd. verzichtet.

Das wichtigste Argument liegt jedoch woanders. Die einseitige Anlage der Notenbankreserven verzerrt die Kapitalmärkte. Sie begünstigt Bonds – vor allem Staatsanleihen – und benachteiligt Aktien, also die Realwirtschaft. Die Zinsen sind zu niedrig, die Kosten des Eigenkapitals zu hoch. Das fördert die Verschuldung vor allem des Staates, aber auch der Privatwirtschaft. Wir sollten uns nicht über die zu hohe Verschuldung beschweren, wenn wir sie durch die Anlagepolitik der Notenbanken ausdrücklich fördern.

Umgekehrt bekommen die Unternehmen relativ weniger Mittel, die zudem noch teurer sind. Das bremst Wachstum und Arbeitsplätze. Es fällt insbesondere in einer Zeit ins Gewicht, in der die Notenbanken nicht mit zu hoher Inflation zu kämpfen haben, sondern mit zu geringer Expansion der Wirtschaft.

Manche sagen, Zentralbanken müssten in Bonds investieren, weil sie weniger riskant sind. Das gilt nach den Turbulenzen der vergangenen Jahre nicht mehr. Es gibt keine risikolosen Anleihen mehr. Umgekehrt sind Aktienanlagen nicht so riskant wie oft behauptet. Man muss das Portfolio nur auf Unternehmen mit guter Finanzierung, einem vernünftigen Geschäftsmodell und ordentlicher Dividende beschränken. Man muss auf eine Diversifizierung der Risiken achten und man muss sich klug gegen Kursschwankungen absichern.

Eines ist freilich wichtig, wenn Notenbanken ihre Reserven auch in Aktien anlegen. Das ganze muss transparent sein. Sonst haben die Notenbanken als Großinvestor einen Wettbewerbsvorteil. Offenheit und Transparenz gehören freilich bisher nicht zu den Stärken der Notenbanken.

Für den Anleger ist ein größeres Engagement der Notenbanken auf den Aktienmärkten natürlich eine gute Nachricht. Es kommt mehr Geld auf den Markt. Es gibt einen neuen risikoaversen Investor, der Stabilität in den Markt bringt. Vielleicht würde dann auch mancher Bonds-Investor seine bisherige Abneigung gegen Dividendentitel überdenken. Last but not least ist es gesamtwirtschaftlich nicht von Nachteil, wenn die Notenbanken auch in ihrem Denken näher an den Markt rücken. Es verringert die Gefahr von Turbulenzen gerade in Zeiten geldpolitischen Umsteuerns.

_280x158_56-18621260-5fe07790@280w.jpg)

Diesen Beitrag teilen: