Metzler: Wie stabil ist der Aufschwung in den USA?

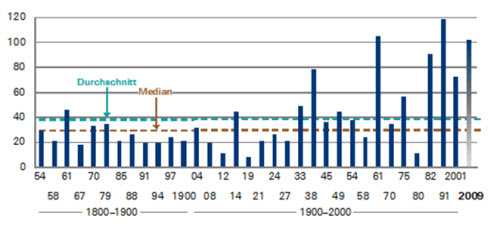

Der Wirtschaftsaufschwung in den USA überschritt im Oktober die Dauer von 100 Monaten. Damit befinden sich die USA im drittlängsten Aufschwung seit 1854. Über den gesamten Zeitraum von 1854 bis heute dauerte ein Aufschwung im Durchschnitt nur 40 Monate.

24.11.2017 | 16:33 Uhr

Der aktuelle Aufschwung in den USA zählt jetzt schon zu den drei längsten der Geschichte Dauer von Wirtschaftsaufschwüngen in den USA in Monaten

Quellen: Deutsche Bank, NBER

Die spannende Frage ist nunmehr, ob daraus erhöhte Rezessionsrisiken abzuleiten sind. Ein Blick auf die aktuelle Datenlage scheint dies zu verneinen. So weist der Trend bei Neubauverkäufen anhaltend nach oben (Montag), das Konsumentenvertrauen (Dienstag) bewegt sich auf dem höchsten Stand seit 2000, die Konsumausgaben (Donnerstag) steigen dynamisch, und der ISM-Index (Freitag) liegt auf einem hohen Niveau.

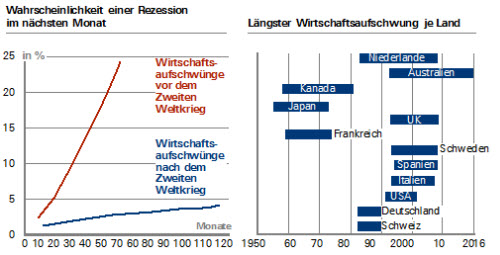

Die Federal Reserve von San Francisco hat das Thema grundsätzlicher unter die Lupe genommen: Sie zeigte anhand eines statistischen Modells, dass vor dem Zweiten Weltkrieg tatsächlich die Rezessionswahrscheinlichkeit mit der Länge des Aufschwungs zunahm.

Seit dem Zweiten Weltkrieg sei das jedoch nicht mehr zu beobachten. Die Autoren der Studie vermuten, dass eine aktivere Geld- und Fiskalpolitik die Ursache dafür sein könnte.

Kein Zusammenhang zwischen Aufschwungsdauer und Rezessionsrisiko

Quellen: Federal Reserve of San Francisco, Economic Cycle Research Institute; The Economist

Auch im internationalen Vergleich scheint diese Aussage Bestand zu haben. So war Holland lange Rekordhalter mit einem Aufschwung von 1982 bis 2008 – das heißt, über diesen gesamten Zeitraum gab es keine zwei aufeinanderfolgenden Quartale mit negativem Wirtschaftswachstum. Die Niederlande wurden interessanterweise kürzlich von Australien abgelöst, wo der Aufschwung seit 1991 ununterbrochen andauert.

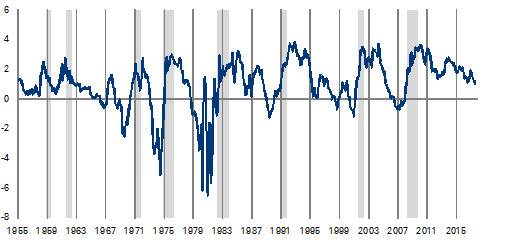

Darüber hinaus signalisieren traditionelle Frühindikatoren einer Rezession derzeit nur geringe Risiken. Einer der zuverlässigsten Frühindikatoren ist die Steilheit der Renditestrukturkurve. Mit Ausnahme der 1950er-Jahre war die Renditestrukturkurve in den USA jeweils schon Monate vor einer Rezession invers – der Leitzins war also höher als die Rendite der zehnjährigen Staatsanleihe. Im Endeffekt bedeutet eine inverse Renditestrukturkurve, dass die Fed den Leitzins über den langfristigen Gleichgewichtszins (approximiert durch die Rendite zehnjähriger Staatsanleihen) angehoben hat und damit stark auf die geldpolitische Bremse tritt. Sollte die Rendite zehnjähriger US-Treasuries auf aktuellen Niveaus verharren, würde die Renditestrukturkurve erst bei einem Leitzins von über 2,5 % invers werden.

Derzeit gibt es jedoch wenig Anzeichen dafür, dass die Fed tatsächlich so weit gehen möchte – ganz im Gegenteil diskutierte der Offenmarktausschuss zuletzt sogar, die für 2018 angestrebten Leitzinserhöhungen aufgrund der schwachen Inflationsdynamik zu hinterfragen.

US-Renditestrukturkurve signalisiert keine Rezession

Renditedifferenz zwischen zehnjährigen US-Treasuries und der Federal Funds Rate in %-Punkten

Quellen: Thomson Reuters Datastream, Metzler

Europa und Japan folgen den USA

Die Aufschwünge in Europa und Japan haben deutlich später als der US-Aufschwung begonnen, sodass beide Regionen noch Nachholbedarf haben. Vor diesem Hintergrund scheinen beide Regionen auch am stärksten vom globalen synchronen Aufschwung zu profitieren. Dass die Wachstumsdynamik in Europa hoch ist, dürfte unter anderem ein neues zyklisches Hoch beim Wirtschaftsvertrauen (Mittwoch) sowie beim Einkaufsmanagerindex (Freitag) zeigen. Auch ein neuer zyklischer Tiefstand bei der Arbeitslosenquote (Donnerstag) und eine weitere Erholung der Kreditvergabe (Dienstag) dürften für eine ungebrochene Dynamik sprechen. Hingegen erwarten wir, dass die Inflation in der Eurozone (Donnerstag) im Widerstreit zwischen zyklischem Preisdruck und struktureller Disinflation nur langsam gestiegen ist.

Auch die japanische Volkswirtschaft dürfte dynamisch gewachsen sein – wir erwarten positive Daten zur Industrieproduktion (Donnerstag) sowie zum Arbeitsmarkt (Freitag) bei gleichzeitig nur sehr langsam steigender Inflation (Freitag).

China: Turbulenzen bei Unternehmensanleihen

In dieser Woche entwickelte sich der Unternehmensanleihemarkt in China turbulent. Der Hintergrund könnten regulatorische Maßnahmen sein, die die Kreditvergabe erschweren und einen Abbau der Verschuldung zum Ziel haben. Derzeit ist es noch sehr schwer einzuschätzen, inwieweit Konjunkturrisiken damit verbunden sind. Ein erster Hinweis könnte von den Einkaufsmanagerindizes (Donnerstag und Freitag) kommen.

Diesen Beitrag teilen: