Greiff AG: PARAGON UI im Spannungsfeld der Märkte

Erfahren Sie hier, ob der PARAGON UI dem erhöhten Volatilitätsumfeld aufgrund des Corona-Virus standhalten kann.

10.03.2020 | 08:55 Uhr

In einem Umfeld „explodierender“ Volatilitäten und innerhalb kürzester Zeit stark fallenden Aktienmärkten musste der PARAGON UI Fonds -5,58% (AK S), -5,60% (AK I/F) bzw. -5,64% (AK R) Verlust hinnehmen.

Die zunehmende Ausbreitung des Corona-Virus über China hinaus, hat die Finanzmärkte gegen Ende des Berichtszeitraums zu den heftigsten Reaktionen seit der Finanzkrise im Jahr 2008 getrieben. Die Gesundheitskrise ist eine Wirtschaftskrise geworden. Von den bisherigen Stabilitätsankern der Aktienmärkte – stetige Konjunkturentwicklung und Nullzinsen – droht der Konjunkturteil wegzubrechen. Die Folge ist eine Flucht aus Aktien und zunehmend auch Corporates, hinein in Anleihen, insbesondere US-Treasuries – und Gold. Diese Ängste sind nicht unbegründet. Wenngleich die wirtschaftlichen Einschränkungen durch das Corona-Virus in China langsam wieder zurückgehen und die Wirtschaft allmählich wieder zu höheren Auslastungsgraden findet, ist der Weg zur Normalität noch weit.

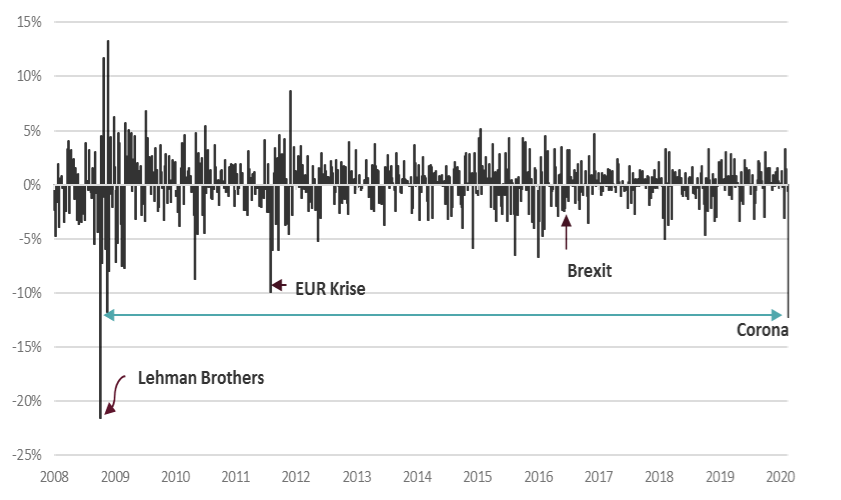

Grafik 1: wöchentliche Veränderung des STOXX Europe 600

Die PARAGON-Strategie erlitt im Februar ihren bis dato größten Drawdown. Nachdem die Aktienmärkte gegen Mitte des Monats noch neue Allzeithochs erklommen hatten, korrigierten diese zum Februar-Verfall bereits wieder, was zu keinen nennenswerten Gewinnen für die PARAGON-Strategie führte. Danach fand die „Corona-Crashwoche“ statt. Die nach dem Verfall am 21.02.2020 neu aufgebauten Positionen produzierten bereits in der Startwoche heftige Verluste und mussten mehrmals weggerollt werden. Aufgrund der langen Restlaufzeit bestand in der Anfangswoche das größte Vega-Risiko. Die explodierenden Volatilitäten in Verbindung mit der starken Invertierung der Laufzeitenkurve waren für den Großteil der Verluste verantwortlich. Die häufigen Overnight-Gaps von 3-4% taten ihr übriges. Das Delta-Hedging funktionierte nicht wie in gewohntem Maße.

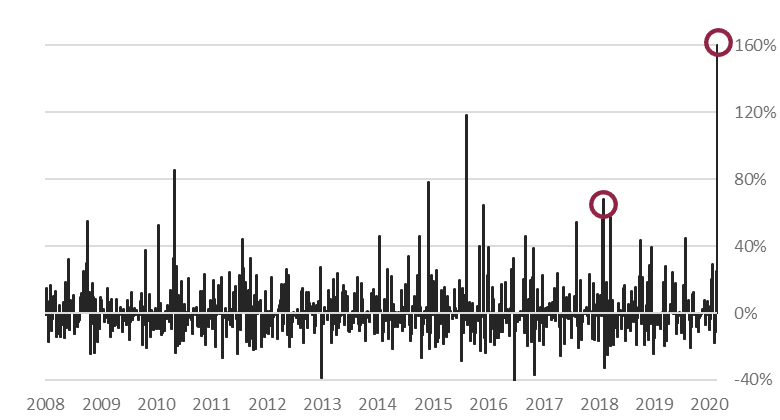

Grafik 2: wöchentliche Veränderung des VIX Index

Der Übergang von einem Niedrigvolatilitätsumfeld in ein erhöhtes Volatilitätsumfeld ist für Short-Vol-Strategien meist schmerzhaft und mit höheren Drawdowns verbunden. Obwohl die PARAGON-Strategie deutlich stärker von einem anschließend höheren Volatilitätsumfeld profitiert, gilt es zunächst, den Übergang mit möglichst geringem Schaden zu überstehen. Der Fokus liegt dabei auf dem großen Verfall im März. Je nach Pfadverlauf ist eine teilweise Recovery möglich. Danach erfolgt der Positionsaufbau in gewohnter Weise auf höheren Volatilitätsniveaus, was zu einer höheren laufenden Rendite führt. Die restlichen weggerollten Positionen werden die verlorene Rendite über die kommenden Monate je nach Aktienmarktverlauf zurückbringen.

Sie haben noch keinen Monatsbericht abonniert?

Mehr Informationen zum PARAGON UI erhalten Sie hier:

Diesen Beitrag teilen: