ETF Securities: Die Gefährliche Sorglosigkeit der Anleger

Dem Index für Marktvolatilität fehlt es an jeglicher Angst. Blickt man auf die aktuelle Weltlage mit ihrer politischen Instabilität, tragen die Investoren eine Sorglosigkeit zur Schau, die Grund zur Besorgnis gibt. Die Aktienbewertungen sind ungewöhnlich hoch korreliert. Anleger befinden sich in einer prekären Lage.

23.06.2017 | 08:59 Uhr

Laut Volatilitätsindex VIX fehlt es im Markt gegenwärtig an jeglicher Angst. Abgesehen von gelegentlichen Spitzen nimmt der Volatilitäts-index in diesem Jahr einen ungewöhnlich tiefen Verlauf. Im Jahresdurchschnitt lag er seit 1991 nur in 5 Prozent der Jahre so niedrig, den aktuellen Stand erreichte er sogar nur in 1 Prozent der Fälle. Das diesjährige Tief bei 9,75 war ferner der historisch fünfttiefste Stand, zuletzt erreicht Ende 1993. Blickt man aber auf die aktuelle Weltlage mit ihrer politischen Instabilität, tragen die Anleger unseres Erachtens eine Sorglosigkeit zur Schau, die Grund zur Besorgnis gibt.

Die jüngsten Spitzen des VIX unterstreichen, dass Anleger, die den VIX shorten, durchaus Opfer ihrer Sorglosigkeit werden können. Ein gutes Beispiel hierfür ist der Anstieg am 17. Mai. Über Nacht explodierte der VIX von 10,6 um 46 Prozent auf 15,6. Grund waren Enthüllungen, dass Präsident Trump den ehemaligen FBI-Direktor Comey aufgefordert habe, die Untersuchungen über die russische Einmischung in den US-Wahlkampf einzustellen.An der Oberfläche lässt der niedrige VIX vermuten, dass die Wahr¬nehmung der künftigen Volatilität mit einer optimis¬ti-schen Einstellung einhergeht. Unseres Erachtens aber unter-treibt der VIX das Risiko. Ein Blick auf unser VIX-Modell zeigt, dass der Index immer mehr vom Modellbefund ab¬weicht. Der VIX sollte dem Modell zufolge, in das der Global Financial Stress Index und der US Economic Policy Uncertainty Index eingehen (s. VIX und Steuersenkungen wiegen Aktienanleger in trügerischer Sicherheit), eher bei 15 stehen, statt wie aktuell bei 10,6. Der Markt müsste also ein wesentlich höheres Risiko sehen. Das Absurde daran ist, dass diese Lücke zum Teil eine Folge der Instabilität auf Makroebene ist. Der marktbreite Anstieg des S&P 500 verschleiert die ungewöhn¬lich hohe Korrelation zwischen Marktsektoren und Einzelaktien. Aber sie erklärt nicht, warum der VIX von unserem Modell abweicht, da es sich hierbei um ein neueres Phänomen handelt.

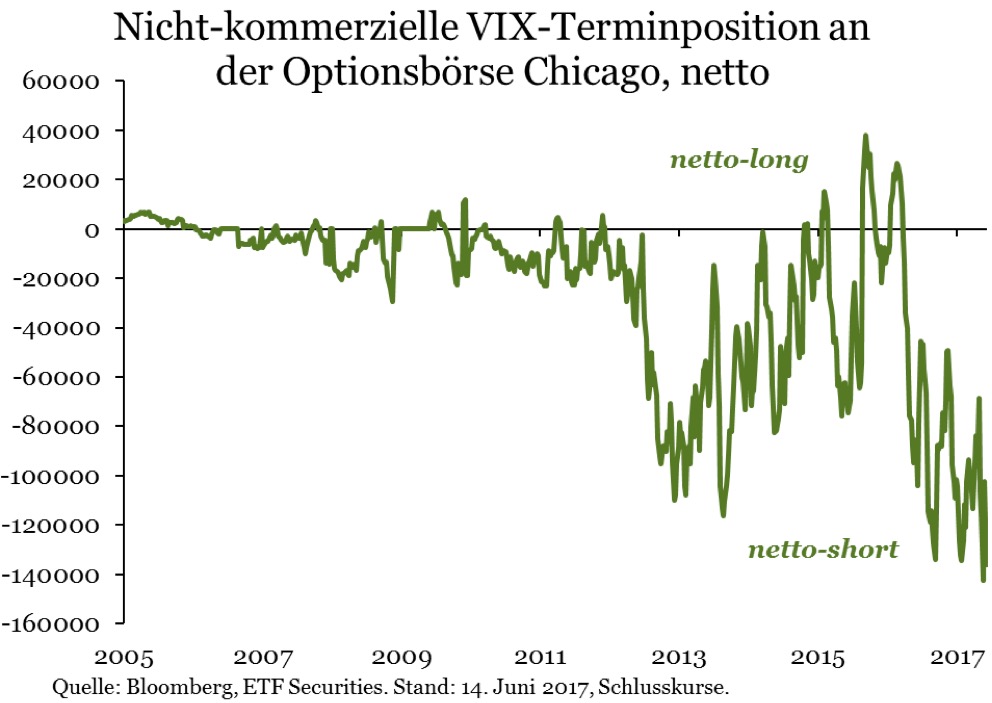

Der heikle Trend entstand 2013 in der Gruppe der „Shorties“. Wahrscheinlich drückten sie den VIX, als sie in den Jahren der lockeren Geldpolitik Renditen jagten. Entlang der steilen Terminkurve ließ sich nämlich mit VIX-Shorts Geld verdienen.

Laut CFTC werden derzeit Short-Positionen in Rekordhöhe gehalten – in dreifacher Standardabweichung von der historischen Spanne (relativ zu Long-Positionen). Die Shorts auf den VIX sind überlaufen.

Wir fragen uns, wie lange dies angesichts des niedrigen VIX gut gehen kann. Wir machen uns ferner Sorgen über den Schaden, der eine Auflösung dieser Position anrichten würde. Zum Beispiel könnte es zu einem Short-Squeeze und im Zuge der steigenden Volatilität zu einem Abverkauf der Risikowerte kommen. Das Timing eines möglichen Stimmungs-umschwungs ist allerdings schwierig, auch wenn VIX-Shorts mit jedem Zinsschritt der Fed an Attraktivität einbüßen, da die Renditen anderer Vermögenswerte mit steigenden Zinsen zunehmen. Umgekehrt könnte auch eine unerwartet starke Bewegung des Aktienmarkts oder ein bedeutendes politisches Ereignis eine Auflösung der Short-Position zur Folge haben.

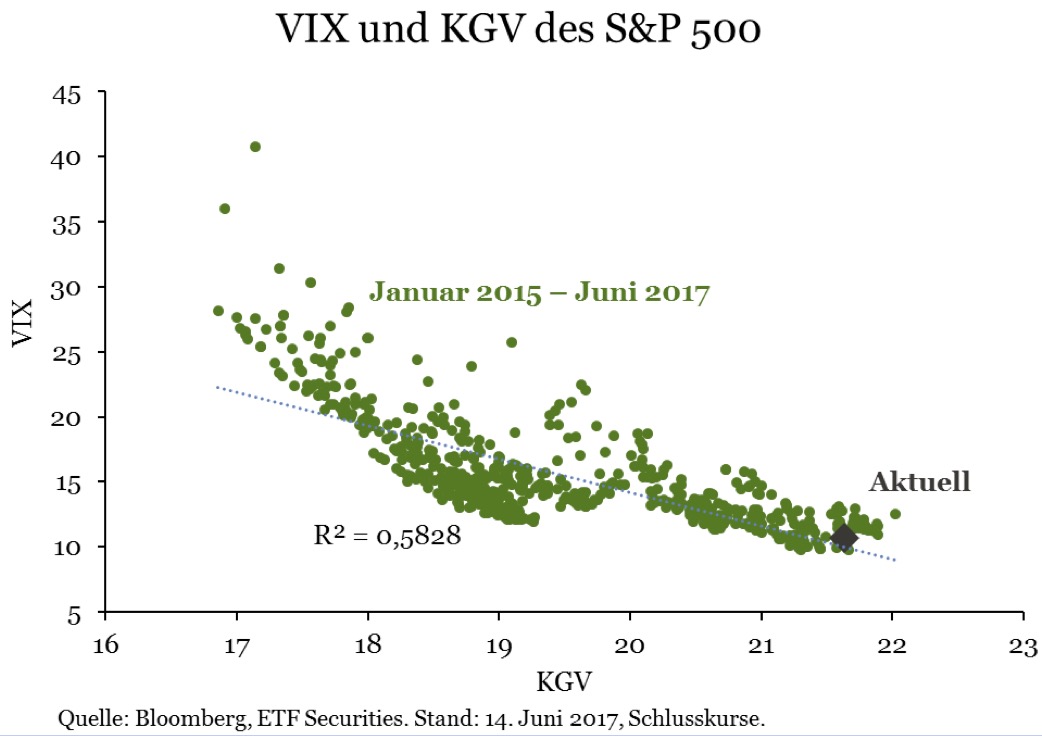

Auf der anderen Seite dieses Geschäfts stehen Anleger, die die Rekordtiefs des VIX als Chance für den Kauf einer Long-Position sehen, da sie einen Anstieg der Volatilität befürchten. Wie an ausgewählten ETFs sichtbar wird, haben die ausstehende Anteile von Short-VIX-ETFs abgenommen, während die ausstehenden Anteile von Long-VIX-ETFs deutlich zunahmen. Dieser Trend kam nicht lange nach der ersten Zinsanhebung der Fed im Dezember 2015 auf. Das Problem von Long-VIX-Produkten besteht in der mangelhaften Indexnachbildung. Die steile Terminstruktur bewirkt, dass ihnen beim Rollen von einem zum nächsten Kontrakt Kosten entstehen, die im Laufe der Zeit die relative Performance erodieren lassen.Das niedrige VIX-Maß hat Implikationen für den Aktienmarkt. Aus historischer Sicht besteht zwischen VIX und KGV in den USA keine enge Beziehung. Die Regression zwischen beiden Faktoren betrug seit 1990 lediglich R2=0,1. In den letzten zwei Jahren jedoch zog das R2 auf 0,58 an, was für eine weitaus stärkere Korrelation zwischen dem VIX und den KGVs spricht.

Besorgniserregend daran ist das Folgende: Je weiter der VIX fällt, desto höher steigen die Aktienbewertungen. Anleger kaufen also Aktien wegen ihrer niedrigen Volatilität und zahlen gerne höhere Bewertungen. Da der VIX das Risiko unseres Erachtens untertreibt, befinden sich Aktienanleger in einer prekären Lage.Wir sind kurz gesagt der Ansicht, dass die Aktienanleger sorglos werden und die Bewertungen zu hoch sind, nun da die Margen unter Druck geraten. Zugleich ist es möglich, dass die versprochene Senkung der Körperschaft¬steuer nicht in diesem Jahr kommt. Ferner wiegt sich so mancher Aktienanleger in trügerischer Sicherheit. Die Aktien¬märkte sind daher für einen Abverkauf anfällig, wenn die Zinsen weiter steigen und die US-Regierung auf politischer Ebene nicht für Klarheit sorgt.

Diesen Beitrag teilen: