Finreon und St.Galler Kantonalbank Deutschland: Systematische Anlagekonzepte für konkrete Kundenbedürfnisse

Julian Wössner von Finreon stellt auf der TiAM-Investmentkonferenz mit dem Finreon SGKB Tail Risk Control (World) ESG und dem Finreon SGKB Carbon Focus zwei innovative Produkte vor, die Rendite mit Nachhaltigkeit verbinden.

17.10.2023 | 11:20 Uhr von «Peter Gewalt»

Zum Auftakt der TiAM Investmentkonferenz am Alpsee beleuchtet Julian Wössner von Finreon die Entstehungsgeschichte seines Hauses, das in Deutschland noch nicht allen Investoren bekannt ist. „Finreon entstand 2009 als Spin-Off der Universität St.Gallen und versteht sich als Think-Tank für die Entwicklung von innovativen Asset Management-Lösungen.“, sagt Wössner. „Dabei setzt Finreon die neuesten Erkenntnisse der Finanzmarktforschung gezielt und professionell in Investmentstrategien um.“ Somit fungiere Finreon als Brückenbauer zwischen Theorie und der Praxis. Eine wichtige und langjährige Partnerin sei dabei die St.Galler Kantonalbank Deutschland AG, mit der Finreon bereits diverse innovative Anlagelösungen umgesetzt habe.

Wössner zeigt dies in seinem Vortrag anhand von zwei Fondslösungen auf, welche die beiden Häuser gemeinsam entwickelt haben und mit denen sich Anleger gerade in einem Umfeld steigender Risiken und wachsender Sensibilität für ESG-Themen sehr gut positionieren können. Da ist zunächst der Mischfonds Finreon SGKB Tail Risk Control (World) ESG. Der Fonds verwaltet das in ihn investierte Anlegerkapital so, dass insbesondere die Risiken sogenannter Tail Events deutlich reduziert werden. Gemeint sind damit massive Kursabstürze in Finanzkrisen, wie etwa nach dem Platzen der Dotcom-Blase oder der Bankenkrise 2007/2008. „Durch den Substanzverlust der Assets erzeugen Tail Events einen doppelten Schaden“, berichtet Wössner. „Denn Tail Events zerstören nicht nur die Rendite, sondern auch das Kapital, mit dem künftige Renditen erwirtschaftet werden.“ Durch das Platzen der Dotcom-Blase etwa sei der S&P 500 in nur 2,5 Jahren um 50 Prozent eingebrochen, so Wössner. „Und um dieses Tail Event zu kompensieren, brauchte es einen Anstieg um 100 Prozent in den folgenden 4,5 Jahren.“

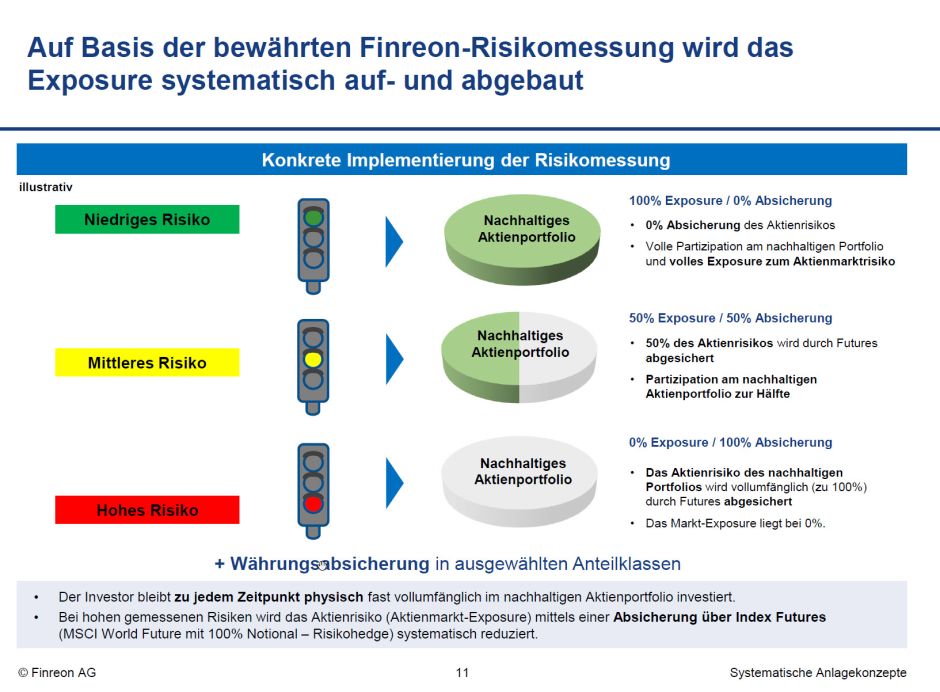

Um zu vermeiden, dass Anleger in solchen Szenarien unnötig hohe Buchverluste generieren, setze Finreon auf eine selbst entwickelte Risikomessung. Der Finreon Tail Risk Indikator (TRI) messe systematisch und auf täglicher Basis das Risiko für Tail Events. Eine Risikoampel zeige an, ob sich der Markt in einer ruhigen Phase (grün) oder in einer turbulenten Phase (rot) befinde. Je nach Einschätzung des Risikos werde das Aktienportfolio des Fonds mithilfe von Index Futures abgesichert. Der Investor bleibe somit zu jedem Zeitpunkt physisch fast vollumfänglich im nachhaltigen Aktienportfolio investiert, so Wössner. Doch das System verspreche nicht nur eine Reduktion der Extremrisiken durch konsequente Absicherung in Hochrisikophasen, sondern auch eine erhöhte Partizipation an Bullenmärkten durch volle Investition in Zeiten normaler Schwankungen.

Wie wichtig eine Steuerung in turbulenten Marktzeiten sein kann, beweise der Bärenmark von 2022. Dieser sei in historischer Perspektive zwar nicht so dramatisch wie andere Crashs gewesen, aber „die Erholung seit November 2022 hat gezeigt, dass die Bereitschaft zum Wiedereinstieg sichergestellt sein muss“, erklärt Wössner. „Das aktive Risikomanagement schützt einerseits vor den ganz großen Einbrüchen und erleichtert andererseits den passenden Wiedereinstieg.“ Somit erhöhe Finreon Tail Risk Control durch Kombination einer durchschnittlich höheren Aktienquote mit einer konsequenten Absicherung bei hohen Risiken eine Outperformance bei gleichzeitig reduzierten Extremrisiken.Dass dabei großen Wert auf das

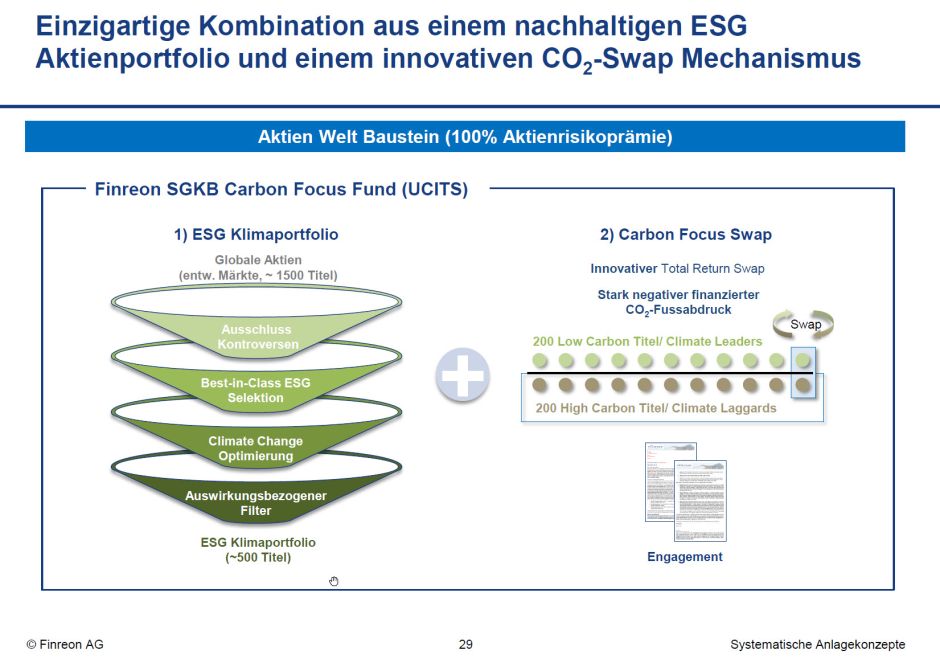

Thema ESG gelegt wird, ist für Wössner selbstverständlich. Mit dem Fonds Finreon SGKB Carbon Focus geht Finreon noch einen deutlichen Schritt weiter- mit einem

klaren Ziel: „Mit unserem Fonds wollen wir einen Übergang zu einer CO₂- freien

Wirtschaft fördern.“ Hierfür werde mithilfe von Derivaten ein Portfolio

aufgebaut, das unter dem Strich einen negativen CO₂-Fußabdruck aufweist. Zu

Beginn des Portfolioaufbaus würden Unternehmen ausgeschlossen, die gegen

bestimmte ethische Grundsätze verstoßen. Zudem würden in weiteren Schritten

Unternehmen mit hohem ESG-Rating innerhalb ihres Sektors herausgefiltert und

klimafreundliche Titel mittels quantitativer Portfoliokonstruktion

übergewichtet. Auf diese Weise soll eine umfassende Nachhaltigkeit sowie eine

hohe Diversifikation des Basisportfolios sichergestellt werden.

Das etwa 400 Titel umfassende-Klima-Basisportfolio werde dann mit einem innovativen Carbon-Focus-Swap ergänzt, so Wössner. Hierfür würden die Aktien von 200 Unternehmen mit klimafreundlicher Umweltbilanz gekauft und Aktien von 200 Unternehmen mit hohen CO₂-Emissionen verkauft. „So bauen wir ein Best-in-Class auf der Long-Seite und ein Worst-in-Class auf der Short-Seite auf“, erklärt Wössner. Um zu vermeiden, dass dies zu großen Abweichungen in der Sektorallokation im Carbon-Focus-Swap gegenüber der Benchmark führe, würden aus jedem einzelnen Branchensektor die Climate Leaders und Climate Laggards ausgewählt. Außerdem werde durch den patentierten Optimierungsalgorithmus eine geringe Schwankung innerhalb des Portfolios erzielt.

Weiterer Vorteil dieses Ansatzes: Auf die „braunen“ Unternehmen werde gleich in dreifacher Hinsicht positiven Einfluss genommen. Durch Druck über die Portfolioallokation und über öffentliche Kommunikation, aber auch durch das direkte Engagement von Finreon. So würden die Unternehmen proaktiv informiert, dass sie aufgrund ihrer hohen CO₂-Emissionen verkauft würden. Ziel sei es, ihnen die Gründe sowie Entscheidungsbasis für ihre negative Positionierung darzulegen, um den Transitionsprozess der Unternehmen weiter voranzutreiben. Dabei hoffe Finreon auf Lerneffekte bei den Unternehmen, damit sie verstünden, welche Nachhaltigkeitskriterien sie gegenüber der Konkurrenz innerhalb ihres Sektors verbessern müssen.

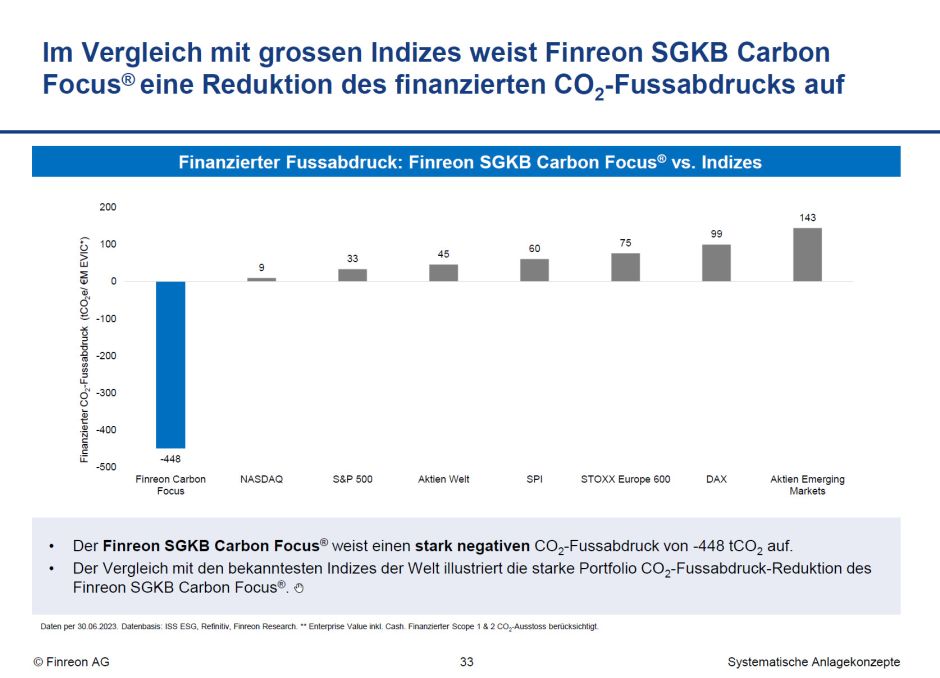

Am Ende dieses Investmentprozesses stehe das Nachhaltigkeits-Portfolio des Finreon SGKB Carbon Focus, das aktuell einen stark CO₂ -Fußabdruck von minus 448 Tonnen aufweise. Der CO₂-Abdruck eines herkömmlichen globalen Aktienfonds komme hingegen auf plus 45 Tonnen CO₂. Im Fonds wären somit diejenigen Unternehmen übergewichtet, die vom Übergang in eine Co2-neutrale Wirtschaft besonders profitieren und deshalb langfristig eine bessere Performance liefern würden. Im Gegenzug wären die Titel untergewichtet, die von diesen Veränderungen am stärksten negativ betroffen wären. Am Ende seines Vortrages betonte Wössner, dass der Fonds als Basisportfolio oder als flexibler Baustein zur Neutralisierung des vorhandenen CO₂-Exposure fungieren könne.

Dass Finreon und die St.Galler Kantonalbank Deutschland auch zukünftig weiterhin innovative Anlagekonzepte für die deutschen Kunden anbieten möchten, macht eine dritte gemeinsame Lösung deutlich. „Aufgrund des neuen Zinsumfelds sind Anleihen plötzlich für viele Anleger wieder zu einer attraktiven Anlageklasse geworden“, sagt Wössner. „Mit Finreon Fixed Income Risk Control steuern wir seit vielen Jahren die zwei grössten Renditetreiber bei Anleihen – die Duration und das Kreditrisiko – systematisch und äusserst erfolgreich“. Einzige Grundlage für die Allokationsentscheidungen seien auch hier, analog des Tail Risiko Indikators, zwei quantitative Risikomessungen an den Zins- und Kreditmärkten. Basierend auf den täglichen Risikoindikationen werde systematisch entweder in sichere Staats- oder Investment Grade Unternehmensanleihen investiert. Auch die Duration des Portfolios werde dynamisch anhand der Risikosignale verlängert beziehungsweise verkürzt.

Die Strategie mit herausragendem Track Record auch im sehr anspruchsvollen Jahr 2022 werde zukünftig auch für deutsche Investoren in Form von Publikumsfonds zur Verfügung stehen, sagt Wössner - diese seien bereits in Planung.

Diesen Beitrag teilen: