AB: US-Aktien - Welche Titel haben sich im schwachen Marktumfeld bewährt?

Die Schwäche der US-Aktienmärkte seit Juli spiegelt die anhaltende Unsicherheit über die Konjunkturaussichten wider. Trotz der Befürchtungen haben Aktien mit Qualitäts- und defensiven Merkmalen eine relativ gute Wertentwicklung gezeigt und könnten den Portfolios helfen, die ungewissen Bedingungen der Zukunft zu überwinden.

10.11.2023 | 09:38 Uhr

Nach einem starken siebenmonatigen Anstieg gerieten die US-Aktien in den letzten Monaten ins Wanken. Vom 1. Juli bis Ende Oktober sank der S&P 500 um 5,8 %. Seit Jahresbeginn sind die Aktien noch immer um 10,7 % gestiegen und haben sich Anfang November wieder erholt. Die Anleger sind jedoch besorgt, dass das Wirtschaftswachstum durch die anhaltend hohen Zinsen beeinträchtigt werden könnte, zumal die hohen Energiekosten die Eindämmung der Inflation erschweren.

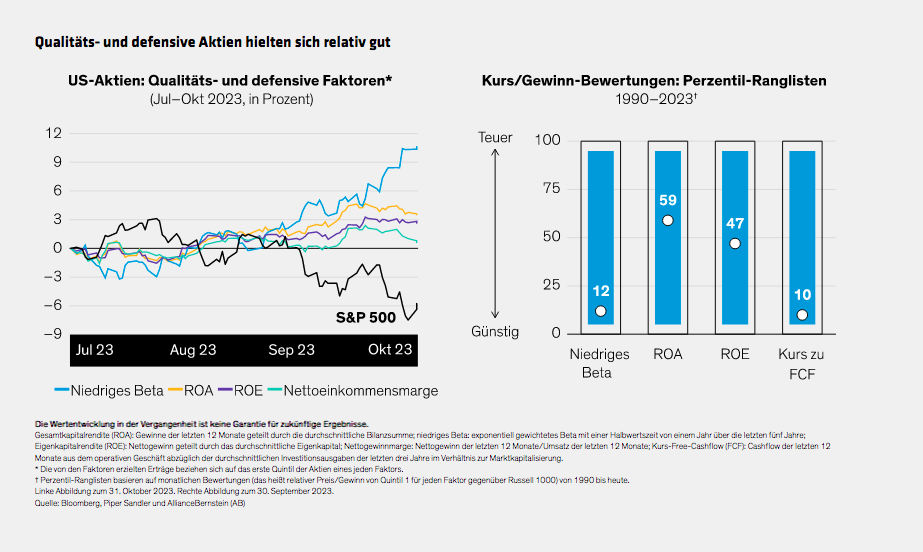

Bei den jüngsten Marktrückgängen haben sich jedoch nicht alle Aktien gleich verhalten. Das oberste Quintil der Qualitätsaktien auf der Grundlage von Profitabilitätskennzahlen wie der Gesamtkapitalrendite (ROA) und der Eigenkapitalrendite (ROE) hat seit Juli um 3,5 % bzw. 2,6 % zugelegt. Aktien mit niedrigem Beta, die in der Regel eine geringere Volatilität aufweisen als der breite Markt, stiegen im gleichen Zeitraum um 10,6 %.

Die Bewertungen sind attraktiver geworden

Die Bewertungen von Aktien sind von den relativ teuren Niveaus zur Jahresmitte zurückgegangen. Das Kurs-Gewinn-Verhältnis (KGV) des S&P 500, das auf den geschätzten Gewinnen der nächsten 12 Monate basiert, fiel Ende September auf das 18,1-Fache und entsprach damit dem Zehnjahresdurchschnitt.

Die Bewertungen von defensiven und Qualitätsaktien sind unserer Ansicht nach im historischen Vergleich attraktiv. Ende September lag das Kurs-Gewinn-Verhältnis (KGV) von Aktien mit niedrigem Beta im Vergleich zum Russell 1000 Index im ersten Quintil und damit im 12. Aktien mit hoher Eigenkapitalrendite (ROA) und Eigenkapitalrendite (ROE) waren mit dem 59. bzw. 47. Perzentil fair bewertet. Unserer Ansicht nach bedeutet das, dass Anleger für Qualitätsaktien mit beständiger Profitabilität und fundamentaler Widerstandsfähigkeit nicht zu viel bezahlen müssen – attraktive Merkmale in Zeiten wirtschaftlicher und unternehmerischer Unsicherheit.

Sicherung der Widerstandsfähigkeit in unsicheren Zeiten

Qualitäts- und defensive Aktien waren in der ersten Jahreshälfte 2023 in Ungnade gefallen, als die Hoffnungen der Anleger auf mögliche Zinssenkungen der US-Notenbank im weiteren Verlauf des Jahres und die Begeisterung für Künstliche Intelligenz (KI) zu außergewöhnlichen Kursgewinnen bei vielen Unternehmen geringerer Qualität respektive bei einer kleinen Gruppe von Mega-Cap-Technologieaktien führten. Unserer Ansicht nach deuten die jüngsten Wertentwicklungen darauf hin, dass die Aktienerträge auf eine breitere Basis gestellt werden können. Und Aktien mit Qualitäts- und Defensivmerkmalen können dazu beitragen, dass Aktienportfolios widerstandsfähiger werden, wenn sich die wirtschaftlichen Bedingungen verschlechtern und die Marktstimmung weiter eintrübt.

Hüten Sie sich davor, Aktienfaktoren über passive Portfolios zu kaufen, die oft rückwärtsgewandt sind. Wir glauben, dass eine aktive Aktienauswahl auf der Grundlage gründlicher Analysen der beste Weg ist, um qualitativ hochwertige und defensive Aktien zu finden. In einer Welt der sich verändernden Risiken kann ein disziplinierter Fokus auf Geschäftsmodelle und Unternehmensfundamentaldaten ein Aktienportfolio in die Lage versetzen, schwer zugängliche Quellen für langfristiges Ertragspotenzial zu erschließen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2023 AllianceBernstein L.P.

Diesen Beitrag teilen: