Argumente für aktives Management im KI-zentrierten Markt

Was könnte geschehen, wenn die Versprechungen von KI mit der Realität des Marktes konfrontiert werden?

21.11.2025 | 12:05 Uhr

Passives Investieren dominiert seit Jahren die Kapitalflüsse. Doch wenn uns die Markthistorie Eines gelehrt hat, dann dass das Pendel niemals endlos in eine Richtung schwingt. Welche Hinweise auf die nächste mögliche Trendumkehr könnten wir also verpassen?

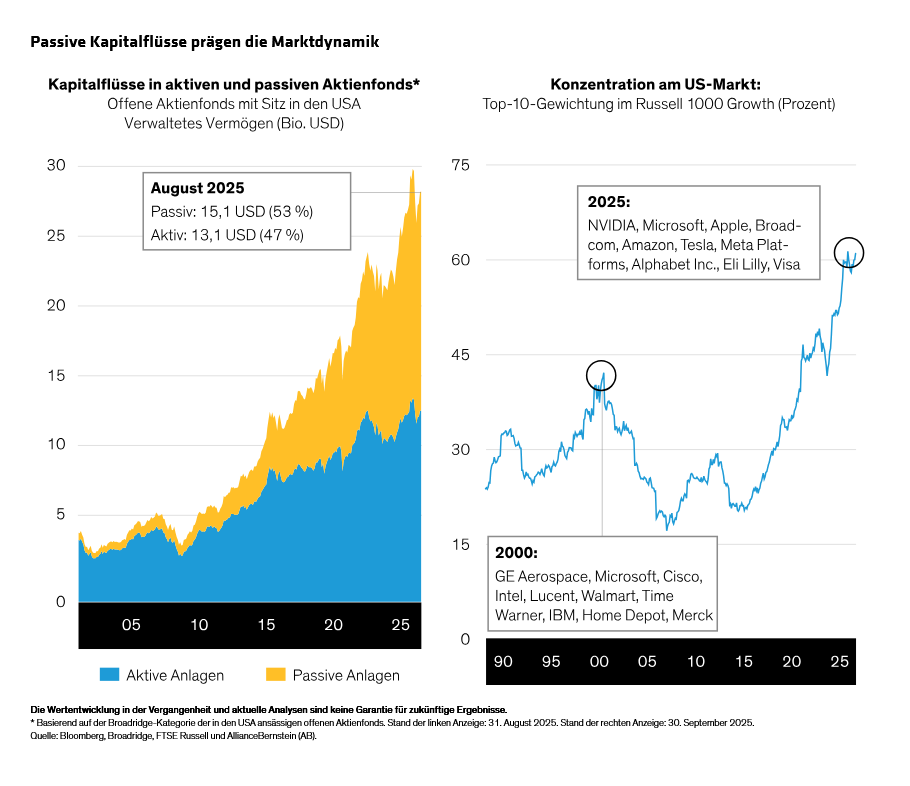

Die aktuellen Marktbedingungen scheinen sich selbst zu verstärken. Die US-Börsenwerden inmitten der Begeisterung für Künstliche Intelligenz (KI) weiterhin von den Technologiegiganten gestützt. Während passive Fonds mehr Marktanteile gewinnen (Abbildung), sind sie gezwungen, weiterhin die Mega-Caps zu kaufen, was deren Aktienkurse weiter steigen lässt und die Konzentration des Markts verstärkt. Bis Ende September machten die zehn größten Unternehmen im Russell 1000 Growth 61 % seiner Marktkapitalisierung aus. Die extreme Konzentration veranlasste den Indexanbieter FTSE Russell sogar dazu, Anfang des Jahres neue Regeln einzuführen, die die größten Gewichtungen seiner US-Aktienindizes begrenzen.

Eine starke Konzentration auf dem Markt macht es für diversifizierte aktive Portfolios schwerer, eine Outperformance zu erzielen. Die Mega-Caps umfassen zwar großartige Unternehmen, aber aktive Strategien könnten beliebte Aktien aufgrund von Bedenken über Bewertungen, Geschäftsmodelle und die damit verbundenen Risiken oder aufgrund von Vorschriften zur Gewichtung einzelner Positionen meiden oder untergewichten. Für einige scheint das eine dauerhafte Schleife darzustellen, die auf unbestimmte Zeit Einschränkungen für aktive Portfolios bedeuten könnte.

Eine kurze Geschichte passiver Trendwenden

Wir sind nicht dieser Meinung – wir orientieren uns an der Markthistorie.

Eine durchgängige Outperformance der Top-Aktien ist nicht in Stein gemeißelt. Zu Beginn dieses Jahres, von Januar bis Anfang April, hinkten fünf der „Glorreichen Sieben“ dem Markt hinterher, und im Laufe des Jahres hat sich ihre Wertentwicklung unterschiedlich entwickelt. Im Jahr 2022 erlebten wir, wie die US-Technologieriesen in eine Baisse gerieten.

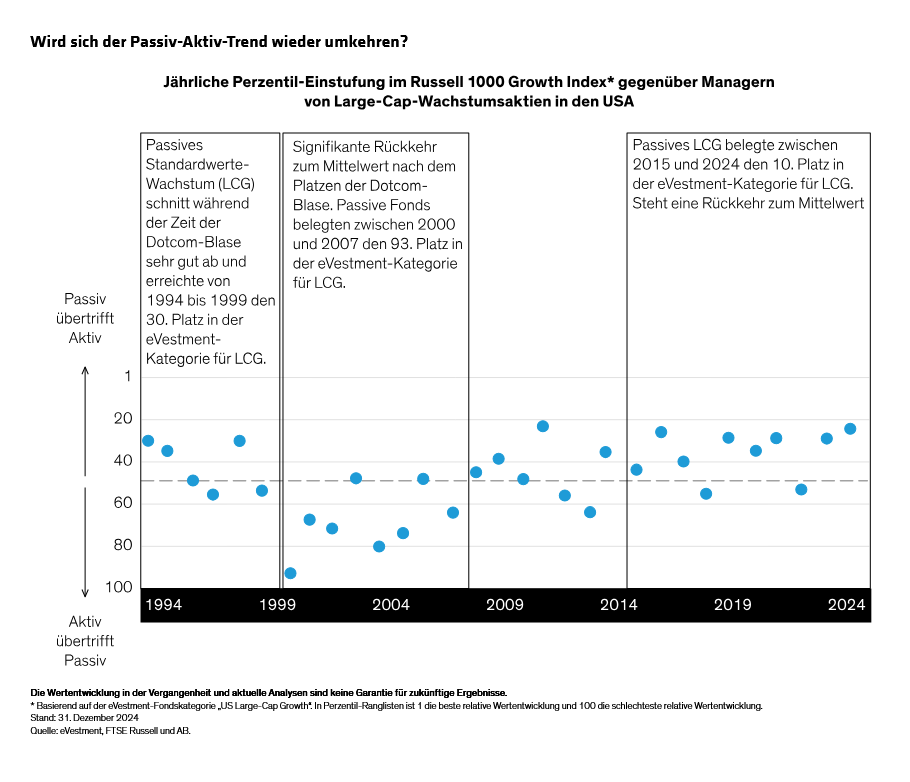

Noch weiter zurückliegend kehrten sich lange Phasen passiver Outperformance schließlich um. Von 1994 bis 1999, in Zeiten der Dotcom-Blase, entwickelten sich passive US-Standardwerte-Wachstumsportfolios besonders gut und übertrafen zeitweise 70 % ihrer aktiven Wettbewerber (Abbildung). Und das, obwohl passive Anlagen einen viel kleineren Teil des Marktes ausmachten als heute. Als die Dotcom-Blase platzte, übertrafen aktive Portfolios die Wertentwicklung passiver Portfolios in den meisten der folgenden acht Jahre.

Der Auslöser für diese Umkehr war eine grundlegende Diskrepanz zwischen Bewertungen und Gewinnen. Anleger investierten sowohl in hochprofitable Technologieunternehmen als auch in Unternehmen mit zweifelhaften Geschäftsmodellen, die wenig bis kein Umsatz- oder Gewinnpotenzial hatten, bis ein nüchterner Fokus auf Fundamentaldaten viele der enthusiastischen Kurssteigerungen rückgängig machte.

Diese Lektionen sind trotz einiger Unterschiede zur KI-gestützten Marktdynamik von heute weiterhin relevant. In der Dotcom-Blase beispielsweise wurde der frühe Boom der Internetinfrastruktur durch Schuldenaufnahmen für riesige Glasfasernetze angetrieben, die damals weitgehend ungenutzt blieben. Heute wird KI-Infrastruktur aufgebaut, um eine reale, sofortige Nachfrage zu befriedigen.

Doch es gibt auch Ähnlichkeiten. Die heutigen Hyperskalierer – Technologieriesen, die riesige Rechenzentren und Cloud-Plattformen betreiben – haben ihre Investitionsausgaben gegenüber den aktuellen Umsätzen verdoppelt, was sich mit der Investitionsintensität des Internetbooms Ende der 1990er-Jahre vergleichen lässt. Einige Energieunternehmen ohne Umsätze verfügen indes über Marktkapitalisierungen in Höhe von mehreren Milliarden US-Dollar – angetrieben durch die erwartete Energienachfrage für KI. Investitionszyklen – zusammen mit den Bewertungen der zugehörigen Unternehmen – tendieren dazu, einen Höhepunkt zu erreichen, unabhängig vom Umfang des anschließenden Ausgabenrückgangs.

Den KI-Ausgabenboom hinterfragen

Vorerst belohnt der Markt Anbieter von KI-Infrastruktur für Investitionen in den Ausbau von Rechenzentren. Es geht nicht nur um Hype, denn die stark konzentrierte Wertentwicklung auf dem Markt ist zum Teil auf den Beitrag des Investitionszyklus zum BIP zurückzuführen. Aber wir müssen uns fragen, ob diese Trends nachhaltig sind.

Die weiterhin exponentiell steigende Investitionsbereitschaft beruht auf zwei zentralen Annahmen: 1) Das KI-Training wird mit zunehmender Rechenleistung weiter skalieren, um künstliche allgemeine Intelligenz zu erreichen. 2) Die KI-Inferenz wird ausreichende Einnahmen generieren, um den Kapitalaufbau in den kommenden Jahren zu stützen. Wird eine dieser Annahmen infrage gestellt oder auch nur abgeschwächt, könnte dies zu einem „Platzen der Blase“ und einer anschließenden Korrektur an den Aktienmärkten führen. Angesichts der Fragilität der Marktkonzentration, die sich um die KI-Story herum gebildet hat, ist das Potenzial für eine starke Korrektur real.

Mit anderen Worten: Wenn sich Annahmen, auf denen das Investitionsniveau oder auch das enorme Tempo dieser Investitionen beruht, als zu positiv herausstellen, könnte die daraus resultierende Enttäuschung die Dominanz der US-Mega-Caps untergraben, die heute einen historisch hohen Prozentsatz passiver Portfolios ausmachen. In einem solchen Fall gehen wir davon aus, dass die passive Outperformance nachlassen wird, wie wir es in früheren Auflösungen konzentrierter Märkte erlebt haben, in denen die Kurse der Top-Indexbestandteile fallen und sich die Wertentwicklung auf andere, zuvor vernachlässigte Bereiche des Marktes ausweitet. Auf dynamische Bewegungen folgt häufig eine Rückkehr zum Mittelwert.

Was können aktive Anleger unternehmen?

Da es fast unmöglich ist, Wendepunkte am Markt zeitlich vorherzusagen – und es für den langfristigen Erfolg von entscheidender Bedeutung ist, investiert zu bleiben –, sind wir der Meinung, dass aktive Portfoliomanager eine strategische Rolle spielen.

In Bezug auf die Mega-Caps sollten aktive Manager unserer Ansicht nach in ausgewählten Unternehmen mit Bewertungen, die durch ihr langfristiges Gewinnpotenzial gerechtfertigt sind, eine vernünftige Gewichtung aufrechterhalten. Die starken Werte am Markt nicht zu besitzen, könnte kurzfristig dazu führen, dass eine gewisse relative Wertentwicklung verpasst wird. Unserer Ansicht nach ist es jedoch eine riskante Strategie, riesigen Benchmark-Gewichtungen hinterherzujagen. Wenn die Mega-Caps in einer Korrektur stark fallen, trägt eine durchdachte Positionierung abseits der Masse dazu bei, Portfolios zu schützen.

Disziplinierte Anleger sollten auch über die aktuelle Phase des Booms bei KI-Anbietern hinausblicken, die letztendlich genau wie die Dotcom-Ära enden wird. Viele der heutigen Technologieführer forderten die frühen Internetmarktführer um das Jahr 2000 herum nicht direkt heraus, sondern wurden erst Jahre später zu großen Akteuren. Ebenso sind wir der Meinung, dass die wahren, langfristigen Marktführer für KI noch nicht feststehen. Die vielversprechende Aufgabe besteht darin, KI-Anwender zu identifizieren, die die Technologie einsetzen, um nachhaltige Produktivitäts- und Profitabilitätssteigerungen zu erzielen. Solche Unternehmen bieten langfristiges Alpha-Potenzial, unabhängig davon, wie sich der Ausbau der Infrastruktur entwickelt.

Angesichts des Enthusiasmus rund um KI sollten wir Qualitätsunternehmen, die aktuell nicht vom Markt honoriert werden, nicht aus den Augen verlieren. In Sektoren von Gesundheitswesen über Gebrauchsgüter bis hin zu Finanztiteln finden wir Aktien mit starken Fundamentaldaten, robusten Geschäftsmodellen und attraktivem langfristigen Ertragspotenzial, die nur darauf warten, von einer Ausweitung der Marktdynamik zu profitieren. Letztendlich sind Anleger, die über das Offensichtliche hinausblicken, die vorherrschenden Meinungen hinterfragen und sich aktiv auf ein langfristiges Investment vorbereiten, gut aufgestellt, um belohnt zu werden, wenn sich das Marktpendel in die andere Richtung dreht.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Dies ist eine Marketing-Anzeige. Diese Informationen werden

von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger

Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit

beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453

Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die

Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu

Informationszwecken angegeben und ist nicht als Anlageberatung oder

Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu

verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren

internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige

Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und

es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag

zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für

zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für

die Öffentlichkeit bestimmt.

© 2025 AllianceBernstein L.P.

Diesen Beitrag teilen: