Umgang mit der Vorabpauschale bei DJE

Ab 2024 berechnen die Depotbanken wieder Vorabpauschalen – eine vorweggenommene Besteuerung zukünftiger Fondsgewinne, die 2018 eingeführt wurde.

15.12.2023 | 07:45 Uhr

Dabei könnten Fondsanleger erstmals seit langem wieder Steuern abführen müssen, denn der Basiszins lag in den Jahren 2022 und 2023 bei 0 Prozent. 2024 steigt der Basiszinssatz jedoch auf 2,55%. Viele Depotbanken halten Anleger und Anlegerinnen daher an, genügend Kasse am Referenzkonto zu haben.

Mit dem im Jahr 2018 eingeführten Investmentsteuergesetz, hat sich die steuerliche Handhabung bei der Besteuerung von Investmentfonds grundlegend geändert. Ziel der Steuerreform war vor allem die Vereinfachung der bisherigen Besteuerung von Publikumsfonds sowie die Berechnung von Steuerdaten nachvollziehbarer zu gestalten.

Ein weiterer wesentlicher Aspekt war in dem Zuge die Einführung einer Vorabpauschale, die wirtschaftlich betrachtet eine vorweggenommene Besteuerung zukünftiger Wertsteigerungen im Investmentfonds darstellt.

Was ist die Vorabpauschale, warum hat sie 2023/2024 besondere Relevanz?

Die Vorabpauschale ist wirtschaftlich betrachtet eine vorweggenommene Besteuerung von Wertentwicklungen. So soll sichergestellt werden, dass eine Mindestbesteuerung auf Anlegerebene stattfindet. Durch die Ermittlung einer Vorabpauschale können Investmentfonds einmal jährlich besteuert werden, auch wenn es keinen Anteilsverkauf gab oder keine bzw. geringere Ausschüttungen als den errechneten Basisertrag gab (Rechenbeispiel untenstehend).

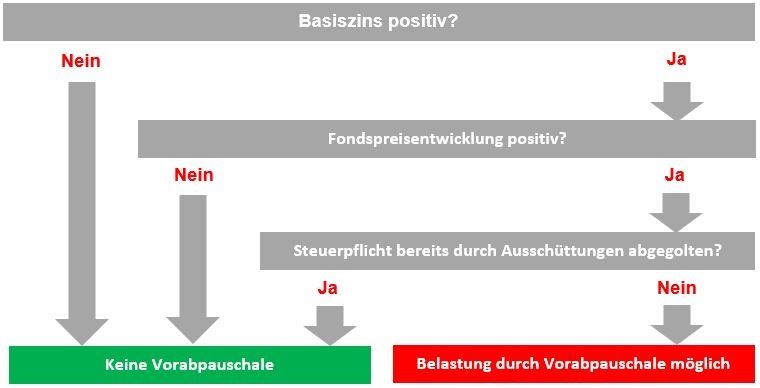

Ob es zu einer Steuerbelastung kommt und wie hoch diese etwaige Steuerbelastung ausfällt, hängt maßgeblich davon ab, wie hoch der sogenannte Basiszinssatz ist. Dieser leitet sich aus der langfristig erzielbaren Rendite für öffentliche Anleihen ab und wird zu Beginne eins jeden Kalenderjahres vom Bundesfinanzministerium (BMF) veröffentlicht.

Der Basiszinssatz für das Jahr 2023 wurde mit 2,55% festgelegt.

WICHTIG: aufgrund des sehr niedrigen Zinsniveaus der letzten Jahre, war der festgelegte Basiszinssatz teils sehr niedrig oder gar negativ, was zur Folge hatte, dass nur geringe oder gar keine Vorabpauschale belastet wurde. Dies hat sich nun mit dem Jahr 2023 geändert. Mit dem positiven Basiszinssatz von 2,55 % besteht eine Grundvoraussetzung zur Berechnung einer Vorabpauschale. Es hängt jedoch auch von weiteren Faktoren ab, ob eine Steuerbelastung erfolgt und wenn ja, wie hoch dies ausfällt.

Nachfolgende Grafik und Berechnungsbeispiele sollen Ihnen hierüber einen Überblick verschaffen:

Beispiel:

Rücknahmepreis am 01.01.2023: 100,00 €

Rücknahmepreis am 31.12.2023: 102,00 € (Wertsteigerung: 102,00 € - 100,00 € = 2,00 €)

Basiszins: 2,55%

Errechnung Basisertrag:

- Basisertrag: Rücknahmepreis x 70% des Basiszinses = Basisertrag

- 100 € x 70% x 2,55% = 1,79 €

Die Wertsteigerung im Jahr 2023 ist höher als der Basisertrag.

Ist der Basisertrag geringer als die Wertentwicklung (2,00 €), wird der

Basisertrag als zu versteuernde Vorabpauschale (1,79 €) herangezogen.

Ist die Wertentwicklung der Fondsanteile geringer als der Basisertrag, dann ist die Wertsteigerung die zu versteuernde Vorabpauschale.

Anrechnung einer Ausschüttung

Sofern der Fonds eine Ausschüttung vorgenommen hat, wird der Basisertrag um die Ausschüttung reduziert. Das bedeutet im vorliegenden Beispiel:

Rücknahmepreis am 01.01.2023: 100,00 €

Rücknahmepreis am 31.12.2023: 102,00 €

Basiszins: 2,55%

Ausschüttung: 0,20 €

- Basisertrag: Rücknahmepreis x 70% des Basiszinses = Basisertrag – Ausschüttung

- 100 € x 70% x 2,55% = 1,79 € - 0,20 € = 1,59 €

Im vorliegenden Beispiel wird der Basisertrag von 1,59 € als zu versteuernde Vorabpauschale angesetzt.

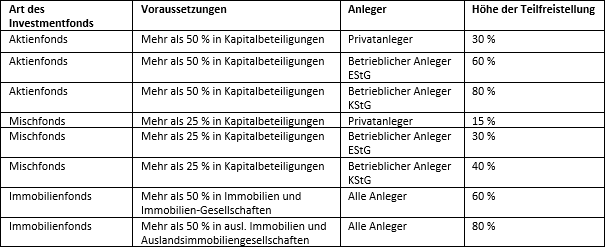

Anrechnung einer Teilfreistellung

Seit dem 01.01.2018 fallen für bestimmte inländische Erträge (in erster Linie Dividenden und Immobilienerträge) auf Fondsebene Steuern an. Als Ausgleich dafür bzw. als Ausgleich für den Wegfall der Anrechnungsmöglichkeit für ausländische Quellensteuern werden auf Anlegerebene Ausschüttungen, Vorabpauschalen und Veräußerungserlöse anteilig freigestellt. Je nach Anleger- und Fondskategorie fällt die Teilfreistellung unterschiedlich hoch aus:

Im obenstehenden Beispiel wirkt sich die Teilfreistellung (Aktienfonds mit Teilfreistellung 30 %) wie folgt auf die Vorabpauschale aus:

- Basisertrag: Rücknahmepreis x 70% des Basiszinses = Basisertrag – Ausschüttung - Teilfreistellung

- 100 € x 70% x 2,55% = 1,79 € - 0,20 € = 1,59 € - 0,48 € (30%) = 1,11 € Vorabpauschale

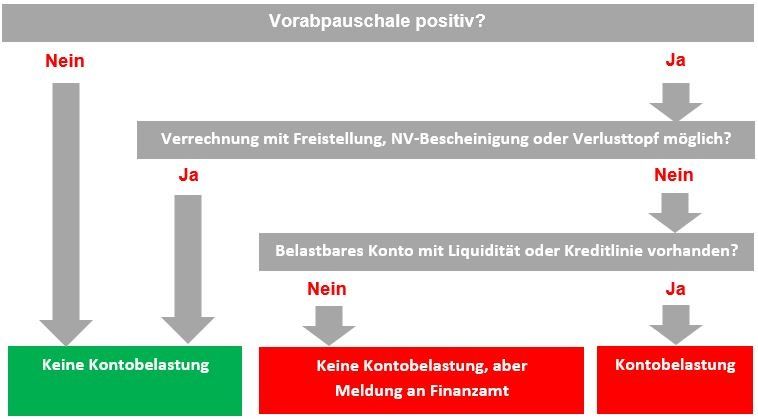

Die so ermittelte endgültige Vorabpauschale ist die Grundlage für die Berechnung der Steuerlast. Sind Verlustvorträge vorhanden oder liegt ein Freistellungsauftrag vor, werden diese gegengerechnet, und eine Berechnung der Abgeltungsteuer entfällt. Andernfalls kommt es zu einer

Belastung der Abgeltungsteuer beziehungsweise zu einer Meldung an das Finanzamt. Die Steuer berechnet sich anhand des Beispiels wie folgt:

Endgültige Vorabpauschale 1,11 € x 25 % Abgeltungssteuer = 0,28 € Abgeltungssteuer (zzgl. etwaiger Solidaritätszuschläge und ggf. Kirchensteuer).

Wann kommt es zu einer Kontobelastung?

Das Wichtigste zusammengefasst:

- Der Basiszins zur Berechnung der Vorabpauschale wurde für das Jahr 2023 auf 2,55 % festgelegt

- Die Vorabpauschale betrifft sowohl (Teil)ausschüttende als auch thesaurierende Fonds

- Ausschüttungen werden bei der Ermittlung der Vorabpauschale angerechnet; demzufolge sind thesaurierenden Fonds stärker von der Vorabpauschale betroffen

- Die Vorabpauschale kommt nur dann zum Tragen, wenn der Fonds im Jahr eine positive Wertentwicklung hat

- Die Vorabpauschale vom Jahr 2023 wird i.d.R. am ersten Bankarbeitstag von der jeweiligen Depotstelle belastet, also voraussichtlich zum 02.01.2024. Dies erfolgt entweder per Anteilsverkauf oder per Belastung/Einzug vom Referenzkonto

- Etwaige Freistellungsaufträge, NV-Bescheinigungen, Verlusttöpfe werden mit der Vorabpauschale verrechnet

- Etwaige Teilfreistellungen je Fonds-Kategorie werden bei der Ermittlung der Vorabpauschale angerechnet

Vorgehen der Depotbanken

Die deutschen Depotbanken ermitteln die Vorabpauschale für das Kalenderjahr 2023 automatisch.* Aber anders als bei einem Verkauf von Fondsanteilen und der dabei erfolgenden Berechnung der Kapitalertragsteuer, die automatisch abgezogen wird, müssen Anleger bei der Versteuerung der Vorabpauschale die Liquidität eigenständig bereitstellen. Dabei hängt es im Einzelfall von der Depotbank ab. Einige veräußern dafür selbständig Fondsanteile des Anlegers, um die Liquidität für die Vorabpauschale bereitzustellen. Bei anderen wiederum sind die Anleger gehalten, die Liquidität auf ihrem Referenzkonto vorzuhalten. Beim Verkauf der Fondsanteile berücksichtigen die depotführenden Stellen automatisch die bereits bezahlten Steuern im Rahmen der Vorabpauschale um eine Doppelbesteuerung bei Anlegern zu vermeiden.

Für die Fonds von DJE gilt: Im Verkaufsprospekt ist für jeden Fonds die Mindestquote an Aktienbeteiligungen im Portfolio unter dem Punkt Anlagepolitik festgehalten. Die jeweilige Teilfreistellung der Erträge gemäß Investmentsteuergesetz ist auch auf den Factsheets vermerkt. Dies wird von der DJE Investment S.A. gesteuert und an die Depotbanken gemeldet. Somit nutzen die DJE-Fonds für ihre Anleger die maximal mögliche Teilfreistellung aus.

Detaillierte Informationen, wie DJE mit dem Thema umgeht, finden Sie im Leitfaden Investmentsteuergesetz der DJE Investment S.A.

*Für Kunden ausländischer Depotbanken fällt die Vorabpauschale auch an, allerdings erst bei der Einkommensteuerveranlagung 2024. Damit muss diese voraussichtlich erst 2025 entrichtet werden.

Generell gilt: Die steuerliche Behandlung hängt immer von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein. DJE betreibt keine Steuerberatung. Die Ausführungen in diesem Beitrag ersetzen in keinem Fall die individuelle Beurteilung und Betreuung durch einen Steuerberater.

Hinweis: Dies ist eine Marketing-Anzeige. Bitte lesen Sie den Verkaufsprospekt des betreffenden Fonds und das Basisinformationsblatt (PRIIPs KID), bevor Sie eine endgültige Anlageentscheidung treffen. Darin sind auch die ausführlichen Informationen zu Chancen und Risiken enthalten. Diese Unterlagen können in deutscher Sprache kostenlos auf www.dje.de unter dem betreffenden Fonds abgerufen werden. Eine Zusammenfassung der Anlegerrechte kann in deutscher Sprache kostenlos in elektronischer Form auf der Webseite unter www.dje.de/zusammenfassung-der-anlegerrechte abgerufen werden. Die in dieser Marketing-Anzeige beschriebenen Fonds können in verschiedenen EU-Mitgliedsstaaten zum Vertrieb angezeigt worden sein. Anleger werden drauf hingewiesen, dass die jeweilige Verwaltungsgesellschaft beschließen kann, die Vorkehrungen, die sie für den Vertrieb der Anteile Ihrer Fonds getroffen hat, gemäß der Richtlinie 2009/65/EG und Art. 32 a der Richtlinie 2011/61/EU aufzuheben. Alle hier veröffentlichten Angaben dienen ausschließlich Ihrer Information, können sich jederzeit ändern und stellen keine Anlageberatung oder sonstige Empfehlung dar. Alleinige verbindliche Grundlage für den Erwerb des betreffenden Fonds sind die o.g. Unterlagen in Verbindung mit dem dazugehörigen Jahresbericht und/oder dem Halbjahresbericht. Die in diesem Dokument enthaltenen Aussagen geben die aktuelle Einschätzung der DJE Kapital AG wieder. Die zum Ausdruck gebrachten Meinungen können sich jederzeit, ohne vorherige Ankündigung, ändern. Alle Angaben dieser Übersicht sind mit Sorgfalt entsprechend dem Kenntnisstand zum Zeitpunkt der Erstellung gemacht worden. Für die Richtigkeit und Vollständigkeit kann jedoch keine Gewähr und keine Haftung übernommen werden.

Diesen Beitrag teilen: