KGAL klimaSUBSTANZ – Offenes Infrastruktur Sondervermögen - ein innovatives Investment in die Energiewende

Michael Kohl von KGAL Investment Management erklärt, welche Rolle nachhaltige Sachwerte jetzt in einem gut diversifizierten Portfolio spielen können.

02.11.2023 | 09:25 Uhr von «Peter Gewalt»

Kohl präsentierte auf dem Investmentkongress am Alpsee den versammelten Finanzberatern und Vermögensverwaltern mit dem KGAL klimaSUBSTANZ ein innovatives Produkt, das erst vor kurzem seine Vertriebszulassung von der BaFin erhalten hat. Der jährlich ausschüttende Fonds investiert in Infrastrukturprojekte in den Bereichen Windkraft, Photovoltaik und andere Formen der Gewinnung Erneuerbarer Energien, und will so vier bis 5,5 Prozent Rendite per Jahr erzielen. „In unserem Fonds fokussieren wir uns dabei regional auf die EU 27-Länder“, erklärt Kohl.

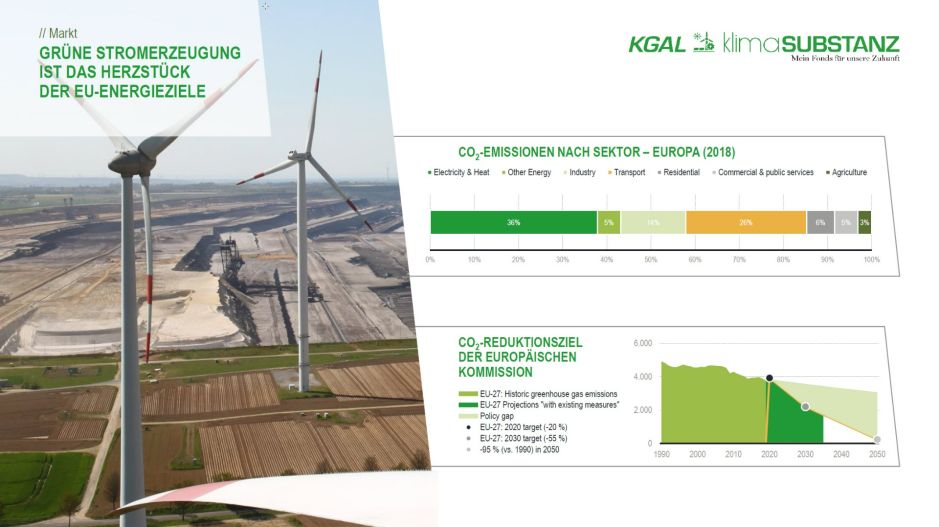

Die Rahmenbedingungen hierfür seien hervorragend, betont Kohl in seinem Vortrag und verweist auf die Energiewende in Europa. Demnach seien die Summen, die in Europa im Bereich Erneuerbarer Energien investiert würden, gewaltig und die Nachfrage nach wie vor hoch. Der Markt boome. So betrage das geschätzte Investitionsvolumen für neu installierte Energie-Leistung bis 2050 mehr als zwei Billionen Euro. Allein durch den European Green Deal der EU würden Investitionen von rund 300 Milliarden Euro bis 2030 gefördert. Auch langfristig werde sich das Wachstum fortsetzen, ist Kohl überzeugt. Denn Klimaziele hätten höchste Priorität in Politik und Gesellschaft.

Der KGAL klimaSUBSTANZ eröffne Anlegern zudem die Chance, von der Entwicklung einer innovativen Assetklasse zu profitieren. Der KGAL klimaSUBSTANZ sei erst das zweite Produkt, das als offenen Publikumsfonds-Sondervermögen auf den Markt gekommen ist, und der erste, der ausschließlich erneuerbaren Energien investiert. Die Klasse der Offenen Publikumsfonds-Sondervermögen für Infrastruktur-Investitionen, die es erst seit zwei Jahren gibt, ähnelt die der Offenen Immobilienfonds. Sie stehe Privatanlegern offen, habe aber ebenfalls bestimmte Beschränkungen.

Ähnlich den Offenen Immobilienfonds gebe es auch beim KGAL klimaSUBSTANZ zwar eine börsentägliche Ausgabe. Doch die Rückgabe der Anteil sei nur zweimal im Jahr möglich. Zudem würden Mindesthalte- und Kündigungsfrist den Fonds und Anleger vor erratischen Abflüssen schützen. „Wir haben daher im Schnitt ein Jahr und drei Monate Zeit, um ausgegebene Anteile nach Kündigung zurückzunehmen. Das ist genug Zeit, um Liquidität aufzubauen.“ Im Umkehrschluss hieße das aber auch, dass „der KGAL klimaSUBSTANZ für Anleger kein Ersatz für Festgeldanlage ist.“

Als Offenes Publikumsfonds-Sondervermögen würden die Projekte des Fonds regelmäßig von einem Gutachter geprüft werden. Zudem muss der Fonds aus regulatorischen Gründen 80 Prozent des Kapitals in erneuerbare Energieprojekte investieren, zehn Prozent sind als Liquiditätsreserve vorgeschrieben, weiter zehn Prozent dürfen in „grüne“ Wertpapieren gebunden sein, führt Kohl aus. Der Portfolioausbau sei jederzeit durch einen Mix aus Nettomittelzuflüssen, Reinvestitionsmitteln und kurzfristigen Finanzierungen möglich. Eine Fremdfinanzierung sei zulässig, aber auf 50 Prozent des Fondsvermögens beschränkt. ▪

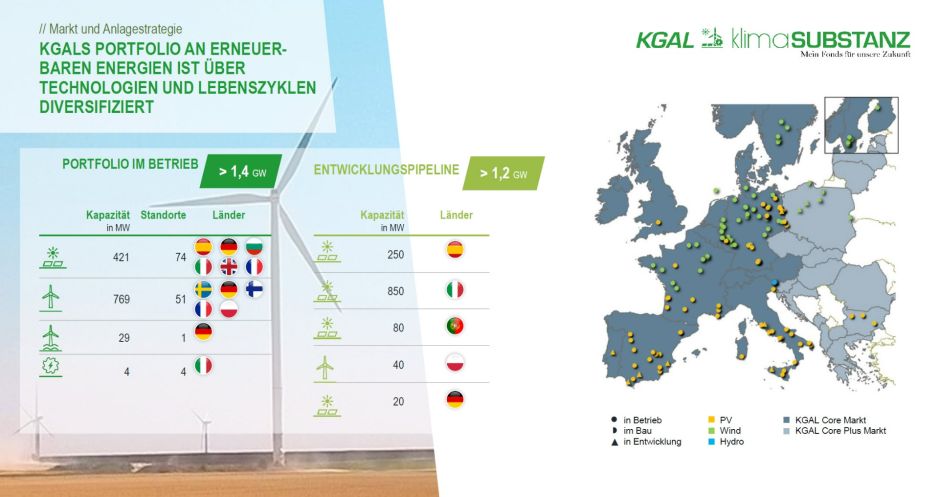

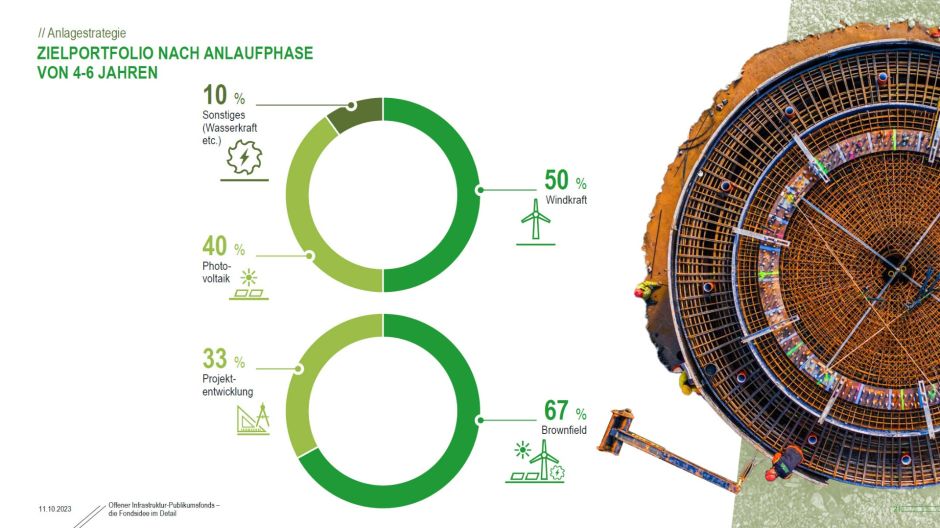

Im aktuellen Portfolio des KGAL klimaSUBSTANZ gebe es technologisch gesehen ein relatives Gleichgewicht zwischen Solarenergie- und Windkraftanlagen, so Kohl. Aber künftig würden durchaus auch weitere Erneuerbare Energien-Technologien einbezogen werden wie etwa zur Herstellung von grünem Wasserstoff. „Von PV-Modulen bis zu Onshore-Windkraftanlagen, von Wasserkraft bis zu Geothermie – es gibt ein großes und wachsendes Feld von Anlagenkategorien“, sagt Kohl. Und innerhalb jeder Assetklasse gebe es mehrere Technologien. „Noch liegt der Schwerpunkt auf die Übernahme betriebsbereiter Anlagen. Auf lange Sicht aber werden auch Projektentwicklungen dabei sein.“

Und während der gesamten Lebensdauer einer Anlage – von der Entwicklung bis zum Betrieb – gebe es zahlreiche Möglichkeiten zu investieren, weiß Kohl zu berichten. „Darüber hinaus bietet so gut wie jedes investierbare Projekt Raum für Verbesserungen durch einfallsreiches Asset Management, das die Gesamtrendite steigern kann.“

„Langfristig sind erneuerbare Energien kostenseitig allen anderen Technologien überlegen“, erklärt Kohl. Herausfordernd sei, dass es aktuell einen Umbruch im Strommarkt für Erneuerbarer Energien gebe, der die Einnahmeseite der Projekte betreffe und die Kompetenz eines ausgewiesenen Assetmanagers benötige. Denn viele europäische Vorreiter-Technologien wie Windräder und PV-Anlagen starteten mit großzügigen Preisgarantien. „Da die Einspeisetarife in vielen Ländern verschwinden, wurden sie durch eine unterschiedliche Mischung aus Auktionen, Stromabnahmeverträgen (PPAs) und „Merchant Risk“ ersetzt“. Dies schaffe mehr Optionen für den Verkauf des erzeugten Stroms sowie eine geografische Diversifizierung, betont Kohl. Bisher investiere der KGAL klimaSUBSTANZ bei Wind-Projekten hauptsächlich in Polen, Skandinavien, Deutschland und Frankreich. Bei den Photovoltaik-Beteiligungen würden die Schwerpunkte in Deutschland, Spanien, Portugal, Griechenland, Italien sowie den Balkanstaaten liegen.

Geplant ist laut Kohl der Aufbau eines diversifizierten Basisportfolios mit 15 bis 25 Projekten über vier bis sechs Jahre, wobei das Startinvestitionsvolumen bei rund 60 bis 100 Millionen Euro liegen soll. Weitere Nettomittelzuflüsse und Reinvestitionsmittel würden über die Laufzeit zu noch stärkerer Diversifikation führen. Erwartet würden stabile Cashflows aus Bestandsanlagen über den Nutzungszeitraum, später sollen auch Einnahmen aus Projektentwicklungen hinzukommen. Grundsätzlich verfolge das Fondsmanagement eine Buy-and-hold-Strategie. Projektverkäufe seien aber denkbar, sollte die Marktsituation gute Verkaufspreise ermöglichen oder zur Verbesserung der Portfoliostruktur führen.

Insgesamt würden diese nachhaltigen Assets nicht nur einen Beitrag zur globalen kohlenstoffarmen Wirtschaft leisten, sondern auch eine von den Investoren erwartete Rendite liefern. Die Renditeerwartungen bis zu 5,5 Prozent per annum seien nicht zu optimistisch angesetzt, ist Kohl überzeugt. „Denn das ist das, was wir aktuell am Markt sehen und glauben, auch was der Markt langfristig hergibt.“ Geeignet sei der Fonds für alle Investoren, die ihr Portfolio um einen Sachwertfonds mit Schwerpunkt Erneuerbare Energien in Europa erweitern wollen. Auch angesichts der Rückgabefristen sei der KGAL klimaSUBSTANZ, den es auch als ausschüttende Variante gibt, speziell geeignet für längerfristig orientierte Anleger. „Fünf Jahre sollte der Investment-Horizont für den Artikel 8-Fonds mindestens sein“, betont daher Kohl zum Abschluss seines Vortrages.

Diesen Beitrag teilen: