Wisdom Tree: Ausblick für Silber bis zum Q1 2021

„Das Gold des armen Mannes holt auf“. Von Nitesh Shah, Director Research

28.05.2020 | 13:37 Uhr

Noch bis vor Kurzem hinkte Silber den Entwicklungen dieses Jahres hinterher. Es konnte größtenteils nicht mit dem Anstieg bei Gold mithalten. Das ändert sich jetzt. Die Gold-Silber-Ratio, ein Maß dafür, wie günstig Silber gegenüber Gold ist, befand sich im vergangenen Jahr auf einem erhöhten Niveau (d. h., Silber war sehr günstig). Obwohl die Ratio in den letzten Wochen gesunken ist, wird sie im kommenden Jahr nicht auf ein normales Niveau zurückkehren. Unseren internen Prognosen zufolge könnte der Silberpreis bis Ende des Jahres deutlich von 17,10 US Dollar pro Feinunze auf rund 26,50 US Dollar steigen und daraufhin zum Ende des ersten Quartals 2021 auf 21,40 US Dollar sinken. Diese Prognose beinhaltet den Gegenwind durch eine sinkende Nachfrage aus der Industrie. Versorgungsstörungen könnten deshalb ein Aufwärtsrisiko darstellen.

Mehr Mr. Hyde als Dr. Jekyll

Die Performance von Silber war dieses Jahr bis ungefähr Mitte Mai 2020 überaus enttäuschend. Es verhielt sich mehr wie ein Industriemetall als ein Edelmetall. Unserem Modell zufolge handelt es sich bei Silber um ein Hybridmetall, doch in letzter Zeit scheint seine starke historische Korrelation mit Gold aus dem Ruder zu laufen.

Abbildung 1: Preisentwicklung von Silber, Gold und Industriemetallen im bisherigen Jahresverlauf

Quelle: WisdomTree, Bloomberg. 01.01.2020 bis 18.05.2020. Data basieren auf den Subindizes des Bloomberg Commodity Index. Der Bloomberg Industrial Metals Subindex beinhaltete Kupfer, Aluminium, Zink und Nickel. Die Wertentwicklung in der Vergangenheit ist kein Maßstab für zukünftige Ergebnisse und der Wert von Anlagen kann fallen.

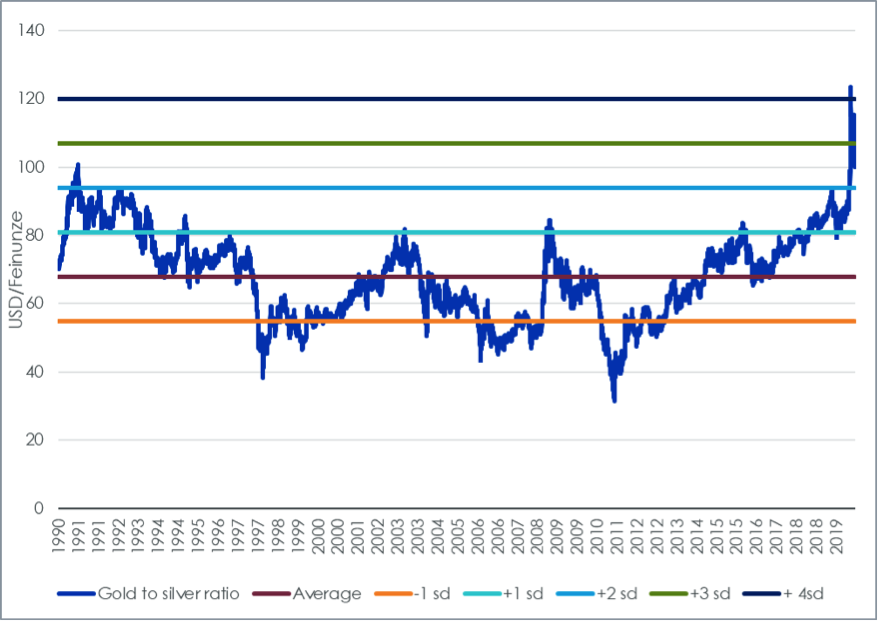

Gold ist dieses Jahr um über 13 Prozent gestiegen, Silber hingegen entwickelte sich um 4 Prozent[1] rückläufig. Dies führte zu einem Anstieg der Gold-Silber-Ratio auf bisher noch nie beobachtete Stände. Je höher die Ratio, desto günstiger ist Silber im Vergleich zu Gold. Auf einem Höhepunkt von 122 im März 2020 lag die Ratio um mehr als 4 Standardabweichungen über dem Durchschnitt. Erst Mitte Mai sank sie unter 3 Standardabweichungen über dem Durchschnitt. Entweder ist Silber sehr günstig oder es ist zu einer langfristigen Änderung in der Beziehung zwischen Silber und Gold gekommen. In letzter Zeit begann Silber gegenüber Gold aufzuholen. Die Korrelation zwischen den beiden Metallen könnte sich fortsetzen

Abbildung 2: Gold-Silber-Ratio

[1] Im Jahr zum 18. Mai 2020, basierend auf Spotdaten von Bloomberg.

Quelle: WisdomTree, Bloomberg. 01.06.1990 bis 18.05.2020. Daten basierend auf den Edelmetallpreisen der London Bullion Market Association. StA entspricht dem Abstand vom Durchschnitt als Anzahl der Standardabweichungen. Die Wertentwicklung in der Vergangenheit ist kein Maßstab für zukünftige Ergebnisse und der Wert von Anlagen kann fallen.

Modell

In unserem Artikel „Gold and silver: similar, but different“ (Gold und Silber: ähnlich, aber anders) argumentierten wir, dass die Kursentwicklung von Silber zu 80 Prozent mit Gold korreliert ist. Im Rahmen unserer Modellierung ist Gold deshalb der Faktor, der den Silberkurs am stärksten beeinflusst. Jedoch halten wir folgende Variablen ebenso für wichtige Einflussfaktoren:

· Erhöhung der Produktionstätigkeit – Silber findet zu mehr als 50 Prozent[1] in Anwendungen der Industrie (im Gegensatz zu Gold, bei dem dieser Anteil weniger als 10 Prozent beträgt). Stellvertretend für die industrielle Nachfrage verwenden wir den Global Manufacturing Purchasing Managers Index (PMI).

· Erhöhung der Silberbestände – steigende Bestände signalisieren eine höhere Verfügbarkeit des Metalls und wirken sich deshalb negativ auf die Kurse aus. Stellvertretend verwenden wir die Bestände von Terminbörsen.

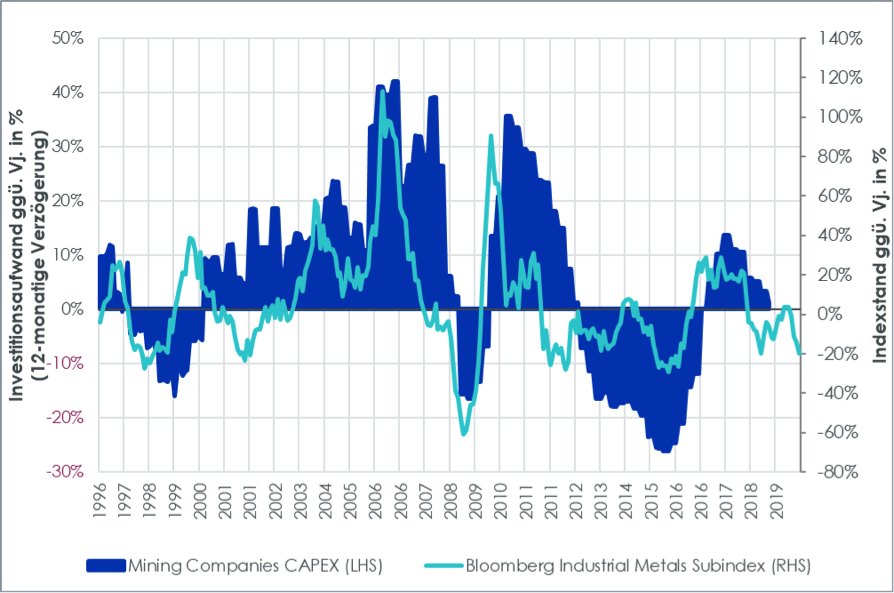

· Erhöhung der Investitionen im Bergbau (Capex) – je mehr Minen investieren, desto höher wird das potenzielle Angebot in Zukunft ausfallen. Deshalb rechnen wir für diese Variable eine 18-monatige Verzögerung ein. Angesichts der Tatsache, dass das meiste Silber als Nebenprodukt beim Abbau anderer Metalle gewonnen wird, beziehen wir den Investitionsaufwand (Capex) der wichtigsten 100 Bergbaugesellschaften mit ein (nicht nur auf Silber spezialisierte Bergbauunternehmen).

Gold wird noch nie da gewesene Hochs erreichen

In „Goldausblick für das erste Quartal 2021: Bislang unbekanntes Terrain" haben wir unsere Prognosen für Gold für zwei wirtschaftliche Szenarien dargelegt – eine V-förmige und eine U-förmige wirtschaftliche Erholung. Ein U-förmige wirtschaftliche Erholung scheint immer wahrscheinlicher, daher nutzen wir dies als Basis für unseren Silberausblick. Bei der U-förmigen wirtschaftlichen Erholungsprognose unterstellen wir, dass sich die globale Wirtschaft bei der Erholung von COVID-19 schwertut. Die von den Zentralbanken und Finanzbehörden bereitgestellten Fazilitäten werden stark in Anspruch genommen und ausgeweitet. Es könnte deshalb zu weiteren Lockerungsmaßnahmen kommen. In diesem Umfeld könnte Gold auf 2200 US Dollar pro Feinunze steigen. Unabhängig von einer V- oder U-förmigen wirtschaftlichen Erholung zeigt unsere interne Prognose, dass Gold auf noch nie da gewesene Hochs steigen wird. Bei einer U-förmigen wirtschaftlichen Erholung könnte es sich über einen längeren Zeitraum auf einem Niveau über 2000 US Dollar pro Feinunze halten.

Schwache Prognose für Silber

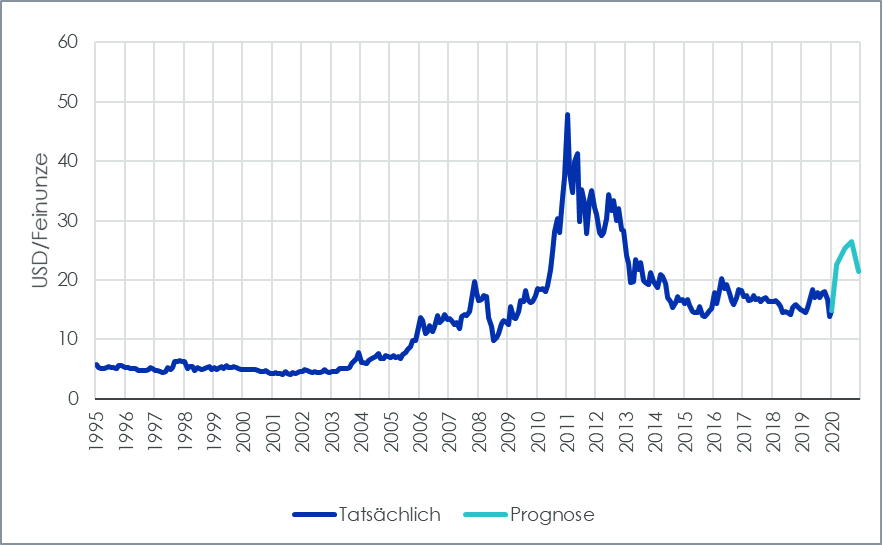

Beim Wachstum könnte Silber Gold unseres Erachtens überholen. Silber könnte bis Ende dieses Jahres trotz einer schwachen industriellen Nachfrage und anwachsender Bestände auf 26,50 US Dollar pro Feinunze steigen. Ausgehend von einem Preis von 17,10 US Dollar pro Feinunze (19/05/2020) zum Zeitpunkt des Verfassens dieses Artikels (19.05.2020), entspräche dies einem Zuwachs von fast 55 Prozent. Er würde nicht ausreichen, um die Gold-Silber-Ratio auf ein normales Niveau zurückzuführen. In der Tat könnte die Ratio immer noch fast eine Standardabweichung über dem Durchschnitt liegen. Wenn unsere Goldprognose für das vierte Quartal 2020 von 2.100 US Dollar pro Feinunze korrekt ist und die Gold-Silber-Ratio sich normalisiert, würde der Silberpreis über 30 US Dollar liegen. Unseres Erachtens wird die Ratio angesichts der schwachen Industrienachfrage im kommenden Jahr nicht auf einen normalen Stand zurückkehren. Bis zum Ende des ersten Quartals 2021 könnte Silber auf 21,40 US Dollar pro Feinunze nachgeben, während Gold weiter auf 2.200 US Dollar zulegen könnte. Dies würde zu einem Anstieg der Gold-Silber-Ratio auf 102 führen.

Abbildung 3: WisdomTree Silberprognose

[1] Laut Daten des Silver Institute.

Quelle: WisdomTree (Prognosen), Bloomberg (historische Daten), Daten verfügbar bis Schlusskurs vom 19. Mai 2020. Prognosen sind kein Indikator für die zukünftige Performance und alle Investments beinhalten Risiken und Unsicherheiten.

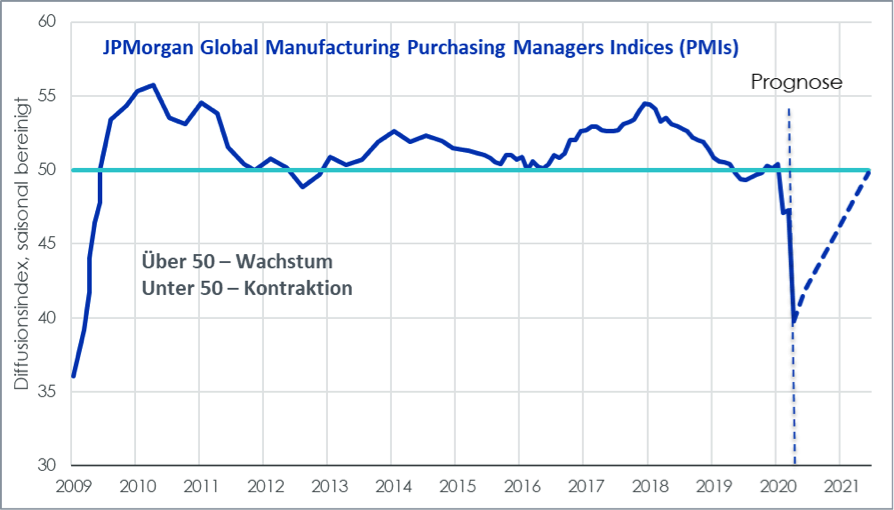

Die Industrienachfrage dürfte sich langsam erholen

Für die Manufacturing Purchasing Managers Indices (Einkaufsmanagerindizes für das verarbeitende Gewerbe) – unsere Ersatzgröße für die Silbernachfrage aus der Industrie – prognostizieren wir eine Erholung gegenüber den aktuellen Krisenständen. Die Erholung wird jedoch langsam vor sich gehen und innerhalb des Prognosehorizonts möglicherweise nicht über 50 steigen (Grenze zwischen Kontraktion und Wachstum). Da die Lockdown-Maßnahmen im aktuellen Umfeld nur langsam gelockert werden können und obwohl all die geld- und finanzpolitischen Lockerungsmaßnahmen die natürliche Nachfrage nach industrieller Aktivität möglicherweise stärken werden, wird sich diese Erholung im Vergleich zu 2009 langsamer entwickeln.

Abbildung 4: Global Manufacturing Purchasing Managers Indices (PMIs)

Quelle: WisdomTree, Bloomberg. 05.02.2009 bis 04.05.2020. Prognosen sind kein Indikator für die zukünftige Performance und alle Investments beinhalten Risiken und Unsicherheiten.

Angebot aus dem Silberabbau könnte steigen

Der Abbau von Silber ist seit vier Jahren rückläufig. Die Hauptursachen liegen in der sinkenden Qualität des Erzes in mehreren großen Primärsilberminen, eine geringere Silberproduktion in Kupferminen und erheblichen Störungen in großen Silberminen.

Die Höhe der Investitionen in Minen – eine der Ersatzgrößen unseres Modells – ging in den letzten Monaten zwar deutlich zurück, verzeichnete vor 18 Monaten jedoch noch einen Anstieg. Um in unserem Modell die Zeit widerzuspiegeln, bis eine Erhöhung der Investitionen zu einem merklichen Anstieg der Abbaumenge führt, rechnen wir eine Zeitverzögerung von 18 Monaten ein. Gegenwärtig könnten sich diese erhöhten Investitionen erwartungsgemäß niederschlagen und demzufolge das Angebot einen Teil der Preiszuwächse bei Silber wettmachen.

Betrachtet man die Lage jedoch auf mikroökonomischer Ebene, gibt es Grund zur Annahme, dass der Silberabbau dieses Jahr rückläufig sein wird. Aufgrund von COVID-19 wurde der Bergbau in Regionen mit hoher Silberproduktion wie Mexiko, Peru, Bolivien und der kanadischen Provinz Quebec vorübergehend eingestellt. Während wir in unserem Modell also auf möglichen Gegenwind durch einen Anstieg des Angebots hinweisen, besteht ein Aufwärtsrisiko beim Preis, falls es im Zusammenhang mit COVID-19 zu Störungen kommt.

Abbildung 5: Investitionswachstum durch Bergbauunternehmen

Quelle: WisdomTree, Bloomberg. Stand der Daten: 18. Mai 2020. Die Wertentwicklung in der Vergangenheit ist kein Maßstab für zukünftige Ergebnisse und der Wert von Anlagen kann fallen.

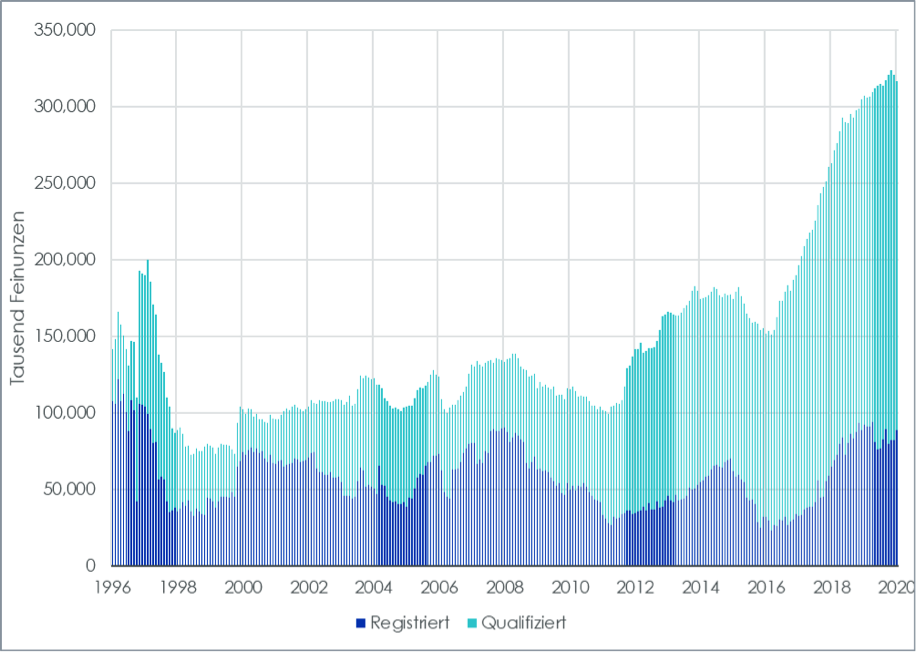

Silberbestände der Börsen steigen

In Bezug auf einen anderen Angebotsindikator – die Silberbestände –limitiert uns die beschränkte Datenlage hinsichtlich der globalen Bestände ein, weshalb wir die Bestände von Terminbörsen als Ersatzgröße heranziehen. Diese sind in den letzten Jahren unermüdlich angestiegen. Obwohl dies schwer mit den sinkenden Abbaumengen der letzten Jahre zu vereinbaren ist, erklärt es die relativ schwachen Silberpreise.

Hierbei ist zu beachten, dass eine Unterscheidung zwischen registriertem und qualifiziertem Bestand besteht. „Qualifiziert“ bedeutet, dass das Metall die Anforderungen der Börse erfüllt, jedoch nicht als Sicherheit für eine Transaktion am Terminmarkt eingesetzt wird. „Registriert“ bedeutet dagegen, dass das Metall die Anforderungen erfüllt und als Sicherheit für Transaktionen am Terminmarkt eingesetzt wird. Da das qualifizierte Metall leicht in registriertes Metall umgewandelt werden kann, verwenden wir die Gesamtmenge. Die meisten Zuwächse werden jedoch bei qualifiziertem und nicht bei registriertem Metall verzeichnet. Die Ursache dafür könnte einfach in der verstärkten Lagerung in COMEX-Lagerhäusern, anstatt in anderen Lagerhäusern liegen. Gleichwohl dämpft die größere Quelle sichtbarer Bestände den Preis von Silber. Unseren Erwartungen zufolge wird dies beim Preis auch weiterhin für Gegenwind sorgen.

Abbildung 6: Silberbestand

Quelle: WisdomTree, Bloomberg. Stand der Daten: 18. Mai 2020. Die Wertentwicklung in der Vergangenheit ist kein Maßstab für zukünftige Ergebnisse und der Wert von Anlagen kann fallen.

Fazit

Obwohl eine sinkende Industrienachfrage und potenzielle Anstiege des Angebots bei Silber für Gegenwind sorgen, sollte seine Korrelation mit Gold ihm starken Rückenwind geben. Diese Korrelation war in den letzten Monaten zwar schlecht, in den letzten Wochen scheint es jedoch, dass sich beide Metalle wieder annähern. Unsere Annahme zu den Angebotszuwächsen, die dem Modell zufolge auf der Behandlung von Zuwächsen des Investitionsaufwands basiert, könnte sich als irreführend erweisen. Das Silberangebot aus dem Bergbau könnte aufgrund der Einschränkungen durch COVID-19 in der Tat auf einem niedrigeren Niveau verbleiben. Deshalb könnte der Preis von Silber einem Aufwärtsrisiko unterliegen.

Wichtige Informationen

Im Europäischen Wirtschaftsraum („EWR“) herausgegebene Mitteilungen: Dieses Dokument wurde von WisdomTree Ireland Limited, einer von der Central Bank of Ireland zugelassenen und regulierten Gesellschaft, herausgegeben und genehmigt.

In Ländern außerhalb des EWR herausgegebene Mitteilungen: Dieses Dokument wurde von WisdomTree UK Limited, einer von der United Kingdom Financial Conduct Authority zugelassenen und regulierten Gesellschaft, herausgegeben und genehmigt.

WisdomTree Ireland Limited und WisdomTree UK Limited werden jeweils als „WisdomTree“ bezeichnet. Unsere Richtlinie über Interessenkonflikte und unser Verzeichnis sind auf Anfrage erhältlich.

Nur für professionelle Kunden. Die in diesem Dokument enthaltenen Informationen dienen ausschließlich Ihrer Information und stellen weder ein Angebot zum Verkauf bzw. eine Aufforderung oder ein Angebot zum Kauf von Wertpapieren oder Anteilen dar. Dieses Dokument sollte nicht als Basis für eine Anlageentscheidung verwendet werden. Anlagen können an Wert zunehmen oder verlieren und Sie können einen Teil oder den gesamten Betrag der Anlage verlieren. Die Wertentwicklung in der Vergangenheit ist nicht notwendigerweise ein Hinweis auf zukünftige Ergebnisse. Anlageentscheidungen sollten auf den Angaben im entsprechenden Prospekt sowie auf unabhängiger Anlage-, Steuer- und Rechtsberatung basieren.

Bei diesem Dokument handelt es sich nicht um Werbung bzw. eine Maßnahme zum öffentlichen Angebot von Anteilen oder Wertpapieren in den USA oder einer zugehörigen Provinz bzw. einem zugehörigen Territorium der USA, und es darf unter keinen Umständen als solche verstanden werden. Weder dieses Dokument noch etwaige Kopien dieses Dokuments sollten in die USA mitgenommen, (direkt oder indirekt) übermittelt oder verteilt werden.

Dieses Dokument kann unabhängige Marktkommentare enthalten, die von WisdomTree auf der Grundlage öffentlich zugänglicher Informationen erstellt wurden. Obwohl WisdomTree bestrebt ist, die Richtigkeit des Inhalts dieses Dokuments sicherzustellen, übernimmt WisdomTree keine Gewährleistung oder Garantie für seine Richtigkeit oder Genauigkeit. Die Drittanbieter, deren Dienste in Anspruch genommen werden, um die in diesem Dokument enthaltenen Informationen zu beziehen, übernehmen keine Gewährleistung oder Garantie jeglicher Art bezüglich dieser Daten. Dort, wo WisdomTree seine eigenen Ansichten in Bezug auf Produkte oder Marktaktivitäten äußert, können sich diese Auffassungen ändern. Weder WisdomTree, noch eines seiner verbundenen Unternehmen oder einer seiner jeweiligen leitenden Angestellten, Verwaltungsratsmitglieder, Partner oder Mitarbeiter übernimmt irgendeine Haftung für direkte Schäden oder Folgeschäden, die durch die Verwendung dieses Dokuments oder seines Inhalts entstehen.

Dieses Dokument kann zukunftsorientierte Aussagen enthalten, einschließlich Aussagen hinsichtlich unserer aktuellen Erwartungen oder Einschätzungen im Hinblick auf die Wertentwicklung bestimmter Anlageklassen und/oder Sektoren. Zukunftsorientierte Aussagen unterliegen gewissen Risiken, Unsicherheiten und Annahmen. Es gibt keine Sicherheit, dass diese Aussagen zutreffen, und die tatsächlichen Ergebnisse können von den erwarteten Ergebnissen abweichen. WisdomTree empfiehlt Ihnen deutlich, sich nicht in unangemessener Weise auf diese zukunftsgerichteten Aussagen zu verlassen.

Jegliche in diesem Dokument enthaltene historische Wertentwicklung kann u. U. auf Backtesting beruhen. Backtesting ist der Prozess, bei dem eine Anlagestrategie evaluiert wird, indem sie auf historische Daten angewandt wird, um zu simulieren, was die Wertentwicklung solch einer Strategie in der Vergangenheit gewesen wäre. Durch Backtesting erzielte Wertsteigerungen sind jedoch rein hypothetisch und werden in diesem Dokument einzig und allein zu Informationszwecken aufgeführt. Daten, die durch Backtesting gesammelt wurden, stellen keine tatsächlichen Wertsteigerungen dar und dürfen nicht als Indikator für tatsächliche oder zukünftige Wertsteigerungen angesehen werden.

Diesen Beitrag teilen: