BlackPoint Asset Management: Eisiges Erwachen in Europa

Allen diplomatischen Bemühungen zum Trotz begann mit dem russischen Einmarsch in das Nachbarland Ukraine am 23. Februar dieses Jahres ein Krieg inmitten des europäischen Kontinents. Für Deutschland und einige andere EU-Länder ist die Friedensdividende restlos aufgezehrt, es wird nun wieder vermehrt in Sicherheit und Rüstung investiert.

08.04.2022 | 07:36 Uhr

Die unerträglichen Schrecken dieser Auseinandersetzung haben eine humanitäre Katastrophe ausgelöst. Beide Seiten haben hohe Verluste und viele Verletzte zu beklagen, mehr als 3,7 Millionen Zivilisten aus der Ukraine sind aktuell auf der Flucht vor Tod und Zerstörung. Darüber hinaus wurde die bislang als verlässlich eingestufte Sicherheitsarchitektur Europas in ihren Grundfesten erschüttert. Den Bewohnern vieler involvierter Länder ist schlagartig klar geworden, dass nun ein neuer Zeitabschnitt angebrochen ist. Dieser beinhaltet, soviel ist bereits absehbar, einen politischen Paradigmenwechsel im Umgang mit Russland.

Politische Auswirkungen

Neben der harten Kritik des Westens an Russland wurden starke und umfassende Sanktionen gegen eine Vielzahl von politischen Akteuren, Oligarchen, Banken sowie staatliche Institutionen und die russische Zentralbank verhängt. Abgesehen von einigen wenigen Partnerländern, zumeist Vasallenstaaten, ist Russland international isoliert und geächtet. Die NATO versetzt Truppen in Gefechtsbereitschaft und zieht Soldaten und Material an den Außengrenzen zu Russland zusammen. Um einen Flächenbrand zu vermeiden, werden jedoch weder die NATO noch deren Mitgliedsländer aktiv in den Konflikt eingreifen. Unterstützungspakete und Warenlieferungen werden indessen aus den USA, der Europäischen Union und weiteren Ländern gesendet. Aktuell ist noch nicht klar, wie sich China in diesem Umfeld verhalten wird. Die bestehenden Spannungen mit dem Westen dürften aber bestehen bleiben und können sich bei einer offenen Unterstützung Russlands sogar deutlich erhöhen.

Wirtschaftliche Auswirkungen

Für Deutschland und einige andere EU-Länder ist die Friedensdividende nach langen Jahren der Demilitarisierung restlos aufgezehrt, es wird nun wieder vermehrt in Sicherheit und Rüstung investiert. Auch mit Bezug auf die Energieversorgung müssen neue Wege beschritten werden, um sich aus der Abhängigkeit von Russland zu befreien.Weitere Rohstoffe wie Eisenerz, Nickel und Aluminium sollen langfristig ebenfalls aus anderen Bezugsquellen erworben werden. Die dafür notwendigen Fiskal-Pakete sowie die steigende Nachfrage nach Alternativen werden auf Unternehmensebene auch Krisengewinner hervorbringen. Es kommt jedoch auch zu Verlusten, da sich bereits viele westliche Firmen aus dem Russlandgeschäft zurückziehen. Der operative Betrieb ist durch Sanktionen, Auflagen und Druck aus der heimischen Bevölkerung deutlich erschwert. Mit einem kaufkraftbereinigten Anteil am globalen BIP von ca. 3% (Quelle: Statista, Jahr 2020) ist die russische Wirtschaft in ihrer Gesamtheit jedoch eher unbedeutend, viele multinationale Konzerne vermelden einen eher geringen Einfluss auf ihre prognostizierten Ergebnisse. Treibendes Thema bleibt daher der Einfluss der Ukraine-Krise auf die Rohstoffpreise. Der jüngst starke Anstieg, getrieben durch die Sorge vor einer möglichen Verknappung des Angebots, insbesondere bei Erdgas und Rohöl, sorgt für zusätzlichen Aufwärtsdruck auf die ohnehin steigende Inflation. Eine Abkehr von der Globalisierung mit den damit verbundenen internationalen Abhängigkeiten kann für eine Präferenz von stabilen Lieferketten gegenüber günstigen Vorprodukten führen und somit die Inflation zusätzlich leicht erhöhen.

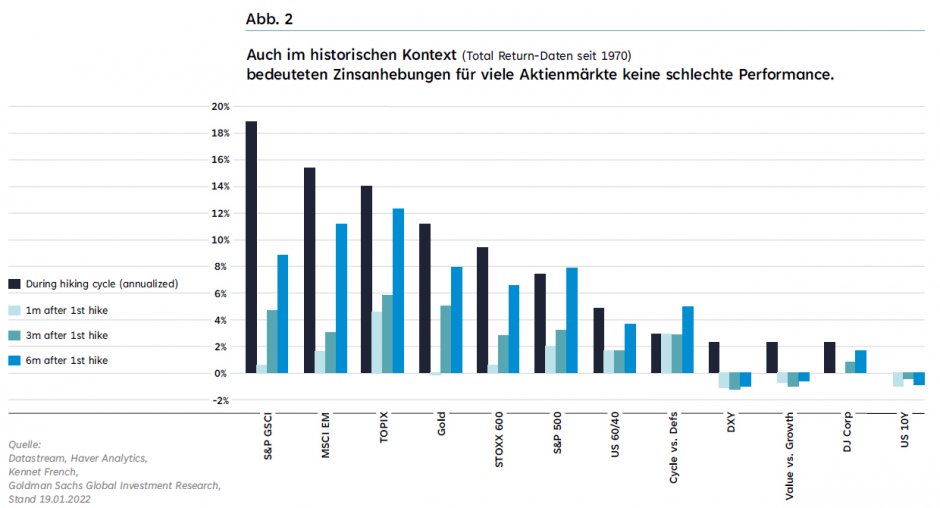

Nachdem das Narrativ der kurzfristigen und vorübergehenden Inflation („transitorisch“) Ende vergangenen Jahres immer weiter an Überzeugungskraft eingebüßt hat, hat selbst die Fed diese Formulierung relativiert. Laut aktueller Einschätzung von Fed und EZB ist die Inflation aktuell hoch und wird durch die Ukraine-Krise weiter verstärkt, sollte sich jedoch auf absehbare Zeit wieder etwas abschwächen. Der hohen Inflation müssen die Zentralbanken mit geldpolitischer Straffung, unter anderem in Form von Zinserhöhungen, begegnen. Größte Sorge dabei ist, dass sie dabei das derzeit starke Wirtschaftswachstum abbremsen könnten, es im schlimmsten Fall zu einer Stagflation, ja gar zu einer Rezession kommen könnte. Ein Blick auf die Daten verrät jedoch, dass die großen Weltwirtschaften hiervon weit entfernt sind. Analysten erwarten derzeit durchschnittlich ein Realwachstum des Bruttoinlandsprodukts von 3,6% für die USA sowie 3,5% für die Eurozone (Quelle: Bloomberg, Stand 17.03.2022).

So bezeichnete Fed-Chef Jerome Powell in seiner letzten Pressekonferenz die US-Wirtschaft als „sehr stark“ und den Arbeitsmarkt als durch Vollbeschäftigung „absolut ausgereizt“. Insofern geht es in den aktuellen Diskussionen vielmehr um den Grad der Inflation, die Anzahl der kommenden Zinsanhebungen sowie die mögliche Abschwächung des starken Wirtschaftswachstums. Die Angst vor einer aufwärtsgerichteten Lohn-Preis-Spirale ist nicht gänzlich unberechtigt, insbesondere vor dem Hintergrund des Fachkräftemangels, der in den USA aktuell deutlich stärker ausgeprägt ist als in Europa. Jedoch gehen wir aufgrund des geringeren Einflusses von Arbeitgeberverbänden und Gewerkschaften sowie vorhandener Risikofaktoren für einige Branchen von einer deutlich schwächeren Dynamik in den Lohnsteigerungen aus.

Folgen für die Finanzmärkte

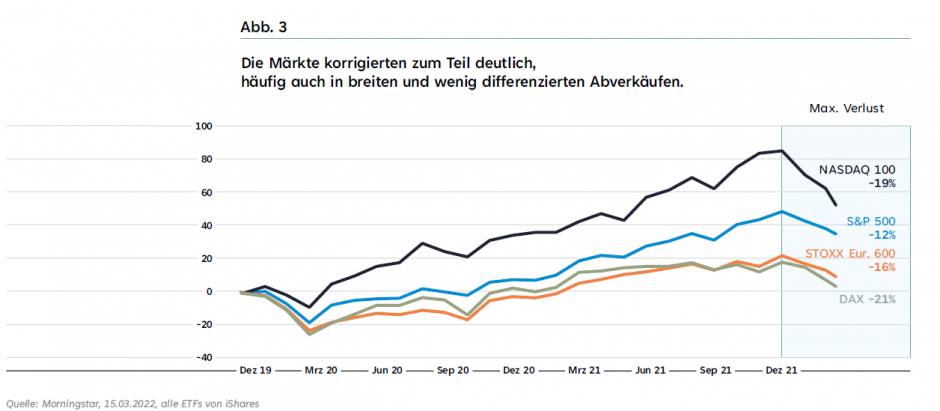

An den Finanzmärkten starteten die

Investoren sorgenvoll ins Jahr 2022 (Abb. 3), Auslöser waren vor allem

die bereits erwähnten Faktoren:

__ Höhere Inflationsdaten

__ Absehbarer Wegfall der Stützungsmaßnahmen der Zentralbanken

__ Beginn eines womöglich langanhaltenden Zyklus steigender Zinsen

__ Risiko einer unkontrollierten Inflation verbunden mit Machtlosigkeit der Zentralbanken

__ Risiko einer starken Abschwächung des Wirtschaftswachstums bis hin zur Stagflation oder gar Rezession

__ Risikoaversion aufgrund Eskalation des Ukraine-Krieges

Auswirkungen auf unsere Anlagestrategie

Nüchtern und emotionslos betrachtet scheint die eingepreiste Risikoaversion zum gegenwärtigen Zeitpunkt nur teilweise gerechtfertigt zu sein. Wir möchten dies anhand unserer aktuellen Szenario-Analyse mit den 4 Kernszenarien und deren Gewichtungen darstellen:

1. Basis-Szenario: Spätzyklisch (55%) Wachstum bei

langfristig erhöhter Inflation Anlagestrategie: Rohstoe,

Grundbedarfsgüter, Unternehmen mit Preissetzungsmacht, Gold Begründung:

Ukraine-Krise deeskaliert im Zeitablauf, Zentralbanken steuern maßvoll

mit dem Ziel Trendwachstum (und darüber)

2. Hochkonjunktur (30%) Wachstum bei Rückgang der Inflation in den von den Notenbanken angestrebten Bereich

Anlagestrategie: IT, Basic Materials, Value Zykliker, Industriewerte,

Anleihen Begründung: Ukraine-Krise deeskaliert im Zeitablauf, kein

Angebots-Schock bei Rohstoffen, Lieferkettenprobleme und Konflikte im

Welthandel entspannen sich, starkes Wirtschaftswachstum

3. Rezession (10%):

Schrumpfende Wirtschaft Anlagestrategie: Defensive Anleihen, Gold, Cash

Begründung: Neuer kalter Krieg im Osten Europas, Angebots-Schock bei

Rohstoffen, Deglobalisierung, stark zunehmende Spannungen im Welthandel,

weitere Risikofaktoren (z.B. neue schwerwiegende Corona-Mutationen)

belasten das Wirtschaftswachstum.

4. Stagflation (5%): Stagnation bei erhöhter Inflation Anlagestrategie:

Utilities, Pharma, Consumer Staples, Defensive Value, Cash Begründung:

Geopolitische Spannungen haben begrenzten Einfluss auf die

Weltwirtschaft, jedoch nachhaltige Verteuerung von Rohstoffen,

Lieferkettenprobleme und Konflikte im Welthandel bleiben dauerhaft

bestehen oder nehmen zu.

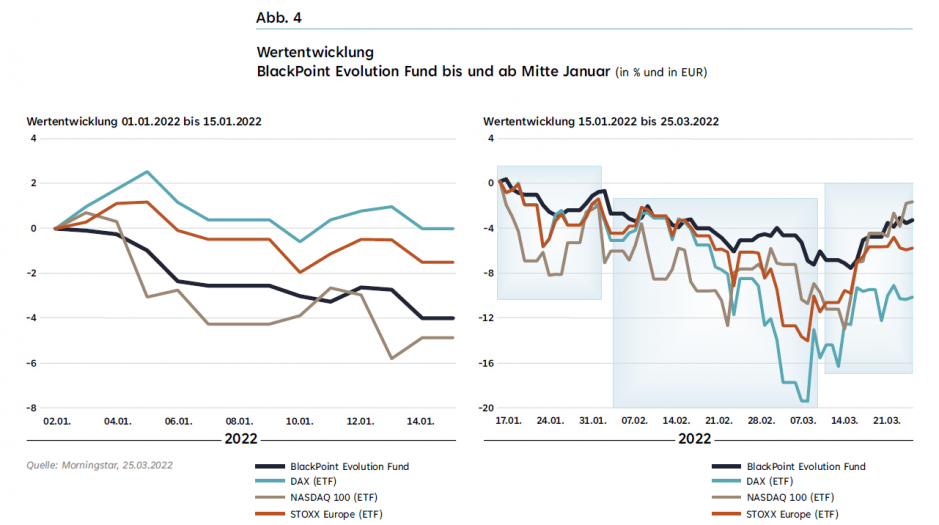

Wir sind davon überzeugt, dass sich im

aktuellen Umfeld Fehlbewertungen durch undifferenzierte Kurskorrekturen

über ganze Segmente, Branchen und Indizes ergeben. Mit unserem Fokus auf

Einzeltitel-Selektion wollen wir hier gezielt und maßvoll Chancen

ergreifen und in Werte investieren, die uns überzeugen und nun im

langfristigen Kontext günstiger

erscheinen. Daraus abgeleitet haben wir seit Mitte Januar, nach einem

schwierigen Jahresbeginn, neue Investments getätigt, aber auch die

Diversifikation in unserem Portfolio weiter erhöht und den Fokus auf

eine robustere Komposition gelegt. So konnten wir erfolgreich zum einen

die kurzfristige Aktienmärkte-Sensitivität unseres Fonds deutlich

reduzieren und zum anderen sicherstellen, dass wir zugleich von

Markterholungsphasen weiterhin ausreichend partizipieren können (Abb.

4).

Wir halten weiterhin größere Positionen in

den Bereichen IT, Pharma und Industrials. Aufgestockt wurden hingegen

die Bereiche der Finanzwerte, Konsumgüter und

Telekommunikationsdienstleister. Die Position in Rohstoffen wurde

zwischenzeitlich ebenfalls erhöht, nun aber wieder etwas zurückgefahren.

Auf der Anleiheseite wurden einige Positionen im mittleren und längeren

Laufzeitenbereich abgebaut, hauptsächlich mit dem Ziel, Kredit- und

Zinsrisiken etwas zu reduzieren.

Darüber hinaus wurde in kurzlaufende US-Staatsanleihen investiert, um

eine positive Verzinsung hochliquider Mittel für den Fonds zu erzielen.

Grundsätzlich sehen wir die Gefahr einer Rezession in Europa leicht

höher als in den USA, was sich auch in unserer aktuellen Allokation

niederschlägt. Insgesamt ist die Aktienquote mit derzeit rund 56% noch

untergewichtet, auch die Anleihequote ist mit rund 32% (davon ca. 5,5%

kurzlaufende US-Treasuries als Cash-Ersatz) untergewichtet.

Übergewichtet sind derzeit ergänzende Investments wie CAT-Bonds,

Rohstoffe, Gold sowie Cash.

Fazit

Einen permanenten Bestandteil unseres Aktienportfolios bilden etablierte Unternehmen, die starke Cash-Erträge prognostizierbar generieren und somit eine hohe Kapitalrendite erzielen. Die Produkte oder Dienstleistungen dieser Firmen stehen für hohe Qualität und Einzigartigkeit, stets ermöglicht durch eine effziente Unternehmensstruktur. Kurzum, diese Unternehmen besitzen gegenüber ihren Konkurrenten nachhaltige Wettbewerbsvorteile, die sie über längere Zeiträume sogar ausbauen können. Bemerkenswert ist sicherlich die ausgeprägte Resilienz dieser Unternehmen über unterschiedliche Marktphasen hinweg. Unsere Unternehmensphilosophie „Langlebige Anlagestrategie über Generationen hinweg“ bedingt in ihrer Umsetzung die fortwährende – in schwierigen Zeiten sogar verstärkte - Investition in diese robusten Qualitätsunternehmen. Wir vertrauen darauf, dass diese Unternehmen während einer Inflation oder Stagflation höhere Preise an ihre Kunden weitergeben können, Rezessionen nicht zuletzt wegen ihres „Cash Polsters“ gut überstehen und in Wachstumsphasen überproportional prosperieren. Besonnenheit, Vertrauen in die eigene Strategie, aber auch stringentes Handeln wird uns durch diese herausfordernde, einschneidende Zeit führen.

Verbindliche Grundlage für den Kauf des Fonds sind die wesentlichen Anlegerinformationen (KIID), der jeweils gültige Verkaufsprospekt mit dem Verwaltungsreglement bzw. der Satzung, der zuletzt veröffentlichte und geprüfte Jahresbericht und der letzte veröffentlichte ungeprüfte Halbjahresbericht, die in deutscher Sprache kostenlos bei der IPConcept (Luxemburg) S.A. (société anonyme), 4, rue Thomas Edison L-1445, Strassen, Luxembourg, (siehe auch https://www.ipconcept.com/ipc/de/fondsueberblick.html) erhältlich sind. Die steuerliche Behandlung ist von den individuellen Verhältnissen jedes einzelnen Anlegers abhängig. Dieser Artikel ist eine Werbemitteilung, dient ausschließlich Informationszwecken und stellt keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen dar. Hinweise zu Chancen und Risiken entnehmen Sie bitte dem aktuellen Verkaufsprospekt. Es kann keine Zusicherung gemacht werden, dass die Anlageziele erreicht werden. Diese Werbemitteilung wendet sich ausschließlich an Interessenten in den Ländern, in denen der genannte Fonds zum öffentlichen Vertrieb zugelassen ist. Der Fonds wurde nach luxemburgischem Recht aufgelegt und ist in Luxemburg, Deutschland und Österreich zum Vertrieb zugelassen. Der Fonds darf in den Vereinigten Staaten von Amerika ("USA") sowie zugunsten von US Personen nicht öffentlich zum Kauf angeboten werden. Die Dokumente können ebenfalls kostenlos in deutscher Sprache bei der deutschen Vertriebs- und Informationsstelle, BlackPoint Asset Management GmbH, Herrnstr. 44, D-80539 München, bezogen werden. Die Dokumente können ebenfalls bei der österreichischen Zahl- und Informationsstelle, ERSTE BANK DER OESTERREICHISCHEN SPARKASSEN AG, Am Belvedere 1, A-1100 Wien bezogen werden. Frühere Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Die Bruttowertentwicklung nach BVI Methode lässt die bei der Ausgabe und Rücknahme der Anteile erhobenen Kosten (Ausgabe- und Rücknahmeaufschlag) und während der Haltedauer anfallenden Gebühren (z.B. Transaktionskosten) unberücksichtigt. Wenn ein Anleger für 1.000,– € Anteile erwerben möchte, muss er bei einem Ausgabeaufschlag von 4 % 1.040,– € dafür aufwenden. Es können für den Anleger Depotkosten und weitere Kosten (z.B. Depot- oder Verwahrkosten) entstehen, welche die Wertentwicklung mindern. Der Fonds weist aufgrund der Zusammensetzung seines Portfolios oder der verwendeten Portfoliomanagementtechniken eine erhöhte Volatilität auf, d.h. der Anteilpreis kann auch innerhalb kurzer Zeiträume erheblichen Schwankungen nach oben und unten unterworfen sein. Außerdem kann bei Fremdwährungen die Rendite infolge von Währungsschwankungen steigen oder fallen. Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb der Anteile ihrer Organismen für gemeinsame Anlagen getroffenen hat, gemäß Artikel 93a der Richtlinie 2009/65/EG und Artikel 32a der Richtlinie 2011/61/EU aufzuheben. Weitere Informationen zu Anlegerrechten sind auf der Homepage der Verwaltungsgesellschaft (www.ipconcept.com) einsehbar. https://www.ipconcept.com/ipc/de/anlegerinformation.html

Diesen Beitrag teilen: