WisdomTree: Bei kurzer Duration sollten Anleihen-Investoren variable Zinssätze erwägen

Von Kevin Flanagan, Senior Strategist Fixed Income

17.06.2019 | 09:19 Uhr

Das Umfeld für Anleihen wird von zwei Schlüsselfaktoren geprägt. Der erste Faktor ist die aktuelle sowie prognostizierte Form der Renditekurve. Der zweite Faktor stellt die hohen Geldbeträge dar, die private Haushalte laut Daten der US-Notenbank horten. Aufgrund dieser beiden Faktoren muss für kurzfristige Staatsanleihen ein Aufschlag bezahlt werden. Anleger sollten sich nicht auf festverzinsliche Wertpapiere versteifen, sondern auch Strategien mit variablen Zinssätzen in Erwägung ziehen, aus mehreren Gründen:

Wenn von Zinsen die Rede ist, konzentriert man sich in der Regel auf die Vorgaben der US-Notenbank (Fed) und die Richtung, welche die zehnjährige Rendite der US-Staatsanleihen einschlägt. Anlagen in Instrumente mit kurzer Duration sind wegen der flachen und/oder inversen Form der Renditekurve von US-Staatsanleihen attraktiver, weil Anleger die gleichen oder sogar höhere Renditeniveaus erreichen können, ohne ein Zinsrisiko einzugehen. Obwohl die Märkte von einer Zinssenkung in diesem und im nächsten Jahr ausgehen, ist es laut unserer Prognose wahrscheinlicher, dass die Fed hier eine abwartende Haltung einnimmt.

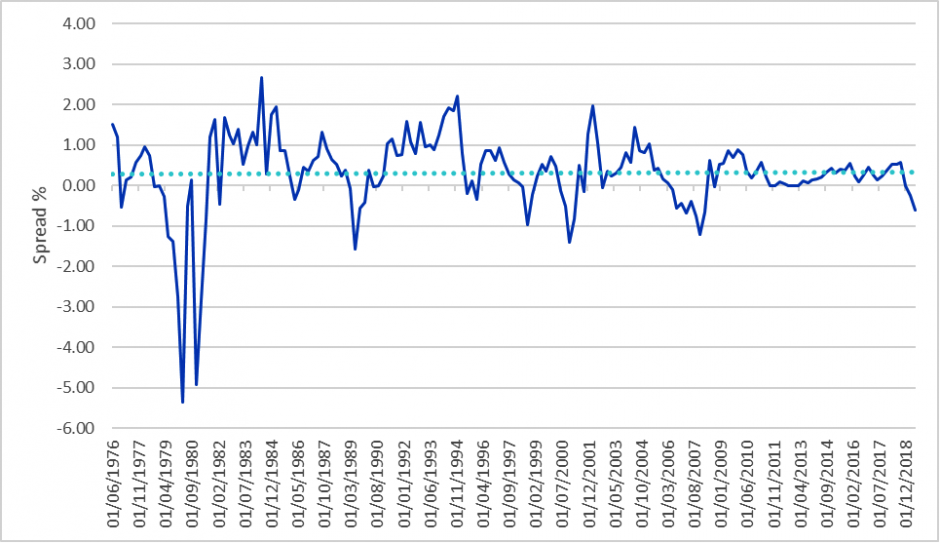

Abbildung 1: Zweijährige US-Treasuries vs. Leitzins der Fed

Quelle: Bloomberg, Stand: 3. Juni 2019.

Die Wertentwicklung in der Vergangenheit ist kein Maßstab für zukünftige Ergebnisse und der Wert von Anlagen kann fallen.

Das Szenario einer abwartenden Fed muss unbedingt berücksichtigt werden, wenn eine Investition in Erwägung gezogen wird. Ich war der Ansicht, dass der Markt für US-Staatsanleihen die Zinssenkung bereits für die Fed vorgenommen hat. Interessanterweise gibt es ihrerseits keine Signale, dass sie in absehbarer Zeit einen solchen Zinsschritt vornehmen wird (siehe aktuelles Protokoll des Fed-Offenmarktausschusses). Vor diesem Hintergrund gehe ich davon aus, dass die

Renditen kurzfristiger US-Staatsanleihen anfällig für potenzielle Aufwärtsrisiken sein können, sofern die Wirtschaft nicht ins Stocken gerät und die Inflation nicht mehr sinkt (unser Basisszenario).

Die obige Grafik verdeutlicht das historische Spread-Verhältnis zwischen den Renditen zweijähriger US-Staatsanleihen und dem Leitzins der Fed. So hat der letzte Rückgang der zweijährigen Rendite dazu geführt, dass der Spread zum Zeitpunkt dieser Veröffentlichung 60 Basispunkte (Bp.) nach unten gerutscht ist. (Die Rendite zweijähriger US-Staatsanleihen beträgt 1,90 Prozent und das obere Ende der Leitzinsspanne der Fed liegt bei 2,50 Prozent.) Der historische mittlere Spread zwischen diesen beiden Instrumenten beläuft sich im Vergleich dazu auf etwa plus 30 Bp.

Fazit

Eine US-Wachstumsrate von 2 bis

2,5 Prozent und eine Arbeitslosenrate bei bzw. unter 4 Prozent sowie eine

irgendwie geartete Entspannung der Handelsbeziehungen zwischen USA und China scheinen

zu einem Anstieg der Rendite zweijähriger US-Staatsanleihen zu führen,

ungeachtet mancher geopolitischen Ereignisse. Wenn die zweijährige Rendite

wieder auf das obere Ende der aktuellen Leitzinsspanne der Fed steigt, würde sie

laut vorsichtiger Schätzung 2,50 Prozent betragen. Zuletzt lag sie im März

auf diesem Niveau.

Sollte es zu einem Prozess der Umkehr zum Mittelwert, der „Mean Reversion“ kommen, würden die Zinsen um 90 Bp. steigen. Festverzinsliche kurzfristige Staatsanleihen wären in beiden Szenarien gefährdet, während variable Zinsstrategien hiervon isoliert wären. Anleger haben somit eine gute Entscheidungsgrundlage.

Dieser Kommentar steht zusätzlich hier als Download im Word-Format bereit.

Diesen Beitrag teilen: