ODDO BHF CIO View: „Ausblick Aktienmärkte Gewinne und Bewertung im Fokus“

Während im asiatischen Raum das Investorensentiment im bisherigen Jahresverlauf u.a. durch die jüngsten chinesischen Regulierungsmaßnahmen belastet wird (Entwicklung seit Jahresbeginn: CSI 300: -6,2%).

22.11.2021 | 09:27 Uhr

Können die Aktieninvestoren in Europa und den USA auf eine erfreuliche Kursentwicklung zurückblicken (STOXX Europe 600: +22,2%, S&P 500: +25,3%; Quelle jeweils Bloomberg, lokale Währung). Als ein wesentlicher Kurstreiber fungiert, neben der immer noch lockeren Geldpolitik international führender Zentralbanken, die recht deutliche Erholung der Unternehmensgewinne nach dem Corona-bedingten Einbruch im Vorjahr. Für die wohl gängigste Bewertungskennzahl an den Aktienmärkten (sog. Kurs-Gewinn-Verhältnis) spielt diese Entwicklung eine zentrale Rolle. Nimmt man die kalenderjährlichen Unternehmensgewinne als Berechnungsbasis, so ist das Kurs-Gewinn- Verhältnis für den S&P 500 von 27,8 (2020) mit den nun geschätzten Gewinnen für das Gesamtjahr 2021 auf aktuell 23,1 Zähler gesunken (Quelle jeweils FactSet). Da auch für 2022 ein leicht positives Gewinnwachstum für den S&P 500 erwartet wird (+8%), liegt das aktuell geschätzte KGV für 2022 sogar noch etwas niedriger (21,4). Die Steigerung der Unternehmensgewinne wirkt somit bewertungsdämpfend und in der Folge unterstützend auf das Aktienkursgeschehen. Gleichzeitig verdeutlicht dieses Beispiel aber auch, was für die Aktienmärkte auf dem Spiel steht, sollte sich das bereits eingepreiste Gewinn-Momentum wider Erwarten abschwächen.

Denn als moderat kann man das aktuelle Bewertungsniveau nicht einstufen. Nimmt man beispielsweise das sog.

Shiller-KGV, welches durch den Einbezug der inflationsadjustierten Gewinne über die vergangenen 10 Jahre eine

längerfristige Betrachtungsweise des Bewertungsgeschehens erlaubt, liegt dieses aktuell mit 39,7 Zählern auf dem

höchsten Niveau seit der Dotcom-Blase im Jahr 2000. Und auch das Sentiment der Investoren hat sich zuletzt

merklich aufgehellt. So zeigt z.B. der sog. Fear-and-Greed-Index, welcher zwischen Werten von 0 und 100

schwanken kann, ein aktuelles Niveau von 75 Zählern an (100 = sehr optimistisch, 0 = sehr pessimistisch,

einbezogen werden diverse Kennzahlen aus dem Aktien- und Rentenbereich, welche die Stimmung unter den

Investoren wiedergeben (z.B. Ratio Verkaufs- zu Kaufoptionen), Quelle: CNN).

Erfolgreiche Berichtssaison zum dritten Quartal 2021 neigt sich dem Ende zu

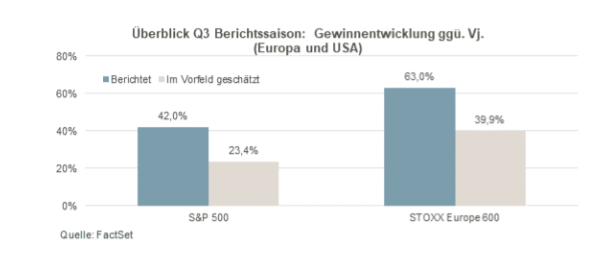

Im Zuge der bald zu Ende gehenden Berichtssaison für das dritte Quartal 2021 dürfen sich die Investoren bis dato über deutlich besser als erwartete Unternehmensdaten freuen. In Europa haben bereits über 80% der Unternehmen ihr Zahlenwerk der Öffentlichkeit präsentiert (gemessen am STOXX Europe 600, Quelle jeweils FactSet). Das Gewinnwachstum summiert sich auf ca. 63%, vor Beginn der Berichtssaison wurde ein Plus von knapp 40% erwartet. 57% der Unternehmen konnten in der Folge die im Vorfeld geschätzten Zahlen der Analysten übertreffen. In den USA lag dieser Wert sogar noch höher (81%, Daten jeweils für den S&P 500). Für die rund 92% der berichteten Unternehmen aus dem S&P 500 aggregiert sich das Gewinnwachstum auf 42%, im Vorfeld lagen die Konsensus-Schätzungen bei knapp 23% (siehe Darstellung 1).

USA im Fokus: Wirtschaftliche Erholung begünstigt zyklische Sektoren

Auch im dritten Quartal 2021 konnte sich die Erholung in zyklischen Sektoren weiter fortsetzen. Neben einer

spürbaren Nachfrageerholung spielte das deutlich gestiegene Preisniveau an den Rohstoffmärkten eine

wesentliche Rolle für Unternehmen aus dem Grundstoffbereich (Gewinnwachstum: +90%, siehe Darstellung

2), der Industriesektor folgt auf Platz 2 mit einem Gewinnplus auf Sektorenebene von rund 71%. IT-

Unternehmen konnten weiterhin von den vielfach im Zuge der Coronakrise beschleunigten Megatrends wie

Digitalisierung, Künstliche Intelligenz etc. profitieren, hier summiert sich das Gewinnplus auf stolze 40%.

Vergangene Wertentwicklungen, Simulationen oder Prognosen sind kein zuverlässiger Indikator für die Zukunft. Die Rendite kann infolge von Währungsschwankungen steigen oder fallen. Etwaige Meinungsäußerungen geben die aktuelle Einschätzung des Investment Office der ODDO BHF AG wieder, die sich insbesondere von der Hausmeinung innerhalb der ODDO BHF Gruppe unterscheiden und ohne vorherige Ankündigung ändern kann.

Diesen Beitrag teilen: