BNP Paribas: Drei wesentliche Risiken für Wachstum und Wirtschaftsklima

Die US-Wirtschaft ist wichtiger Treiber der Weltwirtschaft, jedoch ist der Motor schon ziemlich heiß gelaufen. Die Erhöhung der Leitzinsen durch die FED ist ein Balanceakt, erklärt Guillermo Felices, Head of Research & Strategy bei BNP Paribas.

18.12.2018 | 09:23 Uhr

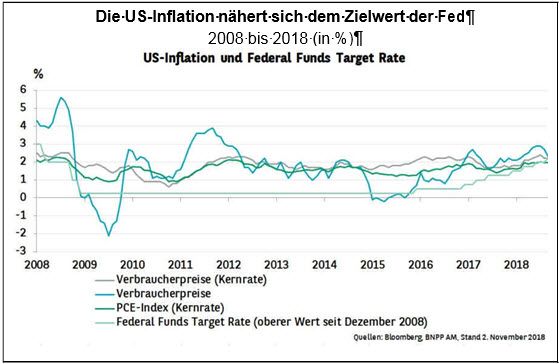

Einer der wichtigsten Treiber der Weltwirtschaft sind die USA. Doch der US-Wirtschaft könnte 2019 durchaus eine Überhitzung drohen, denn die Arbeitslosenquote liegt weiter auf dem niedrigsten Niveau seit fast 50 Jahren, es gibt kaum noch ungenutzte Kapazitäten und die Inflation steigt.

Zwar erhöht die US-Notenbank Fed zurzeit die Leitzinsen und senkt ihre Bilanzsumme, um ein Heißlaufen der Wirtschaft zu verhindern. „Das ist jedoch ein schwieriger Balanceakt. Eine Normalisierung der Geldpolitik, das Quantitative Tightening, dürfte zu höheren ‘risikolosen‘ Zinsen führen. Das könnte wiederum den Bewertungen von Assets mit höherem Risiko schaden“, erklärt Guillermo Felices, Head of Research and Strategy im Multi-Asset-Team von BNP Paribas Asset Management. Überdies macht die expansive Fiskalpolitik die Lage für die Fed nicht einfacher, da Präsident Donald Trump mit seinem Steuersenkungspaket die US-Konjunktur und vor allem die Binnennachfrage kräftig ankurbelt.

Weitere Baustellen

Doch nicht nur in der US-Geldpolitik bleibt es spannend: „Wir glauben, bei den aktuellen Spannungen zwischen China und den USA geht es nicht nur um Ungleichgewichte in den Handelsbilanzen – sondern letztlich um die weltweite Hegemonie. Weil der Handelsstreit Folge dieser Auseinandersetzung ist, wird er auch weiter andauern. Das schadet dem Außenhandel und könnte das Weltwirtschaftswachstum und besonders das Wachstum der Emerging Markets in Mitleidenschaft ziehen.“

Europa beschäftigt derweil der Streit zwischen Italien und Brüssel. Größtes Risiko ist hier, dass italienische Staatsanleihen so weit unter Druck geraten, dass die Investoren an der Nachhaltigkeit der Papiere zweifeln, oder dass die Anti-Euro-Rhetorik neue Ängste vor einem Auseinanderbrechen der Währungsunion aufkommen lässt. „Dies würde den Wachstumsaussichten Europas und der Bewertung europäischer Wertpapiere schaden“, so Felices.

Hinzu kommt, dass sich diese drei Risiken gegenseitig noch verstärken können, wie Felices erklärt: „So könnten höhere US-Zinsen Auswirkungen auf Europa haben. Und Handelskonflikte mit China bleiben womöglich nicht ohne Folgen für andere Handelspartner – einschließlich des Euroraums. Ein schwächeres Wirtschaftswachstum im Euroraum könnte das Weltwirtschaftsklima dämpfen und damit auch dem Ausblick für die USA und China schaden.“

Allokations-Empfehlungenfür 2019

Angesichts des wahrscheinlichsten Szenarios – ordentliches, aber nachlassendes Wachstum der Weltwirtschaft, allmählich steigende Inflation und Normalisierung in der Geldpolitik – positioniert sich BNP Paribas Asset Management aktuell bei Aktien neutral und hat Anleihen untergewichtet.

So geht BNP Paribas Asset Management davon aus, dass die Zinsen weiter steigen, wenn der US-Konjunkturzyklus sich dem Ende neigt und die Fed die Geldpolitik weiter strafft. „Für Top-Down-Investoren könnte das eine einschneidende Veränderung mit sich bringen, da US-Staatsanleihen Positionen in risikobehafteten Titeln dann nicht mehr so gut stabilisieren“, erläutert Felices.

„Wir setzen vor allem auf weniger Staatsanleihen aus dem Euroraum, da wir hier einen stärkeren Renditeanstieg für möglich halten als in den USA.“ Hinzu kommt eine Untergewichtung von High-Yield-Anleihen, besonders amerikanischen. „Ihre Spreads, ein Maß für die Kreditrisikoprämien, sind vergleichsweise eng und die Assetklasse könnte unter dem Quantitative Tightening leiden.“

„Allerdings ist uns bewusst, dass wir gegebenenfalls taktisch reagieren und schnell handeln müssen“, so Felices. So wurden etwa nach der Korrektur im Oktober 2018 Industrieländeraktien übergewichtet. „Ein weiteres Beispiel dafür, wie wir mit diesen Risiken umgehen, ist unsere Short-Position in Euro gegenüber dem US-Dollar. Diese wird sich auszahlen, wenn die Probleme in Italien ein systemisches Risiko werden oder die Fed ihre Geldpolitik unerwartet schnell strafft, um die Inflation auf Linie zu halten.“

Diesen Beitrag teilen: