Bond Vigilantes: Bullen in den USA und Bären in Europa

| Überraschungsindizes unterstreichen Bullen in den USA und Bären in Europa | |

| 09/2017 | |

| Anjulie Rusius | |

| M&G Investments (Website) |

Download Kommentar @ Feedback an Redaktion

Es ist Zeit, Bilanz zu ziehen und uns die jüngsten Ereignisse noch einmal anzuschauen. Die in diesem Zuge betrachteten Überraschungsindikatoren von Bloomberg machten ihrem Namen alle Ehre und lieferten im August überraschende Ergebnisse.

08.09.2017 | 09:51 Uhr

1) Großbritannien: Zurück im grünen Bereich und erneute positive Überraschung

Wirtschaftsanalysten scheinen im August zu pessimistisch gewesen zu sein, was darauf hindeutet, dass am britischen Zinsmarkt vielleicht zu viel Schwarzmalerei eingepreist wurde.

Vor dem Hintergrund des Brexit fällt meine Haltung zum Konjunkturausblick für Großbritannien pessimistisch aus, was der Einschätzung vieler Wirtschaftswissenschaftler entspricht (seit dem EU-Referendum habe ich nicht ein einziges Research-Unternehmen getroffen, das optimistisch oder zumindest im Geringsten zuversichtlich ist). Zwar blieben die Konjunkturdaten für Großbritannien bis zum Jahresende 2016 stabil, jedoch geben die Verbraucherdaten seitdem Anlass zur Besorgnis und so hat sich das Blatt gewendet. Das Ertragswachstum ist nach wie vor gedämpft, Einzelhandelsumsätze tendieren nach unten und die YouGov/Cebr-Umfrage zum Konsumentenvertrauen legte unlängst nahe, dass sich die Wahrnehmungen der Verbraucher über die Finanzlage der Privathaushalte den fünften Monat in Folge verschlechterten (der längste Negativtrend seit Beginn der Aufzeichnungen vor acht Jahren).

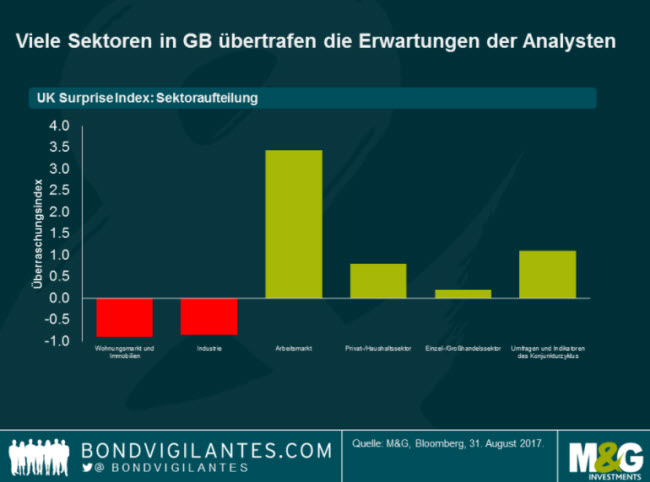

Trotz dieser Ergebnisse konnten die Konjunkturdaten aus Großbritannien aufgrund des tiefsitzenden Pessimismus die niedrige Erwartungshaltung übertreffen. Die Überraschungsindizes von Bloomberg verfolgen die Erwartungen der Wirtschaftsanalysten und zeigen an, wo der entsprechende Konjunkturzyklus deren Prognosen unter- oder übertrifft. Wie unten ersichtlich, sorgten im August viele Sektoren für positive Überraschungen, insbesondere der Arbeitsmarkt.

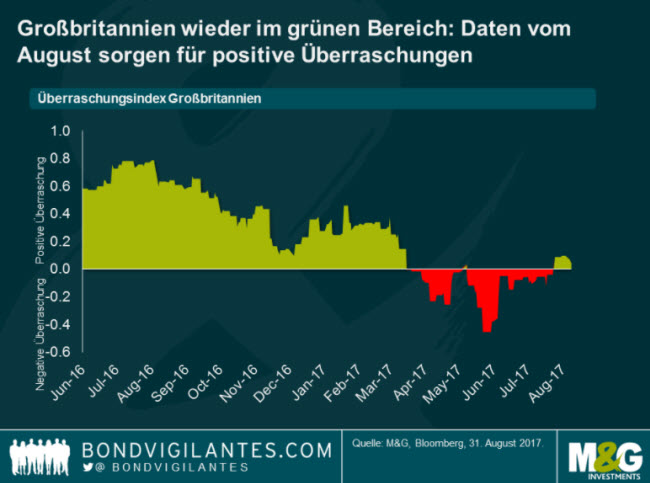

Interessant ist in diesem Zusammenhang der entsprechende Effekt auf den Index insgesamt, denn der „UK Surprise Index“ lag im August wieder im grünen Bereich. Dies legt nahe, dass die Wirtschaft die Erwartungen der Ökonomen nach einer Serie von abwärts tendierenden Daten seit April dieses Jahres übertroffen hat. Sollte der Trend anhalten, dass Großbritannien in den Konjunkturprognosen weiterhin unterschätzt wird, könnten wir nach den entsprechenden Datenveröffentlichungen einen Ausverkauf am Zinsmarkt sehen, da Marktteilnehmer beginnen, die überraschend stabilen Fundamentaldaten einzupreisen.

2) Eurozone: Der überraschend positive Trend hält an

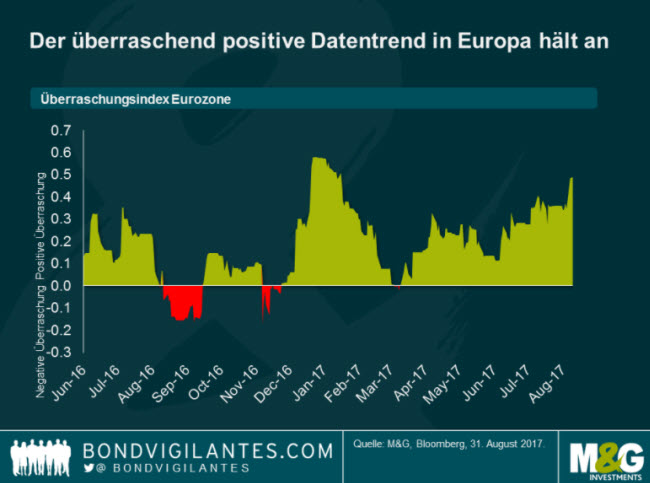

Im Gegensatz zu Großbritannien konnte man für Europa über den gleichen Zeitraum (d.h. seit dem EU-Referendum in Großbritannien) einen Aufwärtstrend von positiven Daten der Überraschungsindikatoren beobachten, wobei sich der Einzelhandel sowie Unternehmensumfragen in der letzten Zeit als die treibenden Faktoren herausgestellt haben. Die Beständigkeit der positiven Überraschungen deutet darauf hin, dass Ökonomen, analog zu Draghis bedachten und gemäßigten Äußerungen, womöglich zu vorsichtig bei ihren Prognosen für die Erholung in der Eurozone waren. Insofern Ökonomen nach diesem starken Verlauf der Dateneingänge nun eine optimistischere Haltung einnehmen, würde ich von einem Ausverkauf an den Zinsmärkten der europäischen Kernstaaten ausgehen, der die verbesserte Wirtschaftslage sowie die Erwartung an eine bevorstehende politische Normalisierung seitens der EZB reflektiert.

3) USA: Kontinuierlich negative Überraschungen seit der letzten Zinserhöhung

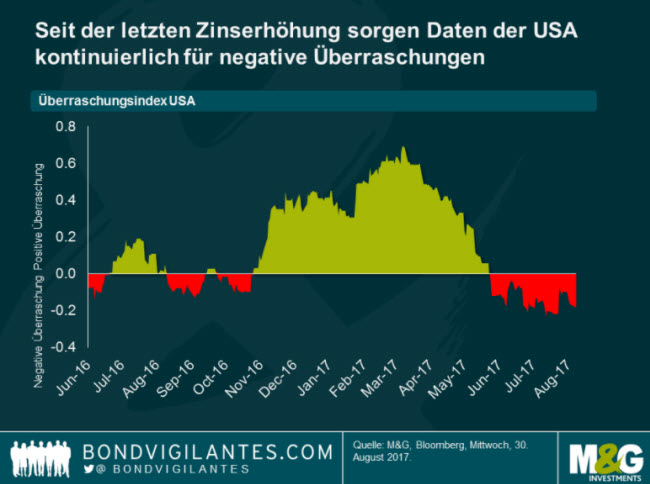

Mit Blick auf die USA überrascht es, dass die Wirtschaftsdaten seit der letzten Zinserhöhung des Offenmarktausschusses Mitte Juni die optimistischen Prognosen der Analysten kontinuierlich verfehlt haben. Bei den beiden vorherigen Zinserhöhungen im Dezember 2016 und März 2017 war das nicht der Fall, noch Monate später sorgten die eingehenden Daten für positive Überraschungen. Das soll nicht heißen, dass sich die Wirtschaft abkühlt (das BIP für das zweite Quartal wurde Ende August, auf Grundlage einer vorteilhaften Dynamik der Binnennachfrage mit steigendem Konsum und zunehmenden Investitionsbeiträgen, von 2,6% auf 3% nach oben korrigiert. Die Einzelhandelsumsätze sorgten ebenfalls für positive Überraschungen, usw.), sondern dass die Analysten mit Blick auf die Datenfront höchst optimistisch waren.

Anhand dieser Grafiken wird deutlich, dass die Ökonomen in der jüngeren Vergangenheit zu pessimistisch für Großbritannien und die Eurozone, aber zu optimistisch für die USA eingestellt waren. Für diejenigen, die sich für aggressive Zinserhöhungen durch den Offenmarktausschuss einsetzen, dürfte das nichts Gutes verheißen. Die enttäuschenden Daten in den USA spiegeln sich sogar in den Markterwartungen für Zinserhöhungen der Fed wider und 60 Basispunkte an Zinserhöhungen wurden bei der Kurve der „Fed Funds Rate“ ausgepreist (über die kommenden drei Jahre). Die pessimistische Einschätzung für die Eurozone macht es der EZB wohl doch etwas leichter, ihren langsamen und behutsamen Plan in Richtung politischer Normalisierung einzuhalten, da die Prognostiker ähnlich zurückhaltend sind und nicht zu schnell einen zu starken Optimismus an den Tag legen wollen. Das ließ mich über den Leitzins der Bank of England in Großbritannien nachdenken. Die Notzinssenkung im August 2016 auf 0,25% könnte wieder aufgehoben werden, sollte sich der Trend fortsetzen (im geldpolitischen Ausschuss, MPC, gibt es bereits einige Befürworter einer strafferen Politik), auch wenn das sicherlich nicht dem entspricht, wovon die meisten Ökonomen ausgehen.

Diesen Beitrag teilen: