AB: Wachstum neu denken – Der US-Markt jenseits der Mega-Caps

US-Wachstumswerte wurden vom letztjährigen Kurseinbruch hart getroffen, wobei die Mega-Caps fast die Hälfte des Marktrückgangs ausmachten. Die veränderten Marktstrukturen bedeuten nun, dass Anleger ein breiteres Spektrum an Erholungskandidaten abdecken können, und das bei geringerem Benchmark-Risiko.

03.03.2023 | 12:05 Uhr

Die sogenannten FAANGM-Aktien – Meta Platforms (Facebook),

Apple, Amazon, Netflix, Alphabet Inc. (Google) und Microsoft – haben die

Wertentwicklung des Marktes mehrere Jahre lang dominiert.

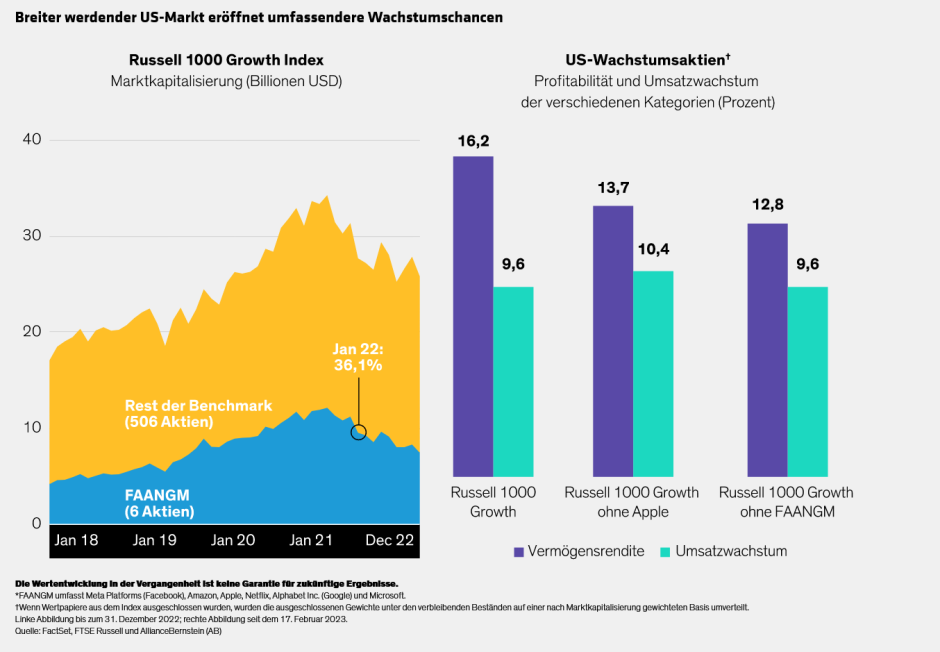

Auf ihrem Höchststand im Januar 2022 machte die FAANGM-Gruppe 36 % der Russell-1000-Growth-Benchmark aus, Ende letzten Jahres waren es nur noch 29 % (Abbildung).

US-Wachstumswerte wurden vom letztjährigen Kurseinbruch hart

getroffen, wobei die Mega-Caps fast die Hälfte des Marktrückgangs

ausmachten. Die veränderten Marktstrukturen bedeuten nun, dass Anleger

ein breiteres Spektrum an Erholungskandidaten abdecken können, und das

bei geringerem Benchmark-Risiko.

Die sogenannten FAANGM-Aktien – Meta Platforms (Facebook), Apple,

Amazon, Netflix, Alphabet Inc. (Google) und Microsoft – haben die

Wertentwicklung des Marktes mehrere Jahre lang dominiert. Auf ihrem

Höchststand im Januar 2022 machte die FAANGM-Gruppe 36 % der

Russell-1000-Growth-Benchmark aus, Ende letzten Jahres waren es nur noch

29 % (Abbildung).

Größerer Pool für Wachstumsanleger

Zwar liegt das Gesamtgewicht der größten Unternehmen immer noch über

dem Niveau vor der Pandemie. Doch wenn die Marktkapitalisierung von

Aktien im Gesamtwert von 7 Billionen US-Dollar nur um wenige

Prozentpunkte sinkt, öffnet das die Tür für ein breiteres Spektrum von

Unternehmen mit widerstandsfähigen Geschäftsmodellen, solider

Profitabilität und attraktiven Wachstumsaussichten, deren Aktien in

konjunkturell schwierigen Zeiten dennoch eine gute Wertentwicklung

aufweisen können.

Mitte Februar beispielsweise erzielte der Russell 1000 Growth eine

Vermögensrendite (ein wichtiges Maß für die Profitabilität) von 16,2 %

und ein Umsatzwachstum von 9,6 %. Wenn man Apple aus dem Index

herausnimmt, sinkt die Profitabilität, aber das Wachstum steigt sogar.

Und wenn man die gesamte FAANGM-Kohorte herausnimmt, ist die

Profitabilität unserer Ansicht nach immer noch recht attraktiv und das

Wachstum weitgehend unverändert.

Verbessertes Umfeld für die Risikobudgetierung

Natürlich werden einige Mega-Caps ihre dominante Stellung behalten

und weiterhin attraktive Anlagemöglichkeiten bieten. Passive Portfolios

werden jedoch gezwungen sein, die gesamte Kohorte zu besitzen. Wir sind

der Meinung, dass jedes Unternehmen einzeln bewertet und in Positionen

gehalten werden sollte, die der Anlagephilosophie und -disziplin eines

Portfolios entsprechen. In einem Umfeld strukturell höherer Inflation

und Zinsen ist eine erhöhte Selektivität unerlässlich, um Unternehmen

mit robusten langfristigen Wachstumsaussichten zu identifizieren.

Durch eine Positionierung jenseits der Mega-Caps können Portfoliomanager

auch ihre Risikobudgetierung verbessern. Eine breitere Benchmark

reduziert den Tracking Error von Portfolios mit einer starken

Untergewichtung von Mega-Caps.

Die Moral von der Geschicht’? Portfolios, die eine zukünftige

Marktführerschaft anstreben, sollten sich nicht auf die Gewinner von

gestern verlassen, um die Erträge von morgen zu erzielen.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2023 AllianceBernstein L.P.

Diesen Beitrag teilen: