AB: KI-getriebener Investitionsboom ist keine Dotcom-Pleite für Anleger

Der heutige Technologieboom wird durch echte Effizienzgewinne angetrieben, weshalb wir Vergleiche mit der Dotcom-Blase für unangebracht halten.

26.04.2024 | 14:03 Uhr

Künstliche Intelligenz (KI) sorgt für viel Wirbel, und das aus gutem

Grund. Neue Formen des maschinellen Lernens haben das Potenzial, die

Produktivität zu steigern, und die vielen möglichen Anwendungen der

Künstlichen Intelligenz werden gerade erst entdeckt. Doch ist die

Begeisterung des Marktes für diese Technologie zu weit gegangen?

Zu Beginn der Internet-Ära investierten Telekommunikations- und

Kabelanbieter Milliarden in die Web-Infrastruktur, während die günstige

Finanzierung und die Anlegereuphorie die Kurse der Tech-Aktien in neue

Höhen trieben. Doch die Geschäftsmodelle, die zur Nutzung dieser

Infrastruktur erforderlich waren, waren noch nicht ausgereift, und die

Bewertungen der Tech-Aktien überstiegen die Fundamentaldaten der

Unternehmen. Schließlich wurde eine lange Reihe von Start-ups

überbewertet, das Kapital versiegte und die Blase platzte.

Manche fühlen sich beim heutigen Aufbau von KI-Servern an die Blütezeit

der Dotcoms erinnert, die für die Anleger nicht gut ausgegangen ist.

Immerhin werden bis Ende 2024 mehr als 100 Milliarden US-Dollar von

Unternehmen, Cloud-Firmen und Staaten in die KI-Infrastruktur investiert

werden.

Doch damit enden die Ähnlichkeiten.

KI-Infrastruktur wird durch Umsätze finanziert – nicht durch Spekulationen

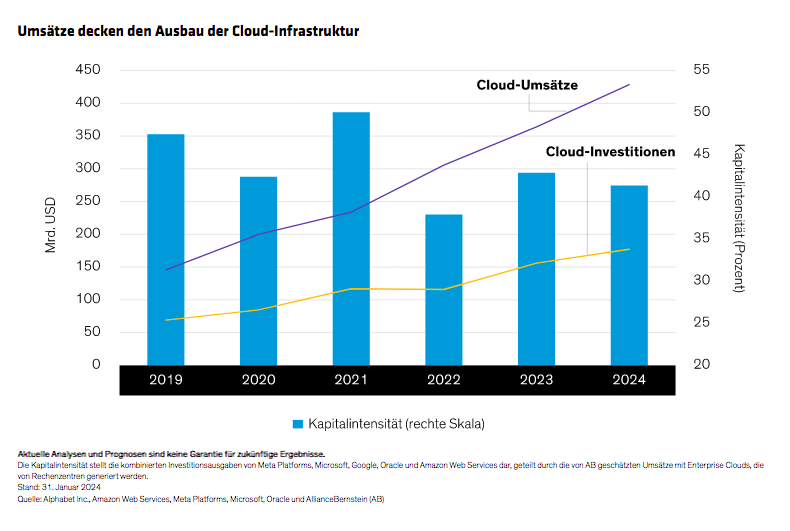

Im Gegensatz zu vielen Unternehmen der Dotcom-Ära sind die Mega-Caps,

die hinter dem aktuellen Ausbau der Cloud-Infrastruktur stehen, bereits

profitabel. Mit Cloud-Infrastruktur werden beträchtliche Umsätze

erzielt, von Cloud-Anwendungs- und Infrastruktursoftware bis hin zu

Werbung in sozialen Medien. Das spiegelt sich in der

Cloud-Kapitalintensität (Investitionsausgaben als Prozentsatz der

Gesamteinnahmen) wider, die konstant geblieben ist, weil die aufgebaute

Infrastruktur bereits durch die Nachfrage unterstützt wird (Abbildung).

Anstatt das nächste große Produkt zu prognostizieren – eine fehlgeschlagene Taktik des Dotcom-Booms –, investieren die profitablen KI-Unternehmen von heute in erster Linie in die Cloud-Infrastruktur, um die Effizienz zu steigern. Tatsächlich ist das vielleicht die beste Art, Künstliche Intelligenz zu betrachten – als Effizienzsteigerung.

KI-Ausgaben haben weiteres Wachstumspotenzial

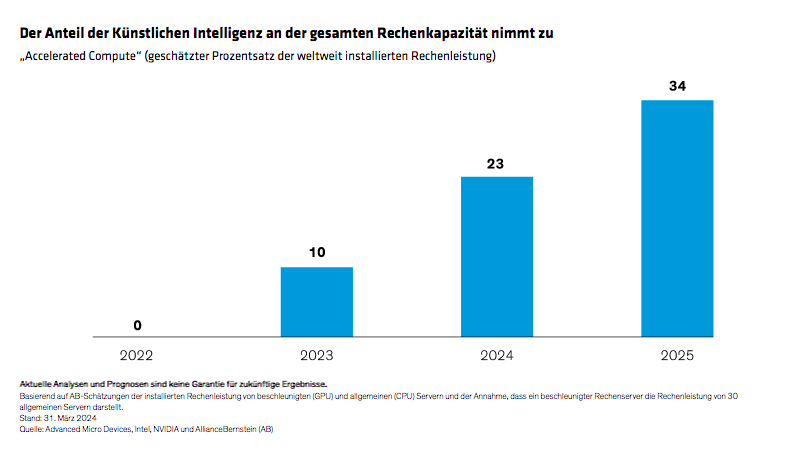

Der aktuelle Ausgabenboom konzentriert sich auf den Aufbau der

nächsten Ebene der digitalen Infrastruktur – bekannt als „Accelerated

Compute“ (beschleunigte Datenverarbeitung) –, wo Generative Künstliche

Intelligenz (GKI) nur eine von vielen Anwendungen ist. „Accelerated

Compute“ ist eine effizientere Form der Recheninfrastruktur, die sowohl

Künstliche Intelligenz als auch Nicht-KI-Arbeitslasten unterstützt – von

Empfehlungen für Social-Media-Inhalte über probabilistisches Targeting

bis hin zu Simulationen zur Medikamentenentwicklung. Die sich daraus

ergebenden Effizienzgewinne führen zu einer schnelleren Verbreitung von

Künstlicher Intelligenz als von vielen erwartet.

Die beschleunigte Datenverarbeitung stellt ein neues Paradigma dar, mit

dem sich Arbeitslasten bewältigen lassen, die zuvor unpraktisch waren.

Das Simulationsunternehmen ANSYS schätzt etwa, dass die Ausführung einer

High-End-Aerodynamiksimulation auf beschleunigten Rechnern die

Simulationszeit um das 33-Fache beschleunigen könnte.

Und es gibt noch viel weiteres Potenzial. Derzeit werden jährlich

zwischen 10 und 15 Millionen CPUs ausgeliefert, verglichen mit weniger

als einer Million beschleunigter Server. Wir schätzen, dass weniger als

25 % der weltweit installierten Rechenleistung beschleunigt ist (Abbildung), während es vor zwei Jahren noch fast null war.

Sind KI-Aktien überbewertet?

Die Chance auf einen Quantensprung in der Produktivität ist unserer

Meinung nach real. Die Einführung und Anwendung der Technologie wird

sich jedoch über Jahre hinziehen, und es wird einige Zeit dauern, bis

die Anleger die langfristigen geschäftlichen Nutznießer dieses dramatischen technologischen Paradigmenwechsels identifizieren können.

Wir sind an einem Wendepunkt angelangt, der Anfang der 1990er-Jahre

begann – eine Reise, die uns vom Schmalband über das Breitband zum

Mobilfunk und nun zur Generativen Künstlichen Intelligenz geführt hat.

Anstatt diese Phase der technologischen Entwicklung mit der Dotcom-Blase

zu vergleichen, halten wir es für sinnvoller, sie als eine Erweiterung

des Web 3.0 zu betrachten – ein wesentlich effizienteres,

dezentralisiertes Internet, das durch Peer-to-Peer-Netzwerke verbunden

ist und durch maschinelles Lernen angetrieben wird.

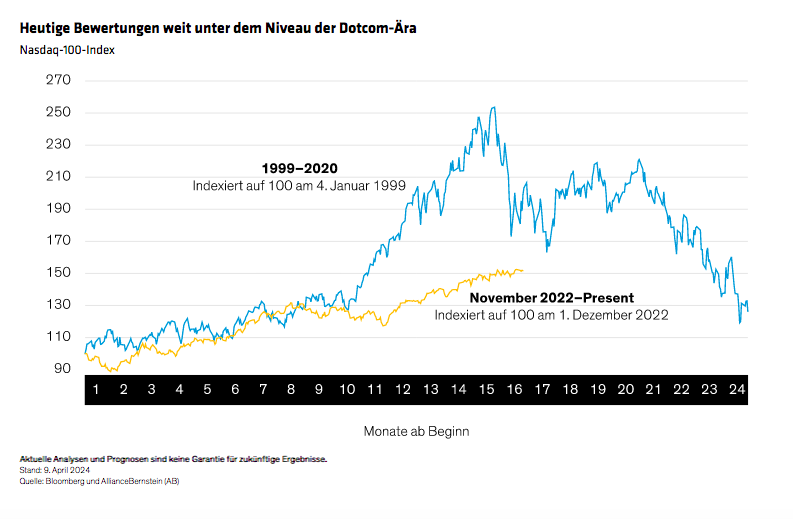

In diesem Zusammenhang sind wir der Meinung, dass ein gutes Maß an

Marktübertreibungen bereits im Jahr 2022 abgebaut wurde, als

Technologieaktien stark fielen. Obwohl sich die Technologieaktien von

diesem Schock teilweise erholt haben, glauben wir nicht, dass sie so

überbewertet sind, wie einige Anleger glauben – und sie sind sicherlich

nicht auf dem Niveau der Dotcom-Ära (Abbildung).

Erdbebenartige Technologiezyklen bringen unweigerlich Höhen und Tiefen

mit sich. Doch unabhängig von den Marktbedingungen sind wir der Meinung,

dass Unternehmen, die durch Künstliche Intelligenz einen

differenzierten Wettbewerbsvorteil aufbauen, das Potenzial haben, den

Anlegern ein langfristiges Gewinnwachstum zu bescheren.

Wir befinden uns heute in einem sehr frühen Stadium eines

transformativen digitalen Infrastruktur-Upgrade- und Produktzyklus. Die

Branchentrends deuten darauf hin, dass es sich nicht um eine weitere

Technologieblase handelt. Wir glauben, dass Aktienanleger mit einem

geduldigen und disziplinierten Ansatz Unternehmen mit nachhaltigen

KI-Geschäftsmodellen identifizieren können, die auf echter

Profitabilität und nicht auf falschen Versprechungen basieren.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Dies ist eine Marketing-Anzeige. Diese Informationen werden von AllianceBernstein (Luxemburg) S.à.r.l. gegeben, einer im Luxemburger Handels- und Unternehmensregister (R.C.S.) eingetragenen Gesellschaft mit beschränkter Haftung. Luxemburg B 34 305, 2-4, rue Eugène Ruppert, L-2453 Luxemburg. AllianceBernstein S.à.r.l. unterliegt der Aufsicht durch die Aufsichtskommission des Finanzsektors (CSSF). Dies wird nur zu Informationszwecken angegeben und ist nicht als Anlageberatung oder Aufforderung zum Kauf eines Wertpapiers oder einer sonstigen Anlage zu verstehen. Die hier geäußerten Ansichten und Meinungen basieren auf unseren internen Prognosen und geben keine zuverlässigen Hinweise auf die zukünftige Marktperformance. Die Fondsanlagen können an Wert gewinnen und verlieren, und es kann vorkommen, dass die Anleger nicht den vollen angelegten Betrag zurückerhalten. Die Performances der Vergangenheit bieten keine Gewähr für zukünftige Ergebnisse.

Diese Informationen richten sich lediglich an Privatpersonen und sind nicht für die Öffentlichkeit bestimmt.

© 2024 AllianceBernstein L.P.

Diesen Beitrag teilen: