AB: Ein Etappenplan für den kommenden US-Konjunkturzyklus

Zum ersten Mal seit dem Ausbruch von COVID-19 sind die grundlegenden Konturen der wirtschaftlichen Entwicklung in den USA klarer zu erkennen.

17.12.2020 | 08:55 Uhr

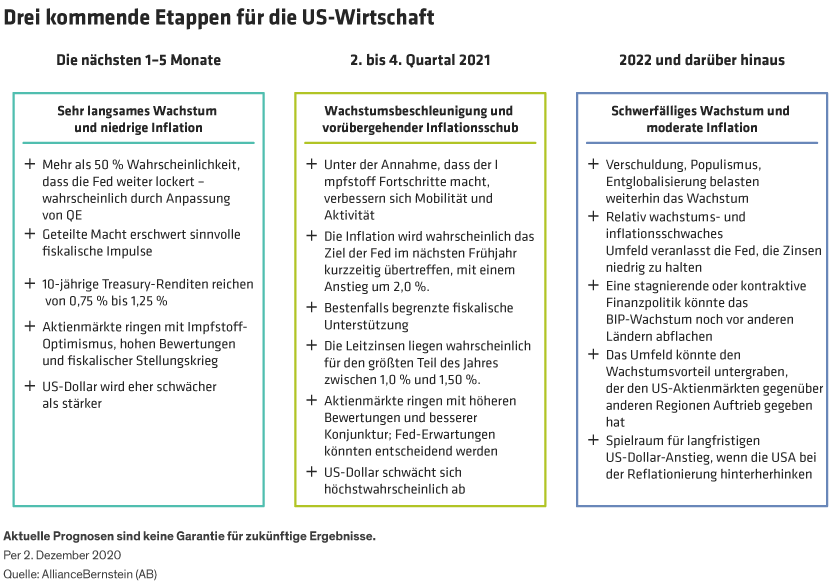

Was uns mehr Zuversicht gibt, die drei kommenden Etappen zu skizzieren (Abbildung).

Kurzfristig (1–5 Monate): Sehr langsames Wachstum und niedrige Inflation

Das Coronavirus wird sich wahrscheinlich während der Feiertage beschleunigen, mit Aktivitätseinschränkungen, die wahrscheinlich das Wachstum bremsen werden – auch ohne eine weitere Runde breiter nationaler Lockdowns. Wir rechnen nicht mit einer Rezession wie in Europa, aber die Risiken weisen in diese Richtung. Zumindest für die nächsten Monate sind ein langsames Wachstum und eine niedrige Inflation wahrscheinlich. Ein Impfstoff wird die Arbeitslosigkeit nicht über Nacht verschwinden lassen.

Akkommodierende Geldpolitik und stagnierende Fiskalpolitik. Die Fed wird die Geldpolitik auf absehbare Zeit locker halten. Wir sehen eine mehr als 50-prozentige Wahrscheinlichkeit, dass sie in naher Zukunft weiter lockern wird, höchstwahrscheinlich durch eine Neukalibrierung ihrer Käufe im Rahmen der quantitativen Lockerung (Quantitative Easing, QE), um die längerfristigen Zinsen niedrig zu halten. Wir halten es für sehr wahrscheinlich, dass das im ersten Quartal 2021 geschehen wird.

Die US-Notenbank könnte sich zum Handeln gezwungen sehen, da die Fiskalpolitik die Flaute wahrscheinlich nicht auffangen wird. Die wahrscheinlich geteilte Macht in Washington erschwert fiskalische Impulse, und selbst wenn ein Konjunkturpaket zustande kommt, wird es bestenfalls einen Teil der wirtschaftlichen Schäden des Winters ausgleichen – ohne das Wachstum anzukurbeln.

Niedrige Zinsen. Angesichts des düsteren Umfelds wird die Fed die Zinsen nicht signifikant steigen lassen. Wir gehen davon aus, dass die Renditen 10-jähriger Treasuries zwischen 0,75 % und 1,25 % liegen werden. Die Aktienmärkte werden mit Impfstoff-Optimismus und spärlichen Anlagealternativen einerseits und erhöhten Bewertungen und einer steuerlichen Sackgasse andererseits zu kämpfen haben. Der US-Dollar wird wahrscheinlich eher schwächer als stärker werden; er ist nach den meisten Maßstäben etwas teuer.

Mittelfristig (2. bis 4. Quartal 2021): Wachstumsbeschleunigung und vorübergehender Inflationsschub

Unter der Annahme, dass wirksame Impfstoffe im Laufe des Jahres 2021 in größerem Umfang verfügbar werden, können die am stärksten betroffenen Branchen im zweiten Quartal und im Laufe des Sommers wieder aktiv werden, da die Menschen anfangen zu reisen, Freizeitveranstaltungen zu besuchen und die Dinge zu tun, die sie im größten Teil des Jahres 2020 nicht tun konnten. Es wird keine Entwarnung sein, aber wir dürften einen Wachstumsschub erleben, wenn sich die Mobilität verbessert.

Mit zunehmendem Wachstum dürfte die Inflation im nächsten Frühjahr vorübergehend über das Ziel der Fed hinausschießen, da der starke Preisrückgang im Vergleich zu früher im Jahr 2020 aus der Berechnung für das Gesamtjahr herausfällt. Die zugrunde liegende Inflationsrate wird wahrscheinlich immer noch unter dem Zielwert liegen, aber die Inflationszahlen für die Verbraucherpreise werden Mitte 2021 bei über 2,0 % liegen, bevor sie wieder sinken.

Akkommodierende Geldpolitik, kontraktive Fiskalpolitik. Die Fed wird nicht einfach die Auswirkungen von COVID-19 abmildern und dann wieder zur „Normalität“ zurückkehren. Sie war schon vor der Pandemie besorgt über die Aussichten, und ein postpandemischer Aufschwung wird daran nichts ändern. Die US-Notenbank wird angesichts ihres begrenzten Instrumentariums vielleicht nicht noch weiter lockern, aber sie wird auch nicht straffen. Wir gehen davon aus, dass die Zentralbank auf Sicht ihren Ausstieg aus QE verkünden wird, aber dieser Schritt wird frühestens Ende 2021 erfolgen – wobei 2022 ein wahrscheinlicheres Zeitfenster ist.

Höhere Inflationserwartungen (von der Fed gewollt) könnten diesen Zeitplan beschleunigen. Wir glauben, dass die Fiskalpolitik das erreichen könnte, aber wenn der US-Kongress in einer schlechten Konjunktur keine sinnvollen Stimulierungsmaßnahmen verabschiedet, wird er es wahrscheinlich auch nicht in einer sich verstärkenden Wirtschaft tun. Wir rechnen bestenfalls mit einer begrenzten fiskalischen Unterstützung, sodass der fiskalische Impuls für das nächste Jahr sehr wahrscheinlich kontraktiv sein wird.

Niedrige Zinsen und ein schwächerer US-Dollar. Wenn sich das Wachstum wie von uns erwartet beschleunigt, wird die US-Notenbank für steigende Zinsen empfänglicher sein als in einer sich abschwächenden Wirtschaft, sodass wir Spielraum für höhere Zinsen im Laufe des Jahres 2021 sehen. Da sich die Fed jedoch Sorgen um die langfristige Perspektive macht und QE immer noch dazu benutzt, die Politik akkommodierend zu halten, werden die Zinsen wahrscheinlich den größten Teil des nächsten Jahres in einer Bandbreite von 1,0 % bis 1,50 % verbleiben.

Die Aktienmärkte werden sich weiterhin mit erhöhten Bewertungen und einer verbesserten Konjunktur auseinandersetzen, wobei die Erwartungen der Fed möglicherweise entscheidend sein könnten. Wenn die Anleger anfangen, sich Sorgen über eine straffere Geldpolitik zu machen, wird Gegenwind entstehen. Mittelfristig wird sich der US-Dollar höchstwahrscheinlich abschwächen; für einige Monate wird diese Entwicklung wie eine richtige Reflation aussehen.

Langfristig (2022 und darüber hinaus): Schwerfälliges Wachstum und moderate Inflation

Alle Faktoren, die bereits vor COVID-19 für ein geringeres Wachstum sprachen – darunter hohe Verschuldung, Populismus und Entglobalisierung –, bleiben bestehen – die meisten davon beschleunigt durch die Pandemie. Diese Trends werden das Wachstum langfristig belasten, wie sie es während des größten Teils des letzten Jahrzehnts getan haben. Das nominale BIP-Wachstum betrug in den fünf Jahren vor der Pandemie im Durchschnitt kaum 4 %; dieses Niveau oder sogar etwas niedriger scheint auch in Zukunft wahrscheinlich.

Unwirksame Geld- und Fiskalpolitik sind der Schlüssel. Auf lange Sicht kann die Fed allein keine nachhaltige Inflation erzeugen, sodass die Fiskalpolitik zur Schlüsselvariablen wird. Sowohl die Geld- als auch die Fiskalpolitik müssen aufeinander abgestimmt sein, um Wachstum und Inflation nachhaltig zu steigern. Die Fed hat die Tür geöffnet, und die neue Finanzministerin Janet Yellen würde sie gerne mit einem beträchtlichen fiskalischen Schub durchschreiten. Doch der US-Kongress kontrolliert die Finanzpolitik, und die erwartete politische Machtteilung macht echte Fortschritte unwahrscheinlich.

Historisch gesehen steigt die Inflation, wenn die Zentralbanken Schulden monetarisieren – wie es die Fed im Wesentlichen tut –, an. Aber das liegt daran, dass die Finanzbehörden diese Monetarisierung für Ausgaben ausgenutzt haben. Wenn es den USA gelingt, dies zu erreichen, könnten sie aus ihrem Trott ausbrechen und in eine andere Geldpolitik einsteigen. Wenn nicht, wird die Fed nicht die höhere Inflation erzeugen, die sie anstrebt. Es hängt alles von der Fiskalpolitik ab.

Niedrige Zinsen, potenzieller Verlust des Wachstumsvorteils. Solange sich die USA in dem erwarteten wachstums- und inflationsschwachen Umfeld befinden, wird die Fed die Zinsen sehr niedrig halten und damit den potenziellen Anstieg der marktgesteuerten Zinsen begrenzen. Das heißt nicht, dass 10-jährige Treasuries immer unter 1 % rentieren werden, aber ein Ertrag in der Größenordnung von 2,5 % oder 3,0 % ist auf absehbare Zeit nicht wahrscheinlich.

Mit einer stagnierenden oder sogar kontraktiven Fiskalpolitik wären die USA unter den großen Volkswirtschaften fast allein. Aufgrund dieser Position würde sich ihr nominales BIP wahrscheinlich früher abflachen – und es wäre weniger wahrscheinlich, dass es sich über einen beliebigen Prognosehorizont sinnvoll nach oben bewegt. Ein solches Umfeld könnte den Wachstumsvorteil, der die US-Aktienmärkte gestützt hat, auf Kosten anderer Regionen untergraben. Es würde auch Spielraum für eine langfristige US-Dollar-Aufwertung bieten, wenn die USA zurückbleiben, während der Rest der Welt auf eine Reflation hinarbeitet.

Eric Winograd ist Senior Economist bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Diesen Beitrag teilen: