Shareholder Value: Wette nie gegen die Fed! Nur Aktien mit Preissetzungsmacht schützen

„Wette nie gegen die Fed!“ Diese alte Börsenweisheit sollten sich Anleger wieder mal vor Augen führen, denn: Wie auch immer die US-Notenbank ihre zukünftige Geldpolitik ausrichtet, man kommt als Investor nicht dagegen an.

14.03.2023 | 08:54 Uhr

US-Notenbank wird die Zinsen weiter anheben

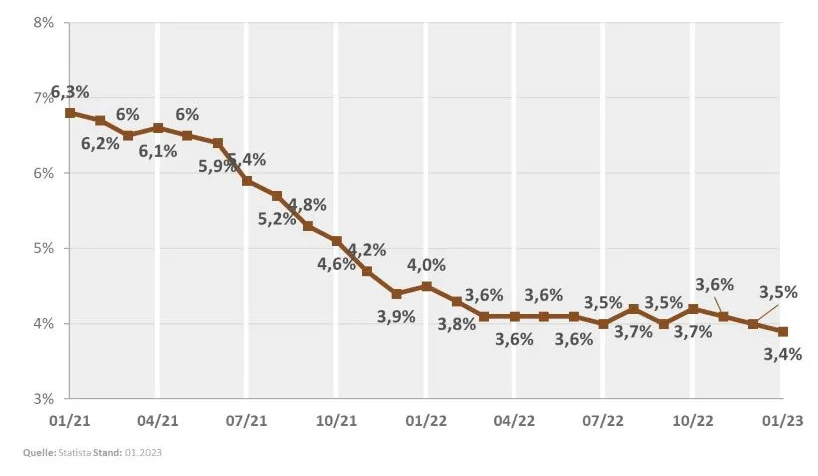

Denn eines steht fest: Die Fed wird auch zukünftig entschlossen gegen die anhaltend hohe Inflation vorgehen. Das betont Fed-Chef Jerome Powell immer wieder: „Die US-Notenbank ist bereit, das Tempo der Zinserhöhungen wieder zu erhöhen, falls die Konjunkturdaten dies erfordern“, so Powell jüngst vor dem Bankenausschuss des US-Senats. So ist es wohl wahrscheinlich, dass der Leitzins bei der nächsten Fed-Sitzung wieder um 50 Basispunkte angehoben wird. Denn in den USA gibt es einen robusten Arbeitsmarkt mit wenigen Arbeitslosen (siehe Abbildung). Die Inflation kommt nicht runter.

Die Konsequenz: Die Zinsen steigen weiter und werden auch weiterhin hoch bleiben. Deshalb kommt auch die Angst zurück in den Markt. Aber: Angst ist für uns als Value Investoren gut, denn wenn der Markt nachgibt, werden auch Qualitätsaktien wieder günstiger – und man kann wieder kaufen. Unserer Modelle zur Stimmung an den Märkten finden Sie unter Mr. Market Compass.

Fed und EZB müssen der Wirtschaft weh tun

Aber nochmal zur Fed. Sie muss, um am Kern der Inflation zu rütteln, der Wirtschaft weh tun. Nur dann kommt auch die Inflation runter. Und das kann die Notenbank nur erreichen, wenn sie die Zinsen weiter anhebt und dann eine ganze Weile oben behält. Dann wird der Konsum leiden und damit auch die Umsätze und Gewinne der Unternehmen. Klingt hart, ist aber wohl die einzige Chance, das Inflationsproblem in den Griff zu bekommen. Gleiches gilt auch für die EZB. Auch sie wird die Zinsen weiter erhöhen. Wenn sich in den kommenden Tagen der EZB-Rat zu seiner Zinssitzung trifft, ist eine Zinserhöhung um 50 Basispunkt wohl so gut wie ausgemacht.

Die neue Realität: Umsätze hoch, Gewinne runter

Wie sehr die Inflation die Unternehmen trifft, zeigte gerade erst der Konsumgüterkonzern Henkel. Hier sieht man exemplarisch, was viele Unternehmen derzeit in ihren Quartalszahlen präsentieren: Die Umsätze steigen, aber die Gewinne geben nach. So legte der Umsatz bei Henkel in den vergangenen 12 Monaten um 12 Prozent auf 22,4 Milliarden Euro zu, während das Nettoergebnis um 23 Prozent auf 1,26 Milliarden Euro gesunken ist. Nun sollte man meinen, dass Henkel mit seinen Produkten wie „Persil“ oder „Weißen Riese“ über genügend Preissetzungsmacht verfügt.

Aber die Düsseldorfer musste mit Mehrkosten von rund 2 Milliarden Euro für Fracht, Rohstoffe und Energie kämpfen. Gleichzeitig sind viele Verbraucher zurückhaltender: Sie wählen preisgünstigere Handelsmarken mit ähnlicher Qualität. Henkel verfügt eben nicht über einen wirtschaftlichen Burggraben um das Geschäftsmodell, aus dem Preissetzungsmacht resultiert.

Microsoft hat wahre Preissetzungsmacht

Was also tun? Wir suchen für unsere Mandate wie den Frankfurter Aktienfonds für Stiftungen und den Frankfurter UCITS-ETF – Modern Value

nach Unternehmen, die Preiserhöhungen im Markt auch durchsetzen können.

Ein Beispiel ist unser Portfoliowert Microsoft, der gerade zum 1. März

seine Preise um 10 bis fast 20 Prozent angehoben hat. Den Kunden blieb

nichts anderes übrig, als dies auch zu bezahlen. Die Wechselkosten auf anderen Anbieter wären viel zu hoch gewesen. Das nennt man wahre „Pricing Power“!

Ähnlich positiv sieht es bei unserem neuen Portfoliowert SCOR aus, allerdings aus anderen Gründen als bei Microsoft.

Der französische Versicherungskonzern hat einen neuen CEO und liefert gute Zahlen, wie die jüngste Jahres- und Quartalsbilanz zeigte. Die Aktie ist mit einem KGV von 6 günstig bewertet und zahlt eine hohe Dividende. Die Dividendenrendite liegt bei rund 6 Prozent. Für uns als Value Investoren sind das solide Grundvoraussetzungen, um zu investieren, denn wir sehen das Unternehmen auch für die kommenden Jahre gut in der Rückversicherungsbranche positioniert.

Diesen Beitrag teilen: