Die unheimliche Macht der Indexfonds

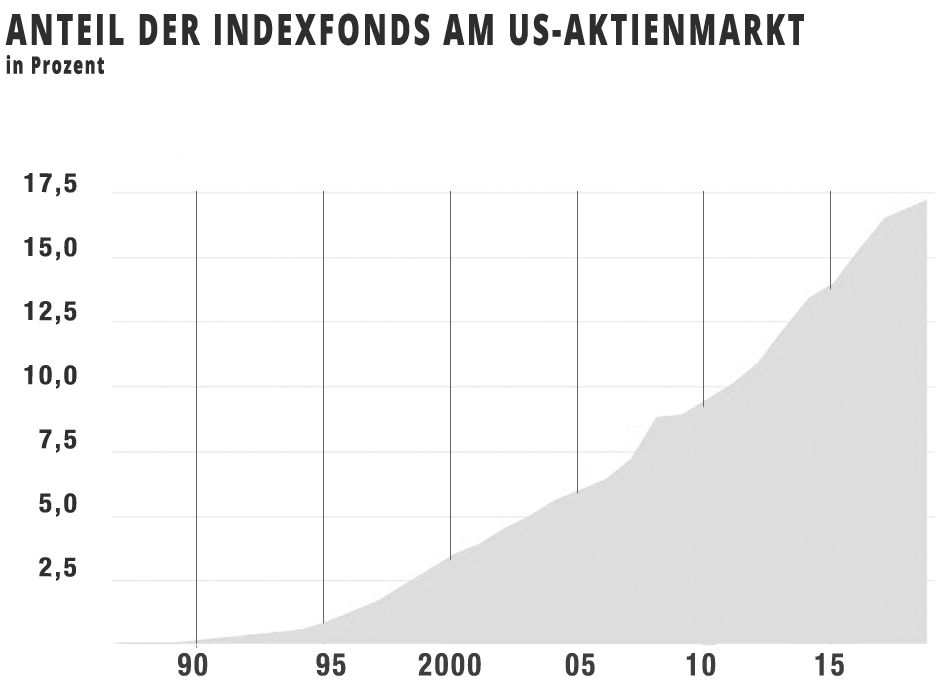

Investmentfonds auf Aktienindizes halten heute bereits mehr als 17 % aller US-Aktien. Der Anteil könnte in zehn Jahren auf 50 % steigen – warnt ausgerechnet der Erfinder der Indexfonds John C. Bogle.

30.11.2018 | 15:59 Uhr

Der erste Indexfonds erblickte im Jahr 1975 das Licht der Welt – und war ein Flop: Unter der Ägide von John C. Bogle, dem Gründer von Vanguard, konnte der Vanguard 500 Index Fund, der den S&P 500 nachbildet, gerade einmal 11 Millionen US$ einsammeln – das war weit entfernt von den geplanten 250 Millionen, die sich Bogle eigentlich erhofft hatte. Damals wurde das Vehikel als “Bogles Folly”, als ein Hirngespinst bezeichnet. Bis ein zweiter Fonds auf den Index lanciert wurde, vergingen fast zehn Jahre.

Heute verwalten Indexfonds auf Aktien sagenhafte 4,6 Billionen US$, die gesamten Assets aller Indexfonds liegen sogar über sechs Billionen US$. Davon entfallen mehr als 70% auf breite Marktindizes. Dabei halten diese Produkte mittlerweile rund 17 % aller Unternehmensaktien in den USA. Nimmt man die aktiv gemanagten Fonds hinzu, so befinden sich 35% der US-Aktien in den Händen von Investmentfonds.

Nun warnt ausgerechnet der Erfinder der Indexfonds, John C. Bogle, in einem Beitrag für das Wall Street Journal vor einer Fortsetzung des Trends: Eine Handvoll gigantischer institutioneller Investoren könnte bald das Stimmrecht in buchstäblich jeder großen Aktiengesellschaft der Vereinigten Staaten kontrollieren. Das würde unabsehbare Folgen für die Finanzmärkte, für Corporate Governance und für die Regulierung haben.

Schon heute hält Vanguard mehr als die Hälfte der Assets aller Indexfonds, BlackRock weitere 20% und State Street Global noch einmal fast zehn Prozent. Das liegt vornehmlich daran, dass die Zugangshürden für den Markteintritt hoch sind: Neue Player haben keine Chance mehr, jemals das Volumen dieser alles beherrschenden Marken zu erreichen. Außerdem sind die Gebühren mittlerweile soweit abgeschmolzen, das Marktneulinge einfach kein Geld mehr mit Indexfonds verdienen können. Hier setzte der Asset Manager Fidelity mit seinen beiden Nullkosten-Indexfonds im September die Messlatte. Wettbewerb durch neue Produkte kleinerer Anbieter, warnt Bogle, ist damit quasi im Keim erstickt.

Quelle: Strategic Insight Simfund

Bogle geht davon aus, dass der Anteil der Indexfonds am Marktkapital der Aktiengesellschaften in den kommenden zehn Jahren weiter steigen wird: Es sei nur eine Frage der Zeit, bis die Indexfonds die 50%-Marke überschreiten. Dann könnten die “Big Three” rund 30% des US-Aktienkapitals – und die zugehörigen Stimmrechte – auf sich vereinigen. Das, meint Bogle, kann nicht im Interesse der Bürger liegen.

Vanguard-Gründer John Bogle steht mit seinen Sorgen offenbar nicht allein. Im September warnte Prof. John C. Coates von der Harvard Law School:

„The rise of indexing presents a sharp, general, political challenge to corporate law. The prospect of twelve people even potentially controlling most of the economy poses a legitimacy and accountability issue of the first order – one might even call it a small constitutional challenge.“

Eine Lösung des Problems ist nach Ansicht Bogles nicht trivial. Mehr Wettbewerb könne wie oben ausgeführt ausgeschlossen werden. Auch könnten die Indexfonds schwer dazu gezwungen werden, ihre Assets in kleinere unabhängige Einheiten aufzuteilen. Auch andere Möglichkeiten, die Macht der Indexfonds durch Regulierung zu beschränken, beurteilt Bogle als unwahrscheinlich bis nicht umsetzbar. Es sei deshalb Gebot der Stunde, dass sich Vertreter der Öffentlichkeit mit den Indexfonds, der Finanzwelt und der akademischen Welt zusammensetzen, um einheitliche Regeln aufzustellen, die die Corporate Governance weiterhin garantieren.

Dabei will Bogle den volkswirtschaftlichen Nutzen der Indexfonds überhaupt nicht in Abrede stellen. Indexfonds bieten nach seinem Dafürhalten eine günstige Möglichkeit für Millionen von Anlegern, sich zu geringen Kosten am breiten Markt zu engagieren und so für den Ruhestand vorzusorgen. Außerdem seien Indexkäufer langfristig planende Investoren und bildeten damit ein wichtiges Gegengewicht zum kurzfristigen Handel - der von vielen Marktteilnehmern derzeit favorisiert werde.

Diesen Beitrag teilen: