„Aktie kaufen und behalten, Dividende kassieren – fertig!“

Langweilig sei sein Fonds und solide – genau das sei jetzt bei Anlegern gefragt, erklärt Thomas Schüßler. Seit fast 20 Jahren steuert er den DWS Top Dividende, einen der größten Fonds in Deutschland. Die aktuelle Börsenlage macht ihn nicht nervös: Auch künftig seien acht Prozent Rendite pro Jahr machbar.

13.10.2022 | 07:00 Uhr von «Ronny Kohl»

TiAM: Ihr DWS Top Dividende ist bei Anlegern plötzlich wieder sehr gefragt. Woher kommt der Stimmungsumschwung?

Thomas Schüßler: Das liegt spannenderweise gar nicht am Fonds selbst. Die Fondsstrategie ist im Vergleich zum letzten und auch vorletzten Jahr weitgehend unverändert. Der Hauptgrund für das Comeback ist das komplett gedrehte Marktumfeld. So etwas habe ich in meiner Karriere zwar schon häufiger erlebt, aber noch nie mit der Gewalt wie dieses Mal.

TiAM: Was ist jetzt anders?

Schüßler: Plötzlich nehmen Investoren wieder wahr, dass es Risiken gibt. Viele hatten das völlig ausgeblendet. Nun setzen sie wieder mehr auf Dividenden, niedrige Bewertungen und solide Firmen und weniger auf gute Storys und reines Momentum. 2020 und 2021 war das Marktumfeld ausgesprochen spekulativ, in diesem Jahr ist es von großer Nüchternheit geprägt.

TiAM: Zwischenzeitlich war das Volumen des Fonds deutlich zurückgegangen. Haben Sie eine Idee, wohin Ihre Anleger umgeschichtet haben?

Schüßler: Zum Teil ist das Geld in Wachstumsbereiche geflossen, weil es vielen Investoren zu langweilig war mit Dividendenstrategien. Klar hatte auch der Top Dividende einen positiven Ertrag, aber aufgrund der konservativen Anlagestrategie nicht so viel wie der Markt. Zum Teil schichteten Anleger das Geld in ESG-Produkte um, auch in solche aus unserem Team wie unseren nachhaltigen Dividendenfonds.

TiAM: Welche Rolle spielen ESG-Kriterien beim Top Dividende?

Schüßler: Wie es der Fondsname schon vermuten lässt, spielt die Dividende die Hauptrolle für den Fonds. Der Top Dividende ist zwar nach Artikel 8 der EU-Offenlegungsverordnung klassifiziert, da er die Kriterien dafür erfüllt, es handelt sich aber nicht um einen ESG-Fonds. Ich kaufe auch schon mal eine Ölaktie, wenn ich das unter Nachhaltigkeitsgesichtspunkten vertreten kann. Das heißt beispielsweise, dass das Unternehmen einen nachvollziehbaren Plan für die Umgestaltung des Geschäftsmodells hat oder innerhalb der Vergleichsgruppe das Thema Nachhaltigkeit besonders ernst nimmt. Andere Sektoren wie etwa Tabak, Rüstung oder Kohle schließt der Fonds ab einem bestimmten Umsatzanteil aber aus.

TiAM: Wer kauft Ihren Fonds?

Schüßler: Grundsätzlich möchte ich sagen, dass der Top Dividende unter den DWS-Fonds derjenige ist, der – europaweit – die meisten Anleger hat. Unsere Investoren suchen einen Fonds, der viel ausschüttet – beim Top Dividende sind es gut drei Prozent jedes Jahr – und der sie in schwierigen Phasen einigermaßen ruhig schlafen lässt. Das heißt, Sie wollen wenig Schwankungen. Wir haben in den beiden letzten Jahren eine positive Rendite erzielt, trotzdem waren es im Vergleich zum Gesamtmarkt zwei schlechte Jahre. Wenn man dann nur fünf Prozent der Anlagegelder verliert, ist das sehr wenig. Unsere Investoren sind äußerst loyal, denn ein guter Teil des Kapitals ist schon wieder da.

TiAM: Mit welcher Rendite kann ein Investor bei Ihnen dauerhaft rechnen?

Schüßler: Seit seiner Auflegung 2003 hat der Fonds rund neun Prozent pro Jahr verdient. Für ein defensives Produkt ist das exorbitant viel. Fairerweise muss ich dazusagen, dass wir nach dem Platzen der Techblase zu extrem günstigen Kursen gestartet sind und die Performance-Messung bis Anfang dieses Jahres reicht, als die Märkte Höchststände markiert hatten. Neun Prozent schaffen wir in den nächsten sieben bis acht Jahren nicht. Aber ich denke, acht Prozent pro Jahr sind drin, weil der Fonds etwas mehr als die Hälfte seiner Rendite aus reinvestierten Dividenden produziert – mit einer Dividendenrendite von drei bis vier Prozent – und nur die andere Hälfte aus Kursgewinnen. Das ist das, was Anleger in normalen Zeiten erwarten können.

TiAM: Mit Betonung auf „normale Zeiten“!

Schüßler: Das ist richtig. In den nächsten Jahren dürften wir etwa bei der Hälfe rauskommen – aber mit einem einigermaßen niedrigen Risikobudget.

TiAM: Aber auch nur, wenn Ihre Aktien die erwarteten Ausschüttungen liefern. Viele Marktteilnehmer erwarten eine rezessive wirtschaftliche Entwicklung mit Gewinnrevisionen und Dividendenkürzungen.

Schüßler: Eine Rezession heißt nicht automatisch Dividendenausfälle. Eine Rezession führt zunächst zu Gewinnrückgängen. Nur wenn diese ein hohes Ausmaß erreichen, kommt es zu Dividendenkürzungen – wie etwa bei der globalen Finanzkrise 2008, 2009. Da gab es Kürzungen zwischen zehn und 15 Prozent. Allgemein kann man sagen, dass in einer normalen Rezession Gewinnrückgänge von 30 Prozent zu Dividendenkürzungen von fünf Prozent, maximal zehn Prozent im gesamten Markt führen. Im Top Dividende haben wir aber nur eine Handvoll Dividendenkürzer.

TiAM: Das heißt, Sie sind tiefenentspannt?

Schüßler: Zum einen habe ich schon einige Krisen erlebt. 2008 etwa, während der erwähnten Finanzkrise haben mehr Firmen die Dividende erhöht als gekürzt. Zum anderen haben wir die Allokation des Fonds entsprechend gestaltet und in Werte investiert, die nicht so konjunkturabhängig sind und auch in einer schweren Rezession ihre Gewinne und Margen halten. Das sind in der Regel Pharmaaktien, Konsumwerte, Versorger oder Telekommunikationsunternehmen. Rund die Hälfte steckt in solchen Titeln.

TiAM: Klingt nicht gerade sexy.

Schüßler: Nein, eher langweilig und solide. Aber genau das ist in turbulenten Zeiten gut.

TiAM: Welche Faktoren schauen Sie sich vor dem Kauf an?

Schüßler: Gemeinsam ist den Titeln, die wir halten, dass sie Wachstum aufweisen – ein einstelliges Umsatzwachstum, ein Gewinnwachstum von etwa fünf Prozent und auch ein Dividendenwachstum in diesem Bereich. Eine Pharmafirma etwa setzt jedes Jahr ihre Preise ein klein wenig hoch und hat möglicherweise neue Medikamente im Angebot. Auf diese Weise steigen Gewinne und Dividenden Jahr für Jahr.

TiAM: Wie lange halten Sie solche Titel?

Schüßler: Solange es irgend geht. Ich habe Aktien im Portfolio, die waren schon im Fonds, als ich ihn 2005 übernommen habe. Unser Turnover liegt bei rund 20 Prozent pro Jahr, die Haltedauer bei etwa fünf Jahren. Meine Strategie ist denkbar einfach: Aktie kaufen und behalten, Dividende kassieren – fertig!

TiAM: Lassen Sie uns über die andere Hälfte des Portfolios sprechen.

Schüßler: Hier finden sich zum Beispiel Finanzwerte, die sicher nicht zu den Langweilern zählen. Im Gegensatz zu 2008 sind sie heute gut kapitalisiert. Die Dividenden, vor allem die der Versicherer, sind hoch und die Bilanzen ausgezeichnet. Eine Finanzkrise steht uns meiner Meinung nach nicht bevor. Immerhin profitieren Banken und Versicherer gleichermaßen von steigenden Zinsen, im Gegensatz beispielsweise zu Industriewerten.

TiAM: Was ist sonst noch sportlich in Ihrem Fonds?

Schüßler: Wir halten einige Technologietitel, insbesondere Halbleiterhersteller. Was uns aber wirklich von anderen Anbietern unterscheidet, ist, dass wir relativ viele Rohstoffaktien im Portfolio haben.

TiAM: Und das, obwohl Rohstoffaktien lange Zeit gar nicht angesagt waren?

Schüßler: Ich halte die Rohstoffaktien schon etwas länger. Ich habe vor etwa zwei Jahren damit begonnen, größere Positionen aufzubauen. Andere haben Techaktien aufgestockt, ich Rohstoffaktien.

TiAM: Warum ausgerechnet das?

Schüßler: Zum einen hatte ich den Sektor schon immer im Blick. Im letzten Rohstoffzyklus von 2003 bis 2008 habe ich für unsere Anleger damit gutes Geld verdient. Zum anderen gab es in den letzten Jahren einen Bärenmarkt für Rohstoffe, und irgendwann musste es wieder nach oben gehen, weil ein Unterinvestieren über eine so lange Zeit massive Folgen hat. Vor allem dergestalt, dass jede leichte Erholung der Nachfrage kein Angebot mehr findet. Genau das ist passiert. Hinzu kommt, dass die monetäre Hyperstimulierung irgendwann eine Inflation auslösen musste. Und Rohstoffe sind historisch betrachtet nun einmal der beste Sektor, um sich gegen Inflation abzusichern.

TiAM: Treffen Sie Vorsorge für den Fall, dass es wieder schlechter läuft? Ich denke etwa an den Einsatz von Futures.

Schüßler: Diese Art von Absicherung mache ich nicht. Die Absicherung des Fonds ergibt sich durch seine Konstruktion, durch die Art, wie er investiert und diversifiziert ist. Ich halte im Moment etwas mehr Liquidität. Zudem habe ich eine kleine Position in Gold-ETCs anstatt Kasse, weil mir Gold als Währung aktuell attraktiv erscheint. Das war in den vergangenen ein, zwei Monaten nicht so der Fall, als der Dollar alles andere in den Schatten gestellt hat. Das wird sich aber wieder ändern, wenn die Fed mit ihren Zinserhöhungen durch ist.

TiAM: Wann werfen Sie einen Titel wieder aus dem Portfolio raus?

Schüßler: Es gibt einen guten Grund und einen schlechten. Der gute Grund ist, dass die Dividendenrendite zu niedrig wird und ich Gewinne mitnehme. Das haben wir zum Beispiel im Techbereich gemacht. Der schlechte Grund ist, dass sich die Fundamentaldaten so eintrüben, dass die Dividende bedroht ist. Hier muss man allerdings sehr frühzeitig agieren und schrittweise reduzieren. Wenn man sich eine Dividendenkürzung eingefangen hat, kann man meistens auch investiert bleiben.

TiAM: Wie lässt sich frühzeitig agieren?

Schüßler: Wir sind mittlerweile ein großes Team mit mehr als zehn Mitarbeitern, die alle ihre Erfahrungen einbringen. Und wir stehen natürlich im Austausch mit den übrigen Aktienexperten unseres Hauses. Wir versuchen, weiter vorauszuschauen, als der Markt diskontiert. Zum Beispiel habe ich meinen Mitarbeitern Anfang des Jahres erklärt, dass wir alle Aktien, die wir kaufen, auf eine Rezession hin abklopfen müssen und nur solche Aktien kaufen, die mit uns durch eine Rezession gehen können. Und wir fragen uns, ob wir die Risiken eingehen wollen, auch wenn die Rezession nicht in diesem, sondern im nächsten Jahr kommt. Wenn die sich verzögert, muss es für den Fonds egal sein.

TiAM: Was könnte passieren, damit Sie offensiver agieren?

Schüßler: So defensiv aufgestellt bin ich gar nicht. Aber was das angeht, sind aus meiner Sicht zwei Szenarien denkbar: Entweder geht der Markt noch mal richtig nach unten mit einem entsprechenden Ausverkauf von Aktien und noch einmal deutlich niedrigeren Bewertungen. Dann ist irgendwann ein Niveau erreicht, bei dem man wieder kaufen kann. Diesen Zustand gibt es, aber noch nicht hier und jetzt. Dafür ist es nicht billig genug, und es hat auch noch kein Ausverkauf stattgefunden. Das muss nicht so kommen, aber das Risiko ist da und es ist hoch. Oder aber wir haben Glück und die nächsten Inflationszahlen in den USA fallen nicht mehr ganz so hoch aus. Dann erhöht die Fed die Zinsen vielleicht nicht weiter. Dieses Szenario ist zwar weniger wahrscheinlich, aber möglich, und dann würde der Markt wieder deutlich optimistischer.

TiAM: Somit ist die Fed aus Ihrer Sicht der zentrale Akteur?

Schüßler: Alle schauen auf die amerikanische Zentralbank – und wenn ihre Zinssteigerungen weitergehen, wird Szenario eins wahrscheinlicher. Gegebenenfalls muss die Fed die Nachfrage massiv bremsen, um die Inflation in den Griff zu bekommen, dann gehen die Märkte weiter nach unten. Darauf muss man sich einstellen. 14 Jahre lang konnten Sie bei jedem Rücksetzer einfach kaufen. Doch dieses Mal ist Geduld angesagt. Das gilt zumindest für das große Bild, bei Einzeltiteln kann es anders aussehen.

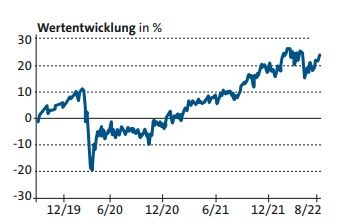

Gut erholt

Nach dem Corona-Einbruch konnte der DWS Top Dividende seinen Wachstumspfad mehr oder weniger stetig fortsetzen.

Quelle: DWS

Der Fonds

| Fondsname | DWS Top Dividende LD |

|---|---|

| Fondsstart | 28.04.2003 |

| Fondskosten | 1,4 % (TER) |

| Fondsvolumen | 20,2 Mrd. Euro |

| Wertzuw. 3 Jahre | 6,3 % p. a. |

| ISIN | DE 000 984 811 9 |

Stand: 29.07.2022

Dieser Artikel ist im aktuellen TiAM-Magazin erschienen und eine Ergänzung zu dem schon veröffentlichten Online-Interview

Diesen Beitrag teilen: